Điểm mạnh

Điểm mạnh đầu tiên của VietJet phải kể đến việc hãng đã nhanh chóng thâu tóm thị phần ở Việt Nam – một trong những thị trường hàng không tăng trưởng nhanh nhất thế giới. GDP đã tăng trưởng ít nhất 5% mỗi năm kể từ khi VietJet đi vào hoạt động, đi kèm với đó là mức thu nhập và số dân thuộc nhóm có thu nhập trung bình không ngừng tăng trưởng.

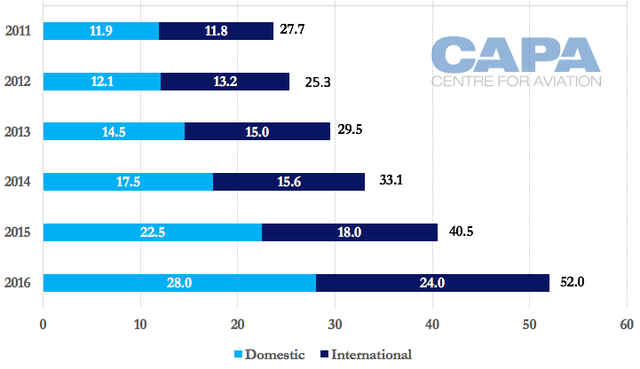

Nhiều người đã chuyển từ các phương tiện như xe khách và tàu hỏa đường dài sang máy bay. Từ mức khiêm tốn 12 triệu khách trong năm 2012, đến năm 2016 số lượt khách mà ngành hàng không Việt Nam phục vụ đã lên đến 28 triệu. Tính cả khách quốc tế thì con số tăng từ 25 lên 52 triệu.

Tăng trưởng lượng hành khách qua các năm (triệu người)

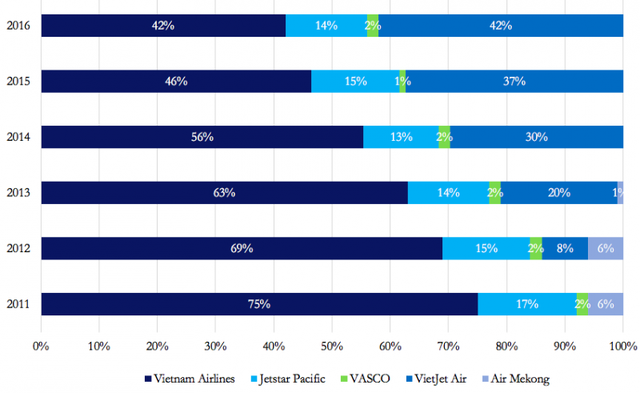

Từ vị thế startup, VietJet đã vươn lên dẫn đầu thị trường trong thời gian ngắn – 5 năm. Ở cùng quy mô này hãng giá rẻ Cebu Pacific phải mất hơn 1 thập kỷ để vượt qua Philippines Airlines, ngay cả AirAsia cũng mất 6 năm để vươn lên dẫn đầu ở Malaysia.Mới đi vào hoạt động từ cuối năm 2011 nhưng VietJet đã trở thành hãng hàng không nội địa lớn nhất với 42% thị phần. Công ty báo lãi liên tục kể từ năm 2013.

Thị phần nội địa của các hãng qua từng năm

Điểm mạnh thứ hai của VietJet là có chi phí trên mỗi đơn vị sản phẩm thuộc hàng thấp nhất châu Á cũng như thế giới. Quý I/2017, chi phí cho 1 ghế cung ứng trên 1km (CASK) của hãng ở mức chưa đến 4 cent, loại bỏ chi phí nhiên liệu thì còn thấp hơn nữa. Điều này đặc biệt có lợi ở Việt Nam – thị trường nhạy cảm với giá và chỉ số biên lợi nhuận thấp.

Trong các hãng hàng không giá rẻ (LLC) là công ty đại chúng, chỉ có AirAsia, Wizz Air, Ryanair và Cebu Pacific có chỉ số CASK ở mức từ 4 cent trở xuống.

CAPA dự báo chi phí của VietJet sẽ còn giảm xuống trong tương lai vì đội tàu bay hùng hậu sẽ giúp nâng cao lợi thế về quy mô và quan trọng hơn là VietJet đang bổ sung thêm nhiều máy bay thận rộng. Khi mà mức độ cạnh tranh trên thị trường hàng không Việt Nam trở nên khốc liệt hơn nữa, quy mô và mức chi phí thấp của VietJet sẽ là 1 lợi thế cạnh tranh quan trọng.

Doanh thu từ các dịch vụ phụ trợ (ancillary revenue) là nhân tố quan trọng tạo nên thành công của hầu hết các hãng hàng không giá rẻ (LCC). Đây cũng là yếu tố đã giúp VietJet nhanh chóng có lợi nhuận. Hiện nguồn này đóng góp hơn 23% doanh thu của VietJet. Một số ít LCC đạt tỷ lệ hơn 30%, nhưng 23% là con số rất đáng ngưỡng mộ đối với 1 hãng còn non trẻ, đặc biệt là ở châu Á.

Một thế mạnh khác là hãng đã xây dựng được 1 thương hiệu mạnh và được nhận diện tốt ở Việt Nam nhờ công tác truyền thông tốt và mạng lưới phân phối qua các công ty lữ hành ở địa phương. Đây là yếu tố quan trọng vì ở hầu hết người Việt vẫn mua vé qua đại lý thay vì đặt trực tiếp trên Internet.

Điểm yếu của VietJet nằm ở đâu?

Hiện hãng vẫn chưa tìm được đối tác liên doanh dù đã đàm phán với một vài hãng LCC ở châu Á ngay từ khi mới thành lập. Một số thương vụ tiềm năng không thể đi đến hồi kết và hiện liên doanh duy nhất (ở Thái Lan) đang đối mặt với nhiều khó khăn.

Thai VietJet ra đời từ năm 2013 nhưng đến tháng 9/2016 mới đi vào hoạt động vì vướng mắc về thủ tục. Bên cạnh đó đối tác ban đầu là hãng hàng không Thái Lan Kan Air đã bán phần lớn cổ phần cho 1 nhóm nhà đầu tư Thái từ đầu năm 2015. Quý I/2016 VietJet cũng đã bán cổ phần tại đây cho 1 nhà đầu tư Việt Nam, khiến tỷ lệ sở hữu giảm xuống chỉ còn 9%, đẩy hãng vào thế bị động.

Thai VietJet là 1 hãng nhỏ chỉ có 3 tàu bay và khai thác 3 chặng nội địa, hơn nữa còn phải đối mặt với sự cạnh tranh khốc liệt trên thị trường Thái Lan. Dù Thái Lan là thị trường khổng lồ và đang tăng trưởng tốt, VietJet là kẻ đến sau và thương hiệu được rất ít người biết đến.

Chính điều này cũng cản trở nỗ lực tăng sức mạnh thương hiệu ở bên ngoài Việt Nam. Trước tiên hãng cần mở rộng hoạt động trên các chặng bay quốc tế, tận dụng mạng lưới phân phối trong nước.

Điểm yếu cuối cùng: phần lớn lợi nhuận của VietJet đến từ hoạt động bán và thuê lại (sale and leaseback). Kể từ cuối năm 2014, hãng bắt đầu ký thỏa thuận với Airbus và đã nhận 28 máy bay đặt hàng từ Airbus, bán và cho thuê lại tất cả số máy bay này.

Đây là hoạt động mà các LCC thường sử dụng để tạo ra lợi nhuận nhanh chóng. Tuy nhiên, về dài hạn nó sẽ biến thành điểm yếu vì cuối cùng hãng sẽ phải trả chi phí cao hơn so với giá thuê trung bình khi tuổi thọ máy bay tăng lên.

VietJet cũng đang được hưởng lợi thế chi phí bảo trì bảo dưỡng thấp vì có đội tàu bay mới. Trong tương lai chi phí bảo dưỡng và thuê máy bay có thể tăng lên, đồng thời hãng phải đối mặt với sự cạnh tranh khốc liệt hơn sau khi mở rộng hoạt động ở thị trường quốc tế - động thái cần thiết để có thể sử dụng hết đơn hàng 200 máy bay.

Cơ hội và thách thức

Việt Nam đang nổi lên là 1 điểm du lịch được ưa thích, số lượt khách đã vượt mốc 10 triệu trong năm 2016, tăng 26% so với năm trước. 9 tháng đầu năm 2017 con số tiếp tục tăng 30% so với cùng kỳ năm ngoái.

Xu hướng này được dự báo sẽ còn kéo dài. Đây chính là cơ hội cho VietJet. Hiện hãng đã có các chuyến bay đều đặn tới Hàn Quốc, Đài Loan, Malaysia, Thái Lan và Campuchia. Trung Quốc – nguồn khách du lịch lớn nhất và tăng trưởng nhanh nhất – hiện mới có đường bay charter (chuyến bay thuê bao dành riêng cho du khách của một hãng lữ hành) nhưng sẽ sớm có đường bay chính thức.

Hãng đang bắt đầu theo đuổi thương quyền 6 (là quyền lấy hành khách, hàng hoá, thư tín từ một quốc gia thứ hai đến một quốc gia thứ ba qua lãnh thổ thuộc nước của nhà khai thác, ví dụ vận chuyển khách từ Campuchia sang Nhật Bản đi qua sân bay Tân Sơn Nhất).

Nếu thành công, VietJet có thể mở ra 1 giai đoạn tăng trưởng mới khi mà thị trường nội địa bị bão hòa. Vị trí địa lý của Việt Nam rất thuận tiện cho việc vận chuyển hành khách đi từ Đông Nam Á tới Đông Bắc Á.

VietJet cũng đang tìm kiếm các hình thức hợp tác như xuất vé liên hãng (interline) hoặc bay liên danh (codeshare) với các hãng khác.

Cơ hội có nhiều nhưng thách thức cũng không ít. Thứ nhất là môi trường cạnh tranh ngày càng khốc liệt. Các hãng hàng không hàng đầu Đông Nam Á như AirAsia và Lion đều đang có kế hoạch lập liên doanh ở Việt Nam. VietStar – 1 hãng nội địa khác – mới đây đã được cấp phép và có kế hoạch bắt đầu cung cấp dịch vụ từ cuối năm nay hoặc đầu năm sau.

Thị trường Việt Nam sẽ không thể hỗ trợ 1 startup mới – huống chi ở đây là 2. Nếu Vietnam AirAsia bước vào thị trường và Lion Group cũng có thể đưa Batik Vietnam vào hoạt động, thị trường có thể “tắm máu”.

Sau khi tăng trưởng 20% - 30% trong giai đoạn 2012 – 2016, thị trường hàng không Việt Nam sẽ giảm tốc. Tăng trưởng ở thị trường nội địa suy giảm sẽ tạo ra sức ép buộc VietJet phải dựa nhiều hơn vào thị trường quốc tế vốn không hề dễ dàng. Bên cạnh đó tăng trưởng nhu cầu du lịch nội địa hiện cao gấp 4-5 lần tăng trưởng GDP là 1 tỷ lệ không bền vững.

Cũng như các hãng khác, tình trạng quá tải tại sân bay Tân Sơn Nhất sẽ ảnh hưởng khá nhiều đến khả năng tăng trưởng của VietJet. Với gần 200 máy bay đặt hàng với Airbus, VietJet có thể rơi vào tình trạng thừa máy bay nếu cơ sở hạ tầng tiếp tục quá tải và thị trường nội địa tăng trưởng chậm lại đáng kể.

Thị trường quốc tế có nhiều tiềm năng hơn và cũng đã là trọng tâm phát triển của VietJet trong năm 2017, nhưng đây là thị trường khốc liệt hơn nhiều so với nội địa. Thị trường Việt Nam khó có thể hỗ trợ quá 100 máy bay.

Quyết định đặt 100 chiếc 737 MAX tử Boeing năm 2016 khiến nhiều người sửng sốt bởi có 2 loại máy bay thân hẹp trong đội tàu bay là điều bất thường đối với 1 LCC có quy mô như VietJet.