Theo phong thuỷ ngũ hành, đối với nhà đầu tư mệnh Mộc, năm mới Giáp Thìn 2024 mang hành Hỏa sẽ là một năm tương đối bình yên do Mộc và Hỏa là hai mệnh hợp nhau, Mộc tương sinh cho Hỏa. Theo đó, sự lựa chọn về mã cổ phiếu phù hợp cho nhà đầu tư mệnh Mộc sẽ có phần đa dạng. Chứng khoán BIDV (BSC) vừa có báo cáo khuyến nghị đầu tư theo phong thuỷ ngũ hành.

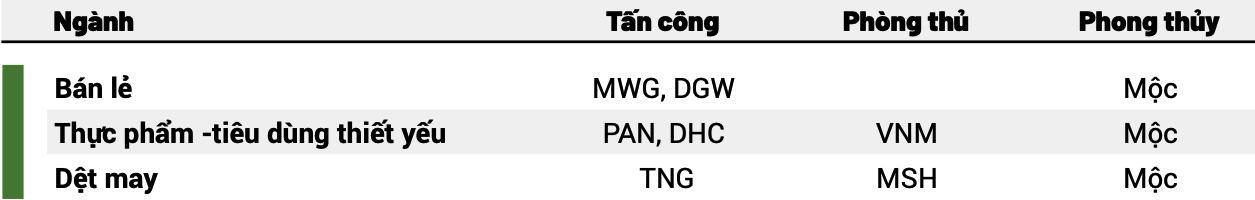

Theo BSC, về lựa chọn ngành phù hợp để đầu tư, người mệnh Mộc trong năm 2024 có thể ưu tiên các ngành đang có mức tăng trưởng cao nhờ hưởng lợi từ chính sách Chính phủ (Bán lẻ, Đầu tư công) hay hưởng lợi từ việc mức tăng trưởng chung của nền kinh tế Việt Nam được dự báo vẫn ở mức cao trong các năm tới (Bán lẻ, Điện, Nước, Hàng hóa tiêu dùng, Ngân hàng).

Theo BSC, các cổ phiếu tấn công hợp với nhà đầu tư mệnh Mộc có dự phóng tăng trưởng doanh thu và lợi nhuận trong năm 2024 lớn hơn 20%. Trong khi đó, nhóm phòng thủ gồm các cổ phiếu có mức định giá hợp lý, rẻ, với P/E, P/B xấp xỉ trung bình 03 năm gần nhất, hoặc trả cổ tức ổn định, thị phần ở mức tốt trong ngành.

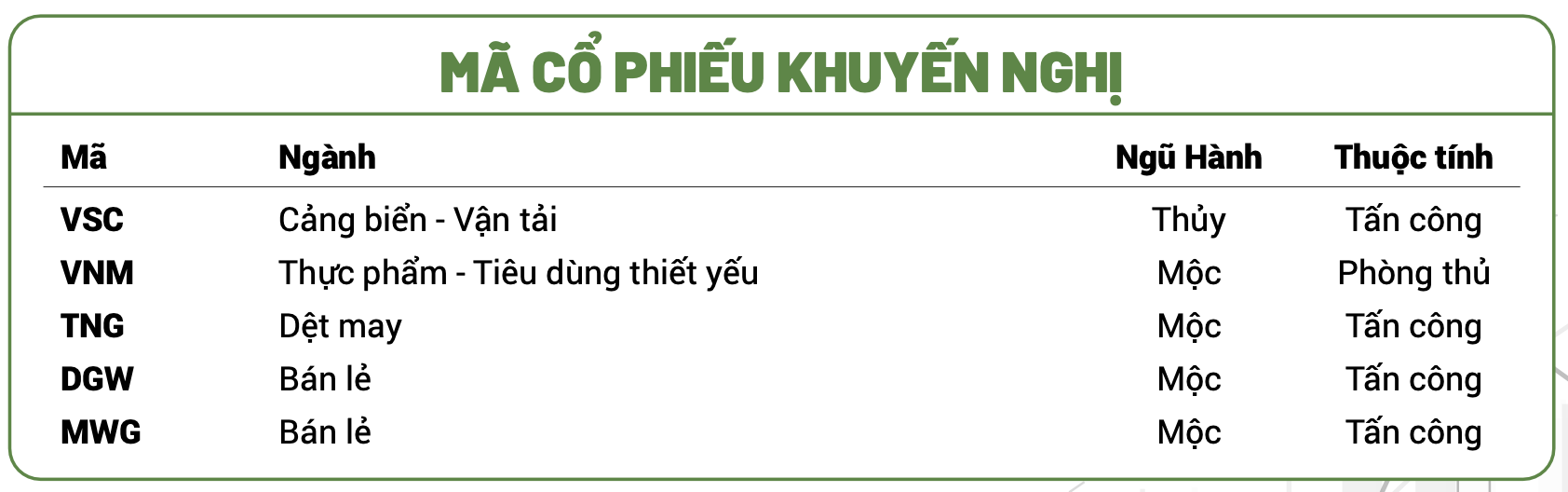

BSC đã đưa ra 5 cổ phiếu hợp với nhà đầu tư mệnh Mộc theo cả 2 trường phái tấn công (VSC, TNG, DGW, MWG) và phòng thủ (VNM).

Năm "tương sinh" Rồng, thích hợp tấn công

BSC khuyến nghị nhà đầu tư mệnh Mộc hướng tới nhóm cổ phiếu tấn công trong năm nay. Trong đó, CTCP Container Việt Nam (mã VSC) là cái tên thích hợp khi sở hữu tài chính lành mạnh. Tỷ lệ nợ/vốn chủ sở hữu thấp (chỉ khoảng 30%) cùng với lượng tiền mặt tương đối cao (tiền và các khoản đầu tư tài chính ngắn hạn khoảng 700 tỷ đồng bằng 50% vay nợ dài hạn) đảm bảo an toàn tài chính cho VSC.

Doanh nghiệp còn dở hữu quy mô cụm cảng lớn. Sau khi mua lại cảng Nam Hải Đình Vũ từ phía GMD, VSC sở hữu vị thế lớn nhất trong cụm cảng Hải Phòng. Việc mua thêm cảng giúp cho VSC (1) giảm thiểu chi phí vận hành nhờ lợi thế cầu cảng dài hơn 800m (2) hạn chế việc phải thuê ngoài khi có tàu trùng lịch, giúp tối ưu hóa doanh thu. Với lợi thế về quy mô + tiềm năng tăng trưởng của khu vực sẽ đảm bảo cho tốc độ tăng trưởng của VSC trong giai đoạn 2024-2026.

Công ty cổ phần Đầu tư và Thương mại TNG (mã TNG) cũng là một lựa chọn đc BSC khuyến nghị cho NĐT mệnh Mộc trong bối cảnh giá trị đơn hàng trăng 16% so với cùng kỳ nhờ (1) áp lực tồn kho giảm (2) nhu cầu hồi phục tại thị trường Mỹ về phía cuối năm 2024, và từ̀ (3) khách hàng mới (H&M, Walmart, LIDL).

Bên cạnh đó, biên lợi nhuận của TNG kỳ vọng cải thiện +0,5 điểm % so với cùng kỳ̀ nhờ đơn giá cải thiện cộng thêm chi phí lãi vay giảm do mặt bằng lãi suất đã giảm.

Liên quan tới nhóm bán lẻ, BSC đưa ra hai khuyến nghi đối với nhà đầu tư mệnh Mộc trong năm 2024 gồm CTCP Thế giới số (mã DGW) và CTCP Thế giới Di động (mã MWG).

Với DGW, BSC đánh giá KQKD năm 2024 của công ty kì vọng sẽ phục hồi trên nền thấp của năm 2023 khi nhu cầu phục hồi - xu hướng cắt sóng 2G và chu kì thay mới các SP ICT và tăng tỷ trọng đóng góp của các mảng có biên lợi nhuận cao hơn như hàng gia dụng, hàng tiêu dùng, ...

Đặc biệt, tiềm năng tăng trưởng dài hạn đến từ chiến lược M&A, mở rộng ngành nghề kinh doanh giúp DGW mở rộng quy mô ngành hàng và kênh phân phối . Hiện tại DGW tiếp tục đẩy mạnh mảng kinh doanh dụng cụ công nghiệp, với kì vọng tăng trưởng trong giai đoạn 2024-2026 ở mức >100%/năm. Việc chủ tịch của DGW trở thành cổ đông lớn của CTR cũng mở ra kì vọng thúc đẩy hợp tác giữa 2 doanh nghiệp.

Tại MWG, công ty đang duy trì tăng trưởng doanh thu và cải thiện biên lợi nhuận từ các chuỗi bán lẻ. Chuỗi TGDĐ và Điện máy xanh đang làm tốt việc giữ thị phần và cải thiện biên lợi nhuận bằng cách tối ưu hóa chi phí. Trong khi đó chuỗi Bách Hoá Xanh đạt điểm hiệu quả hoạt động vào năm 2024 ở mức biên LNHĐ 1,5% so với mức nền thấp -3,7% (2023e) nhờ giảm khấu hao và tối ưu hóa vận hành.

Việc bán chiến lược BHX thành công sẽ giúp cho thị trường nhận định lại chính xác hơn về định giá của BHX nói riêng và của MWG nói chung: Với việc vốn hóa của MWG hiện tại chỉ khoảng 65 nghìn tỷ đồng tương đối thấp khi Bách Hoá Xanh được định giá khoảng 1,5 tỷ USD (khoảng 30 nghìn tỷ đồng) trong việc bán chiến lược, qua đó sẽ là câu chuyện hấp dẫn cho dòng tiền đầu tư đổ vào doanh nghiệp nhằm đưa định giá của công ty lên mức hợp lí hơn.

Vẫn có lựa chọn cho NĐT ưu thích phòng thủ

Hướng tới nhóm cổ phiếu phòng thủ, BSC đưa ra khuyến nghị với cổ phiếu VNM của Công ty Cổ phần Sữa Việt Nam (Vinamilk). Hiện Vinamilk vẫn duy trì thị phần hàng đầu trong ngành sữa nhờ thay đổi cơ cấu sản phẩm. Với hơn 200 loại mặt hàng sữa và sản phẩm từ sữa giúp cho VNM phục vụ được nhiều đối tượng khách hàng, qua đó duy trì vị thế thị phần dẫn đầu tại thị trường sửa Việt Nam.

Biên lợi nhuận gộp đang được cải thiện nhờ giá nguyên vật liệu đầu vào hạ nhiệt. Trong quý 4/2023, biên hoạt động kỳ vọng cải thiện +1,5bsp yoy, nhờ chốt giá nguyên vật liệu ở mức thấp so với cùng kì năm ngoái.

Về định giá, định giá VNM đang được chiết khấu ở mức hấp dẫn, P/E FWD 2024 = 16 lần - thấp hơn so với P/E trung vị 5 năm = 18,5 lần. Tỷ suất cổ tức = 6,5%/năm - cao hơn so với lãi suất trung bình ngân hàng kỳ hạn tiền gửi 18 tháng = 5,5%/năm.