Cổ phiếu VNM đang ở mức đỉnh của thị trường với giá trị dao động ở mức 115.000 – 116.000 đồng/cổ phiếu. Nhưng với mức này, liệu cổ phiếu của VNM đang đắt hay rẻ?

Kinh doanh hiệu quả, nhưng…

Với sự tăng trưởng tốt và ổn định trong suốt hơn 10 năm qua, CTCP Sữa Việt Nam (Vinamilk - mã VNM) khá xứng đáng với kỳ vọng của nhà đầu tư.

Chính vì vậy, giá cổ phiếu VNM đã tăng hơn 500% trong vòng 5 năm qua.

Chỉ số lợi nhuận trên vốn chủ sở hữu của VNM luôn đạt mức cao và ổn định, trên 30%.

Đồng thời, chỉ số nợ phải trả/Tổng tài sản của VNM luôn chỉ ở mức khoảng 20%-25%. Ngoài ra, VNM luôn duy trì một số dư tiền mặt lớn nhằm đảm bảo sự chủ động của công ty.

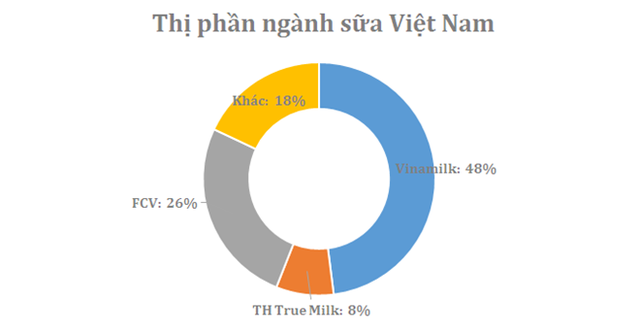

Hiện VNM đang là doanh nghiệp đứng đầu ngành sữa Việt Nam với thị phần gần 50%. Triển vọng của VNM trong dài hạn khá rõ ràng.

Tuy nhiên, trong ngắn hạn, VNM sẽ phải đối mặt với rủi ro chính là sự cạnh tranh của các đối thủ đang lên như TH True Milk, Đường Quảng Ngãi, Nutifood và các hãng sữa khác.

Sự cạnh tranh khốc liệt này buộc VNM phải gia tăng chi phí quảng cáo, khuyến mãi, hoa hồng nhằm giữ vững thị trường, điều này cũng đồng nghĩa lợi nhuận sẽ bị ảnh hưởng không nhỏ.

Một rủi ro ngắn hạn nữa nhưng mang lại sự ảnh hưởng dài hạn chính là nhân sự cao cấp.

Bà Mai Kiều Liên sẽ hết nhiệm kỳ vào năm 2016, nhiều khả năng bà sẽ khó tiếp tục lèo lái công ty với vị trí Tổng giám đốc hoặc Chủ tịch, thậm chí là cả hai.

Bà Liên là người đã gắn bó và gây dựng VNM từ những ngày đầu cho đến vị trí hiện tại như ngày nay, việc thiếu đi nhân tố này sẽ là rủi ro lớn nhất mà VNM sẽ phải đối mặt trong thời gian tới.

Hiện nay, tỷ lệ lợi nhuận của ngành sữa khá cao do một phần giá sữa cao so với các nước trong khu vực. Trong 10 năm trở lại đây, giá sữa tại Việt Nam tăng chóng mặt.

Do đó, giá sữa Việt Nam có thể sẽ giảm dần hoặc không tăng nữa do sự cạnh tranh lẫn nhau giữa các công ty sữa trong nước và đặc biệt là sữa nhập khẩu, điều này có thể tác động khiến tỷ lệ lãi gộp của ngành sữa giảm xuống.

Cổ phiếu VNM đắt hay rẻ?

Nhìn vào hiệu quả sản xuất kinh doanh của VNM có thể thấy đây là một công ty đáng để đầu tư, đây cũng là lý do khiến tỷ lệ rôm. Tuy nhiên với giá trị hiện tại, VNM có đáng để đầu tư?

Với mức giá 115.000 đồng/cổ phiếu, VNM đang được giao dịch với mức P/E là 18,45 là gấp 5,4 lần giá trị sổ sách.

Nếu xét trên khía cạnh chỉ số P/E và P/B, VNM dường như rẻ hơn so với các công ty cùng ngành nghề trong khu vực châu Á.

Tuy nhiên nếu chỉ so sánh với các công ty có mức vốn hóa trên 1 tỷ USD thì P/E của VNM còn cách xa. Chỉ số P/B của VNM gần như tương đương với các công ty cùng ngành nghề.

HVS Vietnam đã đưa ra các kịch bản về sự tăng trưởng của VNM trong 10 năm tiếp theo, ước tính hệ số chiết khấu là 15% đối với thị trường Việt Nam và đồng tiền Việt Nam trong tương lai.

Kịch bản 1: Tốc độ tăng trưởng của VNM giữ ở mức 20%/năm thì giá trị của VNM ước đạt khoảng 169.000 đồng/cổ phiếu. Tuy nhiên HVS Vietnam cho rằng đây là một tốc độ khó đạt được trong 10 năm tiếp theo.

Kịch bản 2: Tốc độ tăng trưởng của VNM ước khoảng 17%/năm trong 10 năm tiếp theo thì giá trị của VNM sẽ là 138.000 đồng/cổ phiếu. Khả năng này có phần lạc quan.

Kịch bản 3: Tốc độ tăng trưởng đạt 15% trong vòng 10 năm tiếp theo, giá trị của VNM sẽ là 120.00 đồng/cổ phiếu. HVS cho biết đây là giả định có nhiều khả năng xảy ra nhất.

Nếu xét giả định tốc độ tăng trưởng của VNM là 15% thì thị giá của cổ phiếu này phản ánh đúng giá trị của công ty.

Tuy nhiên đây là con số không đủ hấp dẫn vào VNM bất chấp những lợi thế tuyệt đối của VNM.

“Với mức giá này, rủi ro xuống giá là cao hơn so với khả năng lên giá, biên độ an toàn không đủ lớn đáng để đầu tư.

Hơn nữa, rủi ro trong ngắn hạn về vị trí CEO và Chủ tịch HĐQT sẽ tác động mạnh đến VNM cũng như thị giá cổ phiếu công ty này”, báo cáo của HVS Vietnam khẳng định.