Luật Thuế thu nhập cá nhân được ban hành vào năm 2007. Thu nhập tính thuế TNCN được xác định dựa trên lương hàng tháng không tính các khoản như: Bảo hiểm xã hội (8%), Bảo hiểm y tế (1,5%), Bảo hiểm thất nghiệp (1%). Thu nhập tính thuế sẽ tiếp tục được khấu trừ gia cảnh cá nhân (9 triệu đồng tháng) và người phụ thuộc (3,6 triệu đồng/tháng/người phụ thuộc).

Mới đây, trong dự án Luật sửa đổi 6 luật về thuế, Bộ Tài chính đã đề xuất sửa đổi, bổ sung Luật Thuế thu nhập cá nhân với hai phương án tính thuế đối với thu nhập tiền lương và tiền công.

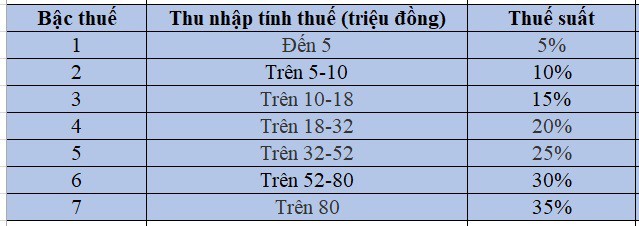

Cách tính thuế hiện hành

Trong lần sửa đổi các luật thuế này, Bộ Tài chính đã đưa ra 2 đề xuất tính thuế, giảm bậc thuế thu nhập cá nhân từ 7 bậc xuống còn 5 bậc, đồng thời quy định khoảng cách rộng ở các bậc thấp. Ngoài ra, sẽ điều chỉnh thu nhập tính thuế ở từng bậc theo số chẵn.

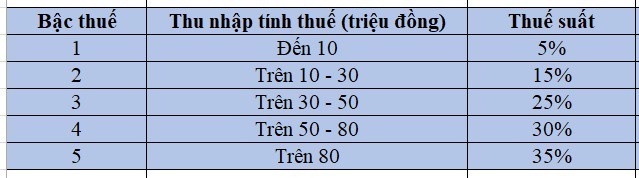

Biểu thuế theo phương án 1

Theo tính toán, với phương án 1, người có thu nhập tính thuế đến 10 triệu đồng và trên 80 triệu đồng/tháng (mức thu nhập chịu thuế 19 - 89 triệu đồng) có mức áp thuế không thay đổi.

Nhóm có thu nhập tính thuế từ 10 đến 30 triệu đồng (thu nhập chịu thuế 19-39 triệu đồng) và 30-50 triệu đồng (thu nhập chịu thuế 39-59 triệu đồng) lại chịu thiệt do cách nhảy bậc thuế quá cao.

Mức thu nhập tính thuế 50-80 triệu đồng (thu nhập chịu thuế 59-89 triệu/tháng) chỉ tăng 5% so với thuế suất của bậc liền trước đó.

Trong phương án này, những người có thu nhập tính thuế là từ 10 triệu/tháng sẽ được giảm 250.000 đồng/tháng và thu nhập tính thuế 30 triệu đồng/tháng sẽ được giảm tới 850.000 đồng/tháng.

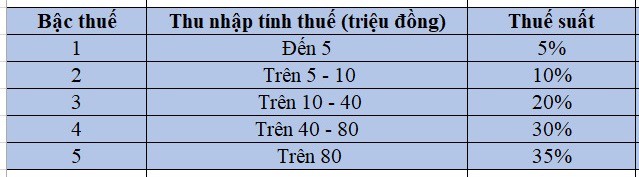

Biếu thuế theo phương án 2

Còn với phương án thứ 2, cá nhân có thu nhập trung bình khá trở lên với thu nhập hàng tháng từ 21 triệu trở lên sẽ phải chịu nhiều thuế hơn mức thuế hiện tại.

Cụ thể, những người có thu nhập tính thuế 15 triệu/tháng sẽ nộp thêm 250.000 đồng/tháng, người có thu nhập tính thuế 30 triệu đồng/tháng sẽ phải nộp thêm 400.000 đồng, và người 50 triệu đồng phải nộp thêm 500.000 đồng và 80 triệu sẽ phải nộp thêm 650.000 đồng/tháng.

Bộ Tài chính nghiêng về phương án 2 vì ngân sách Nhà nước tăng thêm khoảng 500 tỷ đồng.

Theo đánh giá của các chuyên gia, cả 2 phương án tính thuế này chủ yếu tập trung điều chỉnh mức tính thuế cho người có mức thu nhập thấp, tăng gánh nặng cho người dân. Trong khi đó, mức tính thuế của người có thu nhập cao, trên 80 triệu đồng/tháng lại không được điều chỉnh.

Theo Nghị định số 65/2013 ngày 27/6/2013 quy định, mức giảm trừ gia cảnh đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công, từ kinh doanh như sau:

- Giảm trừ cho bản thân người nộp thuế là 9.000.000 đồng một tháng.

- Giảm trừ cho mỗi người phụ thuộc thuộc diện được giảm trừ là 3.600.000 đồng một tháng.

Do đó, những cá nhân có tổng thu nhập lớn hơn số tiền giảm trừ gia cảnh (9 triệu cho bản thân + 3,6 triệu x số người phụ thuộc) và các khoản giảm trừ khác như bảo hiểm y tế bắt buộc, đóng góp từ thiện... mới phải đóng thuế.

>>> Xem thêm: Giảm thuế thuế TNCN để hút nguồn nhân lực công nghệ cao

Giảm thuế thuế TNCN để hút nguồn nhân lực công nghệ cao (VTV)