Mới đây, Tập đoàn FLC (mã chứng khoán: FLC) đã công bố Nghị quyết của HĐQT về việc chấp thuận chủ trương ký hợp đồng nguyên tắc về việc chuyển nhượng cổ phần CTCP Hàng không Tre Việt (Bamboo Airways).

Cụ thể, HĐQT FLC chấp thuận chủ trương ký hợp đồng nguyên tắc về việc chuyển nhượng cổ phần tại Bamboo Airways mà FLC đang sở hữu cho các cá nhân/tổ chức có nhu cầu theo chủ trương đã được ĐHĐCĐ phê duyệt và đề xuất của Tổng giám đốc tại tờ trình ngày 5/4.

HĐQT giao cho Ban giám đốc thực hiện việc chuyển nhượng cổ phần dựa trên các nguyên tắc: đảm bảo tối đa quyền và lợi ích của tập đoàn trong quá trình ký kết và thực hiện giao dịch, thực hiện thẩm định giá chuyển nhượng từ tổ chức định giá độc lập và đảm bảo giá chuyển nhượng không thấp hơn giá tổ chức định giá đưa ra, lựa chọn đối tác, đàm phán và ký kết các hợp đồng giao dịch và văn bản thảo thuận liên quan.

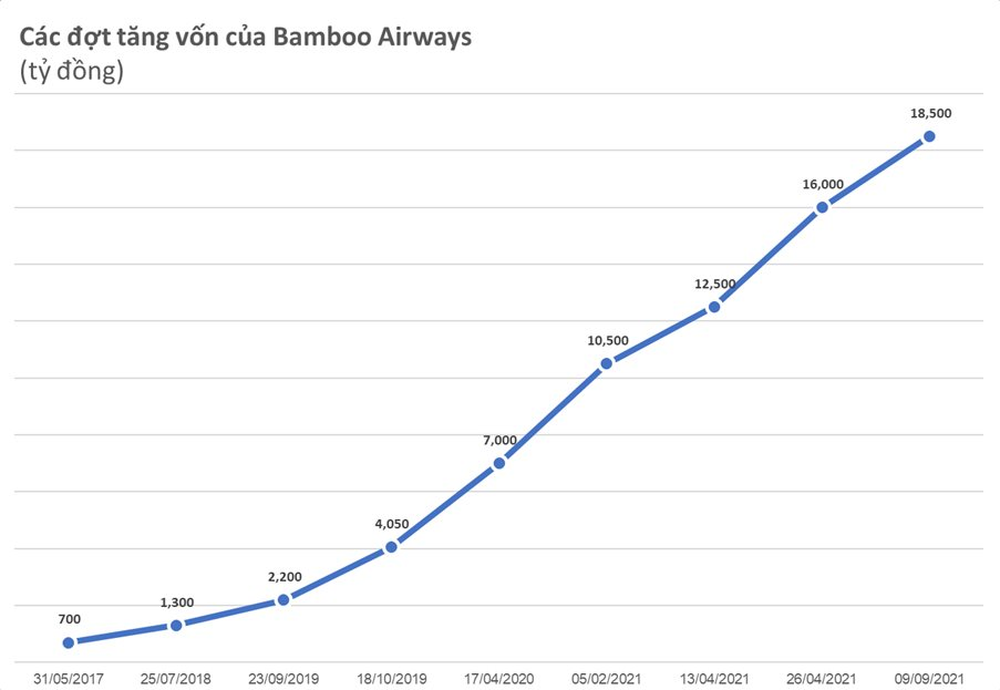

Trước đó, tại phiên họp ĐHĐCĐ bất thường lần 2 của FLC đầu tháng 3/2023, Chủ tịch Tập đoàn FLC Lê Bá Nguyên cũng cho biết FLC đang có kế hoạch xem xét chuyển nhượng cổ phần tại Bamboo Airways. Theo tài liệu cung cấp cho cổ đông, số tiền FLC đang đầu tư vào Bamboo Airways là 4.015 tỷ đồng, tương đương 21,7% vốn điều lệ 18.500 tỷ đồng của hãng hàng không này.

Về phía Bamboo Airways, sau khi sự việc của ông Trịnh Văn Quyết xảy ra, đội ngũ nhân sự cao cấp của Bamboo Airways đã có nhiều biến động. Đáng chú ý trong đó là sự xuất hiện của ông Dương Công Minh - nhà sáng lập Him Lam Group và Chủ tịch HĐQT Sacombank trong vai trò Cố vấn cao cấp HĐQT Bamboo Airways. Gần đây, Tổng giám đốc Bamboo Airways - ông Nguyễn Mạnh Quân cho biết, trong thời điểm khó khăn, Him Lam đã cho Bamboo Airways vay 8.000 tỷ đồng.

Tổng Giám đốc của Bamboo Airways cũng tiết lộ hãng hàng không này đã tìm được nhà đầu tư mới để thay thế cho các cổ đông cũ (là cựu Chủ tịch Trịnh Văn Quyết và các cổ đông liên quan). Với vai trò là Tổ chức phát hành, Bamboo Airways đã tích cực hỗ trợ thực hiện các thủ tục chuyển nhượng cổ phần từ các cổ đông cũ cho nhà đầu tư mới.

Hãng bay đồng thời công bố phương án phát hành cổ phần nhằm tái cơ cấu nợ và tăng vốn điều lệ. Cụ thể, công ty muốn chào bán cổ phần riêng lẻ với quy mô phát hành dự kiến tối đa 35% vốn cổ phần sau phát hành.

Với vốn điều lệ đang ở mức 18.500 tỷ đồng, ước tính Bamboo Airways sẽ phát hành tối đa thêm 996,2 triệu cổ phần, huy động gần 10.000 tỷ đồng, qua đó nâng vốn điều lệ lên gần 28.462 tỷ đồng. Nếu thành công, vốn điều lệ của Bamboo Airways sẽ vượt qua Vietnam Airlines (22.144 tỷ đồng) trở thành hãng hàng không có vốn điều lệ lớn nhất Việt Nam.