Thị trường châu Á vốn đã là thị trường tiêu thụ mỳ lớn nhất, bởi vậy các nhà sản xuất mỳ tại khu vực này đang thuộc số ít doanh nghiệp có lợi nhuận tốt trong một mùa kinh tế kém.

Đối với Tingyi Holding, nhà sản xuất sở hữu thương hiệu mỳ ăn liền Master Kong - loại mỳ bán chạy nhất Trung Quốc - đây là một năm "bội thu". Doanh thu nửa đầu năm của doanh nghiệp này tăng 8% so với cùng kỳ năm trước, lên 32,93 tỷ nhân dân tệ (4,76 tỷ USD), trong khi lợi nhuận ròng tăng 58,4%, lên mức kỷ lục 2,38 tỷ nhân dân tệ.

Tuần vừa rồi, chủ tịch Wei Hong-ming của Tingyi đã mô tả hoạt động của công ty trong nửa đầu năm nay là "trở lại nơi vinh quang".

Và điều mang lại "vinh quang" cho công ty chính là mảng kinh doanh mì ăn liền. Trong khi mảng đồ uống có doanh thu giảm 4,1% và lợi nhuận ròng tăng 9,9%, thì mảng mì lại ghi nhận mức tăng trưởng hai con số cả về doanh thu và lợi nhuận ròng, lần lượt tăng 29,2% và 93,7 %.

Theo Wei, nguyên nhân chính là nhu cầu tăng cao đối với mỳ ăn liền trong thời kỳ đại dịch. Khi ngày càng có nhiều người ở nhà vì giãn cách xã hội, mỳ ăn liền đã tạo nên sức hút mới ở quốc gia đông dân nhất thế giới.

"Lượng người di chuyển giảm đã cho thấy tầm quan trọng của thị trường ở các thành phố nhỏ hơn và khu vực nông thôn. Đồng thời, người dân tăng xu hướng tích trữ trong bối cảnh đại dịch. Ngoài ra, đại dịch cũng khiến nhiều người muốn ăn uống tại nhà", ông Wei chia sẻ.

Tingyi đã nắm bắt thành công nhu cầu của người tiêu dùng trên khắp Trung Quốc, với sự phổ biến của thương hiệu này cùng khả năng phân phối rộng khắp toàn quốc. Thật vậy, doanh số bán mỳ ăn liền trong nửa đầu năm của Tingyi nổi bật so với thị trường, tăng 11,5% ở Trung Quốc đại lục, theo dữ liệu của Nielsen.

Anne Ling, nhà phân tích hàng tiêu dùng tại Jefferies Hong Kong, đã nâng ước tính lợi nhuận ròng cả năm từ mức 3,441 tỷ lên 4,244 tỷ nhân dân tệ. Bà cho rằng, lý do cho quyết định này là bởi "khả năng công ty giành được thị phần trong tương lai, nhờ đại dịch mà công ty có thể giới thiệu các sản phẩm cao cấp cho khách hàng trong giai đoạn này."

Các công ty xếp hạng cao cũng đã nâng đánh giá triển vọng của họ từ trung lâp lên tích cực, phản ánh "sự cải thiện trong hồ sơ tín dụng của công ty". "Chúng tôi cũng kỳ vọng rằng vị thế cạnh tranh của công ty trong ngành mỳ ăn liền và đồ uống vẫn sẽ duy trì ở mức cao", S&P Global Ratings cho biết.

Ying Wang, nhà phân tích cấp cao của Moody's Investors Service cũng kỳ vọng Tingyi sẽ duy trì tình hình tài chính vững chắc trong vòng 2-3 năm tới. S&P và Moody's đã ấn định mức xếp hạng có thể đầu tư tương ứng là BBB-plus và Baa1.

Uni-President China Holdings (Đài Loan - Trung Quốc), một đối thủ của Tingyi, cũng đang được hưởng lợi từ việc giãn cách xã hội trong bối cảnh bùng phát Covid-19. Chủ tịch Lo Chih-Hsien cho biết: "Trong nửa đầu năm 2020, ngành kinh doanh mỳ ăn liền đã đóng một vai trò quan trọng trong việc ứng phó với tình trạng khẩn cấp về dịch bệnh toàn cầu".

Chi nhánh tại Hồng Kông của Tập đoàn Uni-President cũng là một trong những nhà sản xuất mỳ ăn liền hàng đầu ở Trung Quốc đại lục. Mảng kinh doanh thực phẩm của công ty - với sản phẩm chính là mì - đã tăng doanh thu 22%, lên 5,21 tỷ nhân dân tệ, trong khi lợi nhuận cho mảng này tăng 30%, lên 448,09 triệu nhân dân tệ.

"Người tiêu dùng nay đã biết về độ an toàn và độ ngon của mì ăn liền, vì thế ngành công nghiệp này đã chứng kiến một sự tăng trưởng đáng kể. Tuy nhiên, tương tự như Tingyi, mảng đồ uống của Uni-President lại không khả quan, với doanh thu giảm 7,4% trong khi lợi nhuận chỉ tăng 2,1%", ông Lo nói.

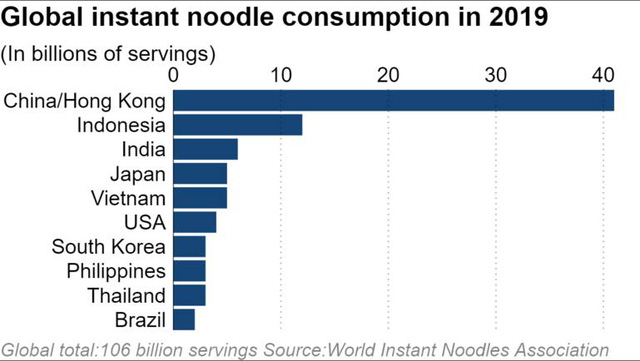

Trung Quốc cho đến nay vẫn là nước tiêu thụ mỳ ăn liền lớn nhất thế giới. Nhu cầu ở Trung Quốc đạt 41,45 tỷ gói vào năm ngoái, gần 40% tổng số toàn cầu, theo số liệu tính đến tháng 5 năm nay từ Hiệp hội Mỳ ăn liền Thế giới.

Người châu Á nói chung rất thích ăn mì gói. Bảy quốc gia khác trong khu vực - Ấn Độ, Indonesia, Nhật Bản, Philippines, Hàn Quốc, Thái Lan và Việt Nam - đều lọt vào danh sách Top 10 tính theo sản lượng tiêu thụ.

Đối với Indofood CBP Sukses Makmur của Indonesia, mảng mỳ của công ty là động lực chính giúp doanh thu tăng tới 4,1% trong nửa đầu năm, so với cùng kỳ năm ngoái, giữa bối cảnh đại dịch.

Doanh số bán mì của hãng tăng 6,3%, lên 15,492 nghìn tỷ rupiah (1,05 tỷ USD), trong khi tỷ suất lợi nhuận gộp cải thiện 1,1 điểm phần trăm lên 22,6%, nhờ giá bán cao hơn và giá lúa mì giảm. Hoạt động kinh doanh mỳ của công ty tập trung vào thương hiệu Indomie, được bán ra thị trường quốc tế, bao gồm các khu vực khác của châu Á và châu Phi.

Jennifer Widjaja, nhà phân tích cổ phiếu tại Sucor Sekuritas, đã nâng đánh giá cổ phiếu của công ty thành "mua" sau khi công bố kết quả kinh doanh sơ bộ vào đầu tháng Tám. Mặc dù mảng đồ uống vẫn còn yếu, Widjaja hy vọng nhu cầu với các sản phẩm sản xuất trong nhà (mì, gia vị thực phẩm) sẽ tiếp tục vượt trội, bù đắp cho các sản phẩm khác.

Các nhà sản xuất mỳ lớn của Nhật Bản và Hàn Quốc đều ghi nhận mức tăng trưởng đáng kể. Nissin Foods Holdings của Nhật Bản, chủ sở hữu của thương hiệu Cup Noodle, có lợi nhuận ròng trong quý từ tháng 4 đến tháng 6 cao hơn gấp đôi, lên 12,09 tỷ yên (114,2 triệu USD) so với năm trước đó. Toyo Suisan - một đối thủ của Nissin Foods cũng tăng lợi nhuận 76%, lên 8,4 tỷ yên trong cùng kỳ.

Cả hai công ty đều tăng trưởng doanh số bán hàng trong nước cũng như nước ngoài. Đối với Nissin, doanh thu chủ yếu đến từ châu Mỹ, Trung Quốc đại lục và Hồng Kông (Trung Quốc), còn Toyo Suisan có thị trường tại Hoa Kỳ và Mexico.

Bộ đôi mỳ Nhật Bản đã dẫn đầu sự phục hồi của thị trường chứng khoán nước này - cả hai đều tăng hơn 35% kể từ khi chỉ số Nikkei Average chuẩn chạm mức thấp nhất trong năm vào giữa tháng Ba. Đây là hai trong số 10 công ty tăng giá cổ phiếu hàng đầu tại thị trường Tokyo, với vốn hóa thị trường trên 50 tỷ yên.

Nhà phân tích Satoshi Fujiwara của Nomura Securities đã nhắc lại đánh giá "mua" đối với Nissin vào tuần trước. Ông hy vọng "mức lợi nhuận cao sẽ còn tiếp tục trong trung hạn" khi công ty được hưởng lợi từ nhu cầu tăng trưởng do đại dịch ở nước ngoài.

Câu chuyện cũng tương tự đối với Nongshim của Hàn Quốc. Công ty này có doanh thu nửa đầu năm tăng 17,2% so với cùng kỳ, lên 1,35 nghìn tỷ won (1,13 tỷ USD).

Doanh số bán hàng trong nước của nhà sản xuất mỳ cay Shin Ramyun đã tăng lên 12%, trong khi doanh số bán hàng ở nước ngoài tăng 34%, chủ yếu được thúc đẩy bởi hai thị trường lớn tại nước ngoài là Trung Quốc và Hoa Kỳ.

"Covid-19 là một bước ngoặt, sự phổ biến của Nongshim ở nước ngoài đã ngày càng nhân rộng", Shim Eun-joo, một nhà phân tích tại Hana Financial Investment đã nhân định. Giống như các công ty cùng ngành tại Nhật Bản, giá cổ phiếu của Nongshim đã tăng hơn 50% trong năm nay, đạt 361.000 won vào cuối ngày thứ Hai. Shim đã đặt mục tiêu giá cổ phiếu của mình là 500.000 won trong 12 tháng tới.

Tuy nhiên, một số nhà sản xuất mỳ tại Ấn Độ lại không nắm bắt được cơ hội lớn này. Nestle Ấn Độ, công ty sở hữu thương hiệu Maggi, chỉ tăng trưởng 2% trong quý từ tháng 4 đến tháng 6.

Công ty có một hoạt động kinh doanh thiên về các sản phẩm không phải mỳ, nhưng các dòng sản phẩm này đã bị ảnh hưởng nặng nề bởi sự gián đoạn sản xuất vào tháng 4, vào thời điểm đỉnh điểm của việc phong tỏa ở Ấn Độ.

Sanjay Manyal, nhà phân tích tại ICICI Securities, cho biết: "Một trong những xu hướng rõ ràng trong bốn tháng qua là nhu cầu về thực phẩm tiện lợi ngày càng tăng", cụ thể là mì ăn liền.

"Tuy nhiên, công ty không thể cung cấp các sản phẩm trong tháng 4 do hầu hết các cơ sở sản xuất đóng cửa hoặc đang hoạt động với hiệu suất rất thấp". Vì thế, ông đánh giá cổ phiếu công ty này ở mức "giữ".