Ảnh minh họa

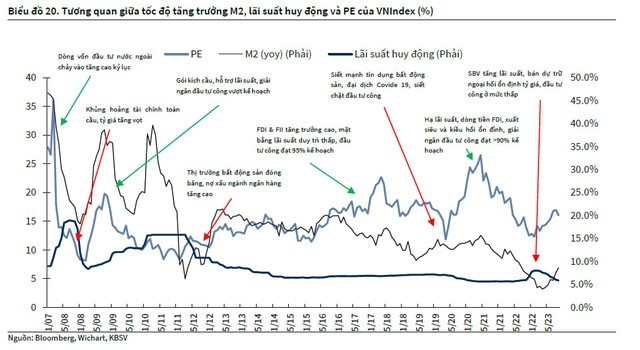

Trong báo cáo chiến lược mới công bố, Chứng khoán KB Việt Nam (KBSV) cho biết, các mô hình định lượng cho thấy biến động TTCK Việt Nam có mối tương quan chặt chẽ với 2 biến số của thị trường tiền tệ là mặt bằng lãi suất (với đại diện là lãi suất huy động thị trường 1 – thị trường dân cư), và tăng trưởng cung tiền M2.

Trong đó, các giai đoạn cung tiền có mức tăng đột biến, trong khi lãi suất được đánh giá thuận lợi như 2020-2021 hay các năm 2006 - 2007, 2009, 2017 thì TTCK Việt Nam đều ghi nhận các mức tăng đột biến. Bối cảnh ngược lại thường dẫn đến sự sụt giảm sâu của thị trường như vào các năm 2022, 2011, 2008. Điều này là phù hợp về mặt lý thuyết khi mà lãi suất giảm kết hợp với cung tiền tăng là điều kiện lý tưởng để dòng tiền chảy mạnh vào kênh đầu tư chứng khoán, thúc đẩy mặt bằng cổ phiếu tăng giá, và ngược lại.

Lãi suất huy động dự kiến đi ngang ở vùng thấp

Theo KBSV, nhờ sự kiểm soát chặt chẽ và phản ứng kịp thời từ phía NHNN, rủi ro thanh khoản được loại bỏ sau sự kiện SCB – Vạn Thịnh Phát. Bên cạnh đó, nhu cầu tín dụng yếu và lạm phát thấp trong năm nay đã tạo điều kiện để lãi suất huy động giảm sâu, trở về mức đáy trong giai đoạn Covid.

Tính đến ngày 26/12, lãi suất huy động bình quân kỳ hạn 12 tháng đang ở mức 5,13%, giảm 2,9% so với đầu năm. Trong đó, Vietcombank đã giảm xuống mức thấp kỷ lục 4,8%, trong khi các ngân hàng quốc doanh khác cũng duy trì trên mức 5%. Mặt bằng lãi suất huy động đã ở vùng thấp lịch sử, thậm chí là về thấp hơn cả thời điểm Covid - 19 đối với một số ngân hàng.

Do vậy, việc lãi suất hạ thêm trong năm 2024 là khó xảy ra trong bối cảnh lạm phát vẫn là yếu tố khó lường. Theo đó, KBSV dự báo mặt bằng lãi suất huy động sẽ tiếp tục đi ngang ở vùng thấp trong hầu hết cả năm 2024 trong khoảng 4,85% - 5,35%.

Dù vậy, lãi suất cho vay bình quân sẽ có dư địa để giảm thêm 0,75% - 1,0%, dựa trên những luận điểm.

Thứ nhất, cầu tín dụng nhiều khả năng sẽ phục hồi, tuy nhiên khó có đột biến. Do những khó khăn tồn đọng từ năm 2023 chưa thể được khắc phục triệt để trong năm sau. Kinh tế Việt Nam được dự báo sẽ chỉ tăng trưởng quanh mức 6% với lĩnh vực bất động sản, khu vực có tỷ trọng đóng góp cao trong tăng trưởng tín dụng, chưa thể hồi phục mạnh mẽ. Theo đó, áp lực lên mặt bằng lãi suất cho vay từ phía cầu sẽ chưa lớn. KBSV dự báo tăng trưởng tín dụng năm 2024 sẽ đạt mức quanh 12% - 13%, thấp hơn mức bình quân 14,5% trong 10 năm qua.

Thứ hai, ngành ngân hàng ghi nhận chi phí đầu vào giảm, sau giai đoạn lãi suất huy động giảm mạnh, giúp lãi suất cho vay có dư địa giảm thêm, dù không quá nhiều do (1) các ngân hàng thận trọng về nợ xấu và (2) kênh trái phiếu vẫn chưa phục hồi. Tình hình kinh tế khó khăn trong năm 2023 đã khiến nợ xấu của toàn hệ thống tăng quý thứ tư liên tiếp, lên mức 2,2% (+6,9% QoQ). Dự báo tình hình nợ xấu trong năm 2024 có thể phình to do (1) thông tư 02 hết hiệu lực và (2) bộ đệm dự phòng của các ngân hàng thu. Bên cạnh đó, ngân hàng vẫn sẽ là kênh huy động vốn dài hạn cho doanh nghiệp khi thị trường trái phiếu vẫn chưa phục hồi, trong khi áp lực đáo hạn trái phiếu doanh nghiệp trong năm 2024 cao kỷ lục lên tới gần 300 nghìn tỷ. Do đó, lãi suất cho vay khó có thể giảm sâu.

Thứ ba, chính sách điều hành của NHNN vẫn theo hướng nới lỏng khi mà áp lực lạm phát và tỷ giá hạ nhiệt. Cụ thể, với việc xu hướng giảm lạm phát đang diễn ra ở hầu hết các nền kinh tế lớn trong bối cảnh Mỹ và Trung Quốc, 2 đầu tàu tăng trưởng kinh tế thế giới, được dự bảo sẽ tăng trưởng chậm lại trong năm sau, và KBSV cho rằng lạm phát toàn cầu sẽ tiếp tục xu hướng giảm trong năm 2024, hỗ trợ xu hướng ổn định lạm phát của Việt Nam. Đối với tỷ giá, việc FED đảo chiều hạ lãi suất trong năm 2024 sẽ giúp áp lực tỷ giá không còn là yếu tố đáng ngại trong năm sau. Trong kịch bản cơ sở, KBSV cho rằng NHNN có thể tiếp tục giảm 0,5 điểm % lãi suất điều hành và tỷ giá sẽ giảm khoảng 0,5% trong năm 2024.

Cung tiền M2 dự báo tăng 12,2% trong năm 2024

Theo KBSV, tăng trưởng cung tiền M2 trong năm 2023 chỉ 5,6% tính đến hết tháng 9, thấp hơn hẳn mức tăng bình quân 14%/năm giai đoạn 2012-2021 với các nguyên nhân đến từ việc tăng trưởng huy động ở mức thấp (tương ứng với tăng trưởng tín dụng thấp), đầu tư công không được như kỳ vọng khiến 1 lượng tiền lớn vẫn đang tồn đọng tại kho bạc.

Dù vậy, với dự báo tăng trưởng tín dụng năm 2024 có thể đạt quanh 12% - 13%, cán cân thanh toán dự kiến tiếp tục duy trì thặng dư cùng việc đồng USD suy yếu, giúp NHNN mua vào khoảng 10 tỷ USD, gia tăng dự trữ ngoại hối, và đầu tư công tiếp tục được đẩy mạnh, KBSV dự báo tăng trưởng cung tiền có thể đạt 12,2% trong năm 2024.

Với việc mặt bằng lãi suất tiếp tục diễn biến thuận lợi và cung tiền M2 được mở rộng trong năm 2024, nhóm phân tích kỳ vọng đây là yếu tố hỗ trợ định giá thị trường, xét theo P/E của chỉ số VNIndex, đặc biệt trong bối cảnh lợi nhuận các doanh nghiệp niêm yết hồi phục trong năm sau.