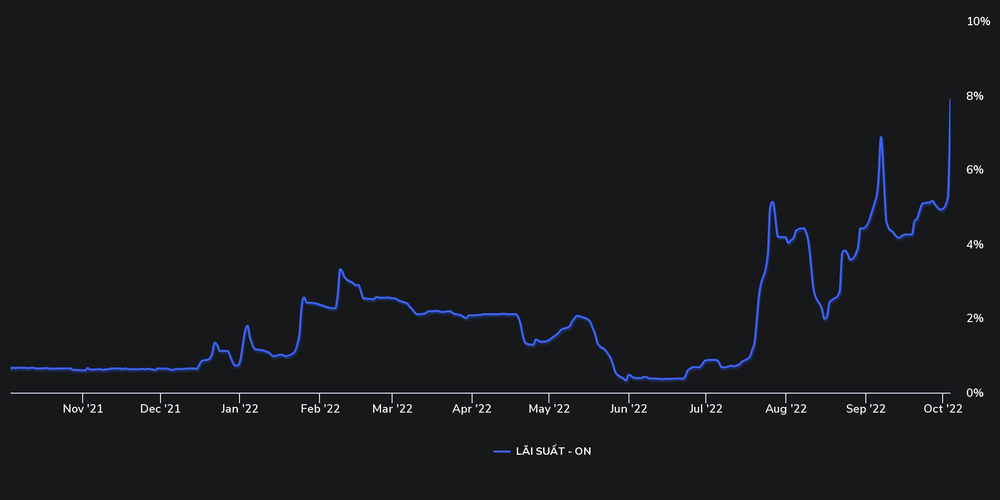

Theo số liệu của Ngân hàng Nhà nước (NHNN), lãi suất VND bình quân liên ngân hàng kỳ hạn qua đêm (kỳ hạn chính chiếm 80 - 90% tổng khối lượng giao dịch) trong phiên 4/10 đã tăng lên 7,88%/ - mức cao nhất kể từ đầu năm 2012.

Trước đó, lãi suất qua đêm tại phiên giao dịch 3/10 chỉ dừng ở mức 5,26%. Như vậy, chỉ sau 1 đêm lãi suất kỳ hạn này đã tăng gấp rưỡi.

Diễn biến lãi suất qua đêm liên ngân hàng (Nguồn: Wichart)

Với chi phí lãi vay tăng mạnh, nhu cầu vay mượn lẫn nhau của các ngân hàng cũng giảm sâu khi doanh số giao dịch tại kỳ hạn qua đêm đã giảm từ mức 238.729 tỷ trong phiên 3/10 xuống còn 156.844 tỷ vào phiên 4/10.

Nhu cầu thanh khoản của hệ thống ngân hàng có dấu hiệu căng lên bất chấp hoạt động bơm ròng liên tục của NHNN. Theo đó, từ phiên 23/9 đến phiên 4/10, nhà điều hành đã có 8/9 phiên bơm tiền vào hệ thống với khối lượng lũy kế lên tới 78.400 tỷ đồng.

Cụ thể, cơ quan này đã hạn chế hoạt động hút tiền qua kênh tín phiếu và dừng hẳn trong phiên 3/10 và 4/10; đồng thời hoạt động tích cực trên kênh cầm cố giấy tờ có giá (OMO) nhằm bơm thanh khoản cho hệ thống.

Theo giới phân tích, nguyên nhân khiến lãi suất VND liên ngân hàng có diễn biến tăng mạnh đến từ nhịp hút ròng mạnh của NHNN vào trung tuần tháng 9 trước khi nâng lãi suất điều hành thêm 1 điểm %. Ngoài ra, việc tiếp tục bán ngoại tệ để bình ổn tỷ giá của NHNN cũng khiến một lượng lớn VND bị rút khỏi hệ thống ngân hàng.

Ở một phương diện khác, lãi suất VND liên ngân hàng được đẩy lên cao cũng được cho là xuất phát từ định hướng điều hành của NHNN nhằm tạo ra chênh lệch an toàn với lãi suất USD, góp phần kìm hãm đà tăng của tỷ giá.

SSI cho rằng, NHNN sẽ duy trì thanh khoản trên hệ thống ngân hàng ở trạng thái không quá dồi dào trong giai đoạn còn lại của năm nhằm duy trì mặt bằng lãi suất liên ngân hàng VND ở vùng 5,0 – 5,5%, để tạo mức chênh lệch hợp lý với lãi suất USD, giảm thiểu áp lực lên tỷ giá.

Không chỉ thị trường 2, lãi suất trên thị trường 1 (giữa ngân hàng và dân cư) cũng có dấu hiệu tăng nóng trong những ngày gần đây.

Sau động thái tăng một số lãi suất điều hành của NHNN từ ngày 23/9, hầu hết các ngân hàng thương mại (NHTM) trong hệ thống đều đã điều chỉnh tăng mặt bằng lãi suất huy động, với mức tăng 0,3 – 1%/năm tùy kỳ hạn.

Trong đó, các NHTM có vốn nhà nước chính thức tăng 0,5%/năm cho tất cả các kỳ hạn, và các NHTM khác như MB, ACB, Techcombank, VPBank, Sacombank, SHB, Nam A Bank, SCB, VIB, ABBank cũng ghi nhận mức tăng 0,3 – 1%/năm. Không chỉ tăng lãi suất, các ngân hàng còn đẩy mạnh chương trình khuyến mại, cộng thêm lãi suất để thu hút dòng tiền nhàn rỗi từ dân cư.

Hiện, mặt bằng lãi suất huy động của nhiều NHTM đã quay về giai đoạn trước Covid-19 và áp lực vẫn còn tương đối lớn, khi chênh lệch huy động – tín dụng chưa được cải thiện nhiều.

Trên thực tế, số liệu của Tổng cục thống kê vừa công bố cho thấy, huy động vốn của các tổ chức tín dụng tăng tương đối yếu trong 9 tháng đầu năm, khi chỉ tăng 4,04% (cùng thời điểm năm 2021 tăng 4,28%), trong khi tăng trưởng tín dụng của nền kinh tế đạt tới 10,54%. Điều này đã khiến cho chênh lệch huy động – tín dụng duy trì ở vùng âm kể từ tháng 7 năm nay.

Theo Chứng khoán Vietcombank (VCBS), trước các rủi ro bất định gia tăng, mặt bằng lãi suất chịu áp lực tăng trên cả thị trường 1 và thị trường 2 ghi nhận rõ nét nhất đối với thị trường liên ngân hàng và lãi suất huy động. Có thể thấy giai đoạn này thanh khoản thị trường liên ngân hàng không còn dồi dào so với giai đoạn trước.

VCBS cho rằng xu hướng tăng của lãi suất huy động cũng được xem là phản ứng hợp lý khi mặt bằng lãi suất ở nhiều quốc gia đang trong xu hướng tăng. Nhóm phân tích dự báo mặt bằng lãi suất huy động có thể tăng 150-200 điểm cơ bản (1,5 – 2,0 điểm %) so với giai đoạn dịch bệnh, lãi suất liên ngân hàng nhìn chung sẽ cao hơn đáng kể các năm trước và khó có khả năng thấp hơn ngưỡng 4%.

Trong khi Chứng khoán KB Việt Nam cho rằng lãi suất huy động tại các kỳ hạn ngắn sẽ nhạy cảm hơn và có thể tăng từ 0,5-1% ngay trong quý IV, các kỳ hạn dài sẽ ghi nhận mức tăng cao hơn là từ 1-1,5%. Từ đó, dự báo lãi tiền gửi bình quân toàn ngành tăng mạnh 1,14 điểm % so với đầu năm, đạt 4,56%.