Trong một chia sẻ gần đây, Vua Thép Trần Đình Long nói "Cách đây 3-4 ngày trên các phương tiện thông tin đại chúng có đưa tin Hoà Phát là doanh nghiệp có nhiều tiền mặt nhất Việt Nam, hơn 40.000 tỷ, điều này cho thấy là chúng tôi vận hành tiền rất là kém". Sự thật của câu nói này là sao?

Theo BCTC hợp nhất quý IV của Hoà Phát, tại ngày 31/12/2021, số dư Tiền và các khoản tương đương tiền là 22.471 tỷ đồng, Số dư Đầu tư nắm giữ đến ngày đáo hạn là 18.236 tỷ đồng. Tổng cộng, Hoà Phát có 40.707 tỷ đồng tiền mặt và các khoản tương đương tiền.

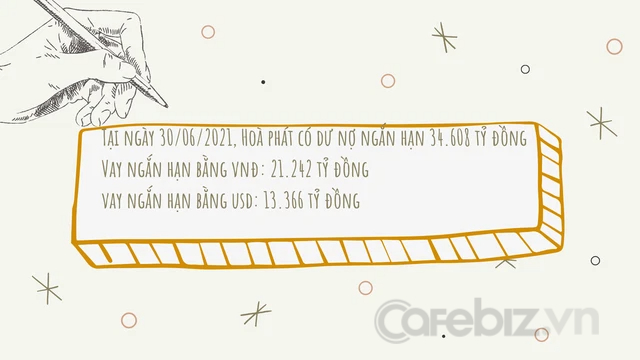

Đồng thời, phía bên nguồn vốn, công ty cũng ghi nhận dư nợ vay ngắn hạn 43.747 tỷ đồng và vay trung dài hạn 13.465 tỷ đồng.

Như vậy, không cần đến khi thông tin về khoản vay hợp vốn 35.000 tỷ đồng của dự án Hoà Phát Dung Quất 2 được đưa tin rộng rãi người ta mới đặt ra câu hỏi với Hoà Phát, tại sao Tiền nhiều vẫn phải đi vay?

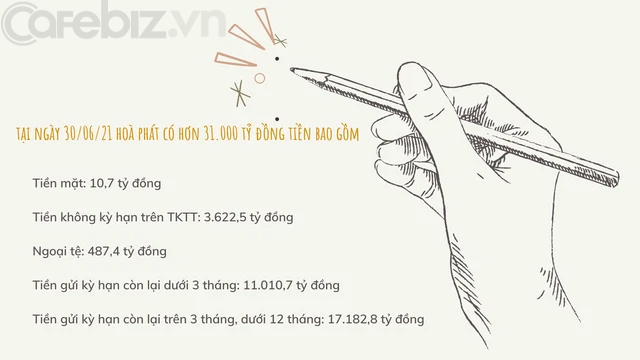

Để trả lời câu hỏi này, chúng ta cùng xem lại BCTC của Doanh nghiệp, do số liệu BCTC quý IV/2021 hiện đang được kiểm toán và chưa có số chi tiết nên chúng tôi tạm dùng số liệu BCTC bán niên đã soát xét của Hoà Phát.

Nguồn: BCTC bán niên 2021 soát xét của Hoà Phát

Nguồn: BCTC bán niên 2021 soát xét của Hoà Phát

Theo diễn giải trong BCTC, lãi suất tiền gửi của các khoản tiền gửi có kỳ hạn còn lại từ 3 tháng - 12 tháng là khoảng 3,3% - 7,6%/năm. Lãi suất các khoản vay ngắn hạn bằng VNĐ từ 1,6% đến 6%/năm, lãi suất vay USD từ 0,89% - 3,6%/năm.

Hoà Phát là doanh nghiệp lớn, có hoạt động thanh toán quốc tế (xuất nhập khẩu) nên lãi suất vay các Ngân hàng áp dụng sẽ luôn ở mức tốt nhất thị trường, vì vậy không khó hiểu nếu Doanh nghiệp này có thể có được những hạn mức tín dụng với lãi suất ưu đãi.

Ngoài ra hãy để ý vào số dư nợ bằng USD của Hoà Phát. Với diễn biến VND lên giá so với USD như giai đoạn 2 năm qua, thì đây chính là một lợi thế tài chính lớn với doanh nghiệp được vay bằng ngoại tệ.

Nhiều giai đoạn trước đây vay ngoại tệ thường đối diện với rủi ro lớn từ biến động tỷ giá. Mức độ biến động gây đội chi phí khoản vay từng có những năm lên tới 8 -10%, có quãng 3 - 5%, và quanh 2%.

Nhưng trong 2 năm 2020 - 2021, khi tỷ giá USD/VND trượt thì những doanh nghiệp được vay ngoại tệ lại được hưởng lợi kép: Lãi suất rẻ hơn lãi suất vay VND (rẻ hơn khoảng 2-3%/năm) và Tỷ giá giảm.

Từ tháng 10/2019, theo quy định tại Thông tư 42/2018/TT-NHHNN, các Tổ chức tín dụng, chi nhánh ngân hàng nước ngoài chỉ được xem xét quyết định cho vay bằng ngoại tệ đối với các nhu cầu vốn như sau:

- Cho vay ngắn hạn để thanh toán ra nước ngoài tiền nhập khẩu hàng hóa, dịch vụ nhằm thực hiện phương án sản xuất, kinh doanh hàng hóa xuất khẩu qua cửa khẩu biên giới Việt Nam khi khách hàng vay có đủ ngoại tệ từ nguồn thu sản xuất, kinh doanh để trả nợ vay;

- Cho vay ngắn hạn đối với doanh nghiệp đầu mối nhập khẩu xăng dầu được Bộ Công thương giao hạn mức nhập khẩu xăng dầu hàng năm để thanh toán ra nước ngoài tiền nhập khẩu xăng dầu khi doanh nghiệp đầu mối nhập khẩu xăng dầu không có hoặc không có đủ nguồn thu ngoại tệ từ hoạt động sản xuất, kinh doanh để trả nợ vay;

- Cho vay ngắn hạn để đáp ứng các nhu cầu vốn ở trong nước nhằm thực hiện phương án sản xuất, kinh doanh hàng hóa xuất khẩu qua cửa khẩu biên giới Việt Nam mà khách hàng vay có đủ ngoại tệ từ nguồn thu xuất khẩu để trả nợ vay.

Chuyển sang một ý trong chia sẻ của ông Trần Đình Long "chúng tôi vận hành tiền rất là kém", sự thực có phải như vậy không?

Trước hết, để đánh giá một doanh nghiệp sử dụng vốn lưu động có hiệu quả hay không sẽ đánh giá tốc độ lưu chuyển của các yếu tố cấu thành vốn lưu động bao gồm tiền, khoản phải thu và tồn kho, hay còn gọi là vòng quay vốn lưu động.

Với cùng 1 đồng vốn lưu động trong cùng 1 khoảng thời gian như nhau, doanh nghiệp nào sử dụng tạo ra nhiều doanh thu hơn, doanh nghiệp đó hoạt động hiệu quả hơn.

Muốn vốn lưu động luân chuyển nhanh thì các khâu từ nhập nguyên liệu, sản xuất; bán hàng; thu hồi công nợ đều phải vận động nhanh. Đồng nghĩa với thời gian dự trữ tiền mặt, thời gian dự trữ hàng tồn kho và thời gian thu hồi khoản phải thu của doanh nghiệp càng ngắn càng tốt.

Tuy nhiên, từng doanh nghiệp sẽ có những đặc thù trong hoạt động sản xuất kinh doanh khác nhau, doanh nghiệp thương mại vòng quay vốn nhanh hơn doanh nghiệp sản xuất, lĩnh vực có chu kỳ sản xuất dài như nông nghiệp vòng quay vốn chậm hơn lĩnh vực khác, công ty quy mô nhỏ nhanh hơn công ty quy mô lớn,...

Với đơn vị có quy mô lớn như Hoà Phát, lại sản xuất thép, là một ngành cực nhạy với giá nguyên liệu đầu vào như quặng, phôi thép, than… thì thời gian dự trữ tiền, tồn kho, hay thời gian thu hồi khoản phải thu không thể quá ngắn, mà phải dựa trên tình hình thực tế mới bảo đảm an toàn hoạt động, cũng như cân đối với các yếu tố khác để đạt hiệu quả tối đa.

Chẳng hạn, tồn kho thành phẩm phải dựa trên năng lực bán hàng (sản lượng trong quá khứ, các hợp đồng, đơn hàng đã ký...) đủ cung ứng cho các đại lý. Tồn kho nguyên vật liệu phải đảm bảo cho sản xuất theo kế hoạch sản xuất trong vòng 3-6 tháng...

Quay trở lại câu chuyện vận hành tiền của Hoà Phát, chúng ta không thể nhìn vào số dư Tiền tại 1 thời điểm để đánh giá, mà phải nhìn vào quá trình vận động của tiền trong doanh nghiệp.

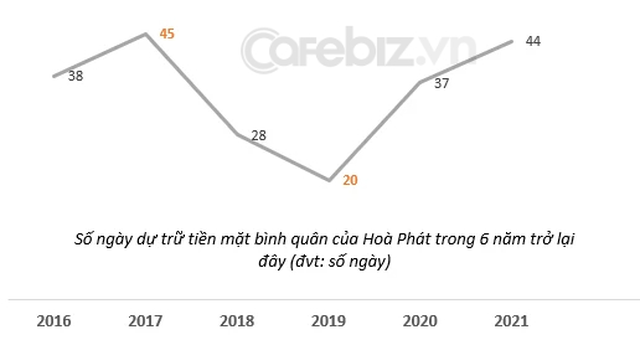

Một chỉ số thường được sử dụng để đánh giá quá trình vận động này là số ngày dự trữ tiền mặt bình quân, có thể hiểu đơn giản là thời gian bình quân trong năm tiền được là "chính nó" trước khi chuyển hoá sang thành tồn kho hay khoản phải thu.

Số liệu tính toán theo các thông số về tiền và giá vốn trên BCTC của DN

Ở đây, trong kỹ thuật tính đã loại bỏ những khoản tiền gửi có kỳ hạn còn lại từ 3 tháng - 12 tháng, vì bản chất những tiền này không nằm trong lưu thông tiền - hàng, mà đã được tách ra để đầu tư sinh lời (ngắn hạn).

Số ngày dự trữ tiền mặt của Hoà Phát cao nhất 45 ngày, ngắn nhất 20 ngày. Đây là một con số hợp lý, chưa kể đến việc TIỀN dùng để tính trong này có trên 50% là tiền gửi được hưởng lãi suất (kỳ hạn còn lại ngắn dưới 3 tháng).

Nếu loại trừ nốt lượng tiền này thì số ngày dự trữ tiền của công ty chỉ khoảng từ dưới 10 đến 20 ngày, là một con số "đẹp" với doanh nghiệp sản xuất có quy mô lớn như Hoà Phát.

Rõ ràng, với sự phát triển và vị thế như ngày hôm nay, Hoà Phát không thể có chuyện quản lý bất cứ một khâu hay lĩnh vực nào "kém". Thậm chí bộ máy tài chính của tập đoàn sẽ là những người hiểu và giỏi tính toán hơn ai hết.

Còn các nhà đầu tư, nhìn số dư Tiền cho vui chứ con số này chỉ mang tính thời điểm, luôn vận động, thay đổi linh hoạt phù hợp với tính toán của Doanh nghiệp trong từng giai đoạn. Không phải một doanh nghiệp vì năm nay số dư tiền lớn, sang năm giảm thì có nghĩa là tài chính doanh nghiệp đó kém đi.