Khoảng 1 tháng trở lại đây, cuộc đua lãi suất của các ngân hàng thương mại Việt Nam lại nóng dần trên cả thị trường lẫn... mặt báo.

Con số 8%/năm cho các kỳ hạn dài như một đặc điểm nhận dạng cho cuộc đua này, khi bảng lãi suất huy động của các ngân hàng dăm lần bảy lượt được nâng lên đặt xuống.

Bởi thế mà chuyện bí thư Thành ủy TPHCM Đinh La Thăng phát biểu trước báo giới tại buổi làm việc với một ngân hàng thương mại rằng:

"Ngân hàng mà chỉ cạnh tranh bằng cho vay lấy lãi là vứt đi", không ít người ban đầu ngỡ ngàng, nhưng rồi phải gật đầu tấm tắc vì quá... chí lí.

Ngoài cạnh tranh bằng lãi, còn biết cạnh tranh bằng gì?

Để trả lời câu hỏi này, ta cùng nhìn lại các nghiệp vụ của ngân hàng thương mại.

Các ngân hàng thương mại ngoài nghiệp vụ huy động vốn và cho vay, còn cung cấp rất nhiều các sản phẩm, dịch vụ khác nhau.

Bạn muốn mở thẻ tín dụng, thẻ ATM? Công ty bạn cần thực hiện nghiệp vụ bảo lãnh phát hành chứng khoán? Công ty bạn sắp sáp nhập và mua lại nên cần tư vấn, nghiên cứu thị trường...

Tất cả những dịch vụ đó sẽ được các ngân hàng đáp ứng, một cách chuyên nghiệp và bài bản nhất.

Miễn là bạn có tiền. Tiền phí từ tất cả các dịch vụ tài chính của những khách hàng như bạn trả cho ngân hàng, được gọi là doanh thu ngoài lãi (Non Interest Income).

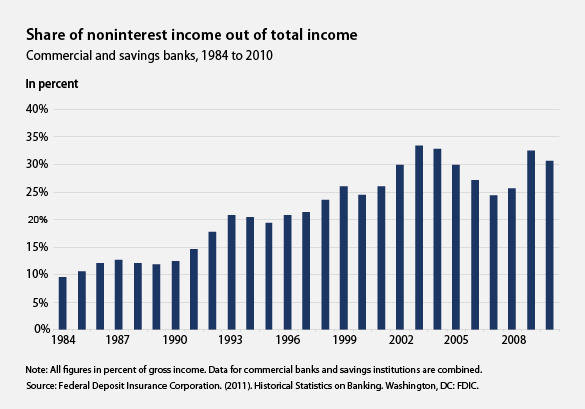

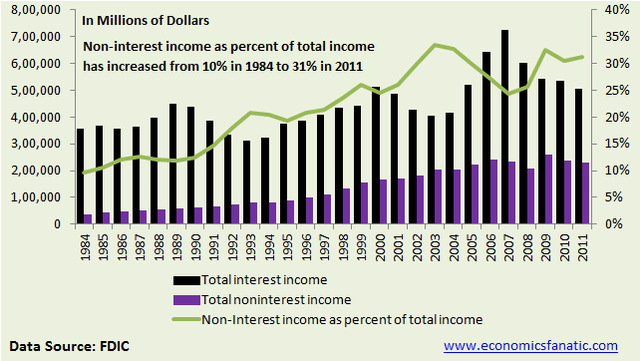

Vấn đề ở chỗ: Trong khi tỉ trọng doanh thu ngoài lãi của các ngân hàng Việt Nam chỉ chiếm phần nhỏ thì đây lại là một khoản thu quan trọng đối với nhiều ngân hàng quốc tế.

Các ngân hàng Việt vẫn đang dựa chủ yếu vào nguồn thu từ tín dụng. Ngân hàng bạn tăng lãi suất huy động, mình cũng phải tăng theo để giữ khách, chưa kể thu hút khách hàng mới.

Như vậy câu trả lời đã rõ: Không chỉ cạnh tranh bằng lãi như ta, họ - các ngân hàng ngoại, thích cạnh tranh bằng dịch vụ gia tăng không chịu biến động bởi lãi suất thị trường.

Doanh thu ngoài lãi - Động lực của các ngân hàng Mỹ

Lấy Well Fargo, ngân hàng lớn thứ 4 nước Mỹ về tổng giá trị tài sản làm ví dụ.

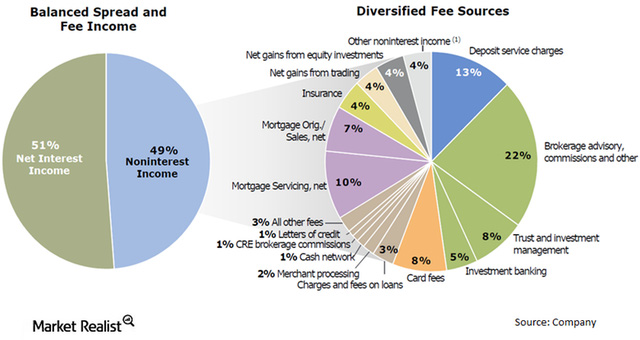

Năm 2014, doanh thu ngoài lãi của ngân hàng này chiếm 49% trong tổng doanh thu và phần lớn trong số đó đền từ phí môi giới chứng khoán, tiếp theo đó là phí gửi tiền, phí cho vay thế chấp và phí làm thẻ ngân hàng.

Ngân hàng này đang có ý định tăng doanh thu ngoài lãi nhằm hạn chế sự phụ thuộc vào nhu cầu tín dụng của khách hàng, biến động của lãi suất và ảnh hưởng từ nền kinh tế vĩ mô.

Bằng việc nâng nguồn thu từ doanh thu ngoài lãi, Well Fargo có thể hạn chế biến động trong thu nhập của mình.

Hơn nữa, với chuyên môn khá tốt trong các mảng chứng khoán, hàng hóa, Well Fargo có lợi thế hơn nhiều ngân hàng trong việc tạo dựng niềm tin đối với khách hàng.

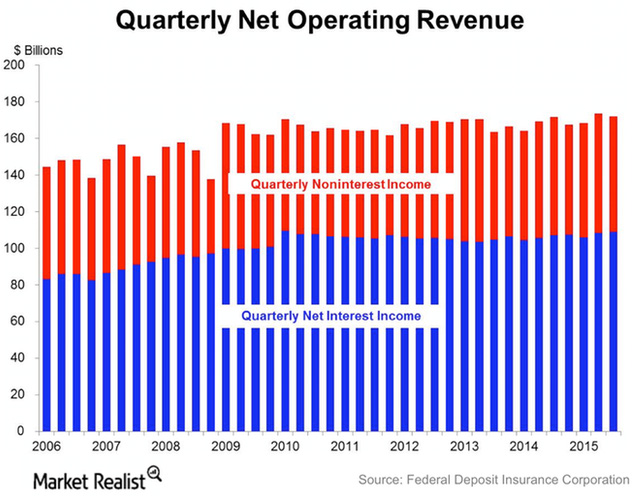

Không chỉ có Well Fargo, những ngân hàng lớn tại Mỹ như JP Morgan Chase hay Citigroup cũng đang tập trung nâng cao doanh thu ngoài lãi của mình trước những bất ổn trong quyết định điều chỉnh lãi suất của Cục Dự trữ Liên bang Mỹ (FED) và biến động trên thị trường tài chính.

Theo đó, doanh thu ngoài lãi của JP Morgan Chase đã tăng mạnh từ hơn 28 tỷ USD năm 2008 lên 50 tỷ USD năm 2015. Doanh thu ngoài lãi của Citigroup cũng tăng từ mức -2,15 tỷ USD năm 2008 lên gần 30 tỷ USD năm 2015.

Dưới đây là một số so sánh giữa doanh thu ngoài lãi so với tổng doanh thu của các ngân hàng Mỹ:

"Cạnh tranh bằng cho vay lấy lãi là vứt đi", và không chỉ có vậy

Đó còn là mối nguy khi cơn bão khủng hoảng kéo đến.

Cuộc khủng hoảng tài chính năm 2008 đã khiến các ngân hàng nhận ra sự nguy hiểm khi dựa dẫm quá nhiều vào doanh thu từ lãi, bao gồm các hoạt động huy động vốn và cho vay.

Để cạnh tranh trong mảng cho vay, các ngân hàng có nguy cơ lao vào cuộc chạy đua lãi suất nhằm tăng nguồn vốn huy động, qua đó đẩy lãi vay cho các doanh nghiệp, dự án tăng theo.

Nếu những doanh nghiệp, dự án vay vốn này, đầu tư vào bất động sản hay chứng khoán, bị thổi phồng và trở thành hiện tượng bong bóng về giá; hoặc các doanh nghiệp hoạt động không đủ tốt để thanh toán nợ, ngân hàng sẽ gặp rắc rối lớn.

Sau khủng hoảng tài chính 2008, tỷ lệ nợ xấu của ngành ngân hàng toàn cầu ở mức khá cao.

Đây chính là nguyên nhân khiến các ngân hàng tích cực tăng doanh thu từ những dịch vụ ngoài lãi như tư vấn, môi giới chứng khoán hay các khoản phí khác.

Động thái này thật sự đáng hoan nghênh. Bởi để tăng doanh thu ngoài lãi, các ngân hàng phải nâng cao chất lượng dịch vụ nhằm thỏa mãn khách hàng khi bị thu thêm phí.

Nhưng ngay cả với ngân hàng ngoại, cuộc đua lãi suất cũng sẽ không bao giờ chấm dứt?

Tháng 12/2015, FED nâng lãi suất lên 0,25% đã khiến tình hình có chút thay đổi.

Động thái nâng lãi suất của FED cũng tương đương với việc phát tín hiệu rằng nền kinh tế Mỹ đang dần hồi phục mạnh, qua đó thúc đẩy người dân gửi tiền vào ngân hàng.

Khi đó, người gửi tiền sẽ chú trọng nhiều hơn vào mức lãi suất của mỗi ngân hàng và có khả năng thúc đẩy các ngân hàng tham gia một cuộc đua lãi suất mới.

Bên cạnh đó, việc các ngân hàng điện tử được dự đoán sẽ là trào lưu mới trong ngành tài chính cũng khiến việc tăng doanh thu ngoài lãi gặp nguy hiểm.

Bởi những công nghệ hiện đại của ngành ngân hàng điện tử giúp chi phí dịch vụ của họ cạnh tranh hơn so với các ngân hàng truyền thống, qua đó có thể khiến doanh thu ngoài lãi của những ngân hàng này bị giảm sút.