Từng là “con gà đẻ trứng vàng”, loạt công ty tài chính báo lỗ “khủng” nửa đầu năm 2023. Số ít doanh nghiệp ghi nhận lợi nhuận dương nhưng suy giảm rõ rệt so với cùng kỳ năm 2022.

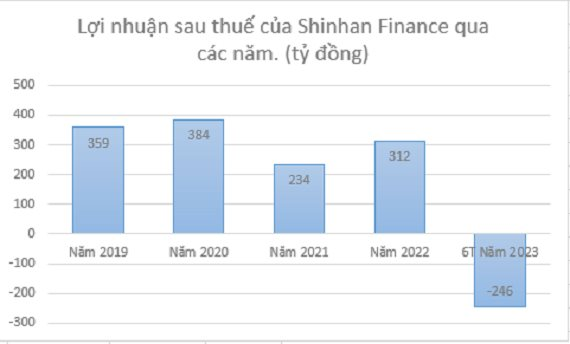

Shinhan Finance hơn 246 tỷ đồng nửa đầu năm 2023

Tham gia thị trường Việt Nam từ năm 2019, Shinhan Finance liên tục ghi nhận lợi nhuận “khủng” trăm tỷ đồng mỗi năm. Tuy nhiên, 6 tháng đầu năm 2023, công ty tài chính đến từ Hàn Quốc này bất ngờ báo lỗ hơn 246 tỷ đồng.

Cụ thể, Công ty Tài chính TNHH MTV Shinhan Việt Nam (Shinhan Finance) vừa công báo cáo tài chính bán niên 2023 ghi nhận kết quả kinh doanh bết bát trong 6 tháng đầu năm 2023, khi bất ngỡ lỗ sau thuế hơn 246 tỷ đồng, kết thúc chuỗi kinh doanh khả quan với lợi nhuận “khủng” từng đạt được ở các năm trước đó.

Tính đến thời điểm 30/6/2023, vốn chủ sở hữu của Shinhan Finance đạt 2.666 tỷ đồng, giảm hơn 246 tỷ đồng so với đầu năm (tương ứng khoản lỗ sau thuế của doanh nghiệp này).

Hệ số nợ phải trả/vốn chủ sở hữu là 3,72 lần, tương ứng 9.917 tỷ đồng, tăng 4,8% so với đầu năm (453 tỷ đồng). Trong đó, dư nợ trái phiếu/vốn chủ sở hữu là 0,38 lần, tương ứng 1.000 tỷ đồng. Đây là lô trái phiếu BONDS2024 được Shinhan Finance phát hành vào ngày 10/10/2019 với giá trị 1.000 tỷ đồng, kỳ hạn 5 năm, ngày đáo hạn là 10/10/2024.

Kết quả kinh doanh thua lỗ khiến tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) của Shinhan Finance ở mức -17,65%, con số này ở cùng kỳ năm 2022 là 7,00%. Cùng với đó, tỷ lệ an toàn vốn theo quy định của pháp luật chuyên ngành cũng giảm xuống ở mức 23,59%, con số này ở cùng kỳ năm 2022 là 30,79%.

Trong khi đó, vào năm tài chính 2022, công ty tài chính Shinhan Finance ghi nhận kết quả kinh doanh khả quan lợi nhuận sau thuế 312 tỷ đồng, tăng 33% so với năm 2021.

Trước đó, Shinhan Finance báo lãi năm 2019 là 359 tỷ đồng, năm 2020 lãi 384 tỷ đồng và năm 2021 lãi 234 tỷ đồng.

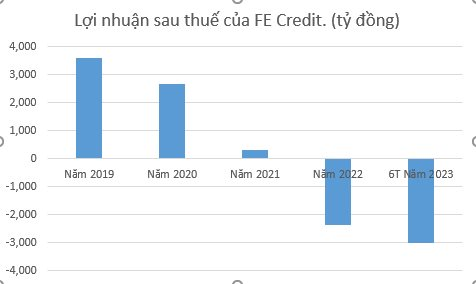

FE Credit báo lỗ gần 3.000 tỷ đồng

Năm 2023 tiếp tục là năm kinh doanh bết bát đối với Công ty Tài chính TNHH Ngân hàng Việt Nam Thịnh Vượng SMBC (FE Credit). Đặc biệt, trong 6 tháng đầu năm 2023, doanh nghiệp này báo lỗ sau thuế 2,996 tỷ đồng, trong khi 6 tháng đầu năm 2022 công ty tài chính này vẫn báo lãi 144 tỷ đồng.

Tính đến ngày 30/6/2023, vốn chủ sở hữu của FE Credit là 10,250 tỷ đồng, giảm giảm 23% so với đầu năm. Hệ số nợ phải trả/vốn chủ sở hữu tăng lên mức 5,43 lần, tương ứng 55.658 tỷ đồng, giảm 12% so với đầu năm.

Bên cạnh đó, dư nợ trái phiếu/vốn chủ sở hữu cũng tăng lên mức 23.41%, tương ứng với dư nợ trái phiếu của FE Credit tính đến hết ngày 30/6/2023 là gần 2.400 tỷ đồng, không đổi so với đầu năm. Lỗ “khủng” trong 6 tháng đầu năm, khiến tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE) của FE Cridit là -29.23%.

Có thể thấy, 2023 tiếp tục là năm kinh doanh bết bát đối với FE Credit, đặc biệt là trong 6 tháng đầu năm khi công ty tài chính này báo lỗ vượt xa tổng lỗ sau thuế cả năm 2022 là 2.376 tỷ đồng. Giai đoạn 2019 - 2020 là thời kỳ kinh doanh đỉnh cao khi Công ty lãi lần lượt 3.590 tỷ và 2.670 tỷ đồng.

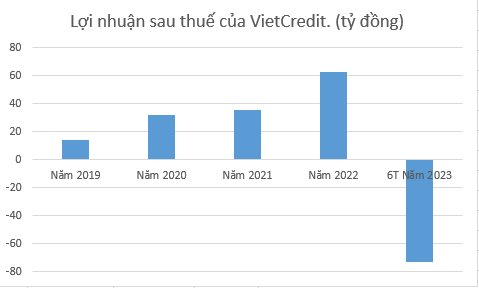

VietCredit lỗ hơn 73 tỷ đồng nửa đầu năm 2023

Công ty Tài chính Cổ phần Tín Việt (VietCredit, UPCOM: TIN) ghi nhận lỗ ròng gần 30 tỷ đồng trong quý 2/2023. Lũy kế 6 tháng đầu năm, VietCredit ghi nhận khoản lỗ sau thuế 73,6 tỷ đồng. Đáng chú ý, thu nhập lãi thuần của công ty tài chính này “lao dốc” hơn 24,7% so với cùng kỳ nửa đầu năm 2022, xuống còn 487 tỷ đồng.

Tính đến ngày 30/6/2023, tổng tài sản của VietCredit đạt hơn 6.009 tỷ đồng, giảm 8% so với đầu năm. Trong đó, dư nợ cho vay khách hàng giảm 8%, còn hơn 4.062 tỷ đồng. Về nguồn vốn huy động, tiền gửi của khách hàng và phát hành giấy tờ có giá lần lượt giảm 29% và 44% so với đầu năm, xuống còn 299 tỷ đồng và 2.052 tỷ đồng.

Nợ xấu của VietCredit tăng mạnh 56% so với đầu năm lên hơn 819 tỷ đồng, chủ yếu do nợ nhóm 4 (nợ nghi ngờ) gấp hơn 2 lần, lên gần 486 tỷ đồng. Dư nợ cho vay khách hàng giảm trong khi nợ xấu tăng cao khiến tỷ lệ nợ xấu tăng lên mức 20,17%.

Trước đó, trong 4 năm tài chính gần đây, VietCredit đều ghi nhận lợi nhuận dương và thu nhập lãi thuần tăng trưởng mạnh theo các năm. Cụ thể, năm 2019 lãi 14,4 tỷ đồng, thu nhập lãi thuần hơn 285 tỷ đồng. Năm 2020 lãi 32,6 tỷ đồng, thu nhập lãi thuần hơn 696 tỷ đồng. Năm 2021 lãi 36,8 tỷ đồng, thu nhập lãi thuần hơn 1.201 tỷ đồng. Năm 2022 lãi 63,3 tỷ đồng, thu nhập lãi thuần hơn 1.315 tỷ đồng.

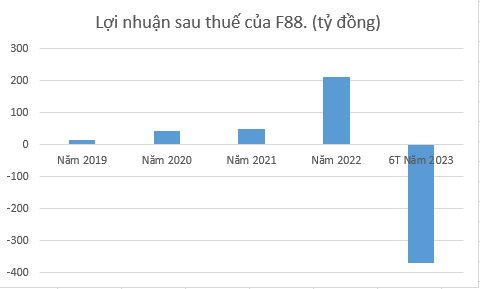

F88 lần đầu công bố khoản lỗ “khủng”

Nửa đầu năm 2023, Công ty CP Kinh doanh F88 (F88) ghi nhận kết quả lỗ sau thuế gần 370 tỷ đồng, cũng là kỳ kinh doanh thua lỗ đầu tiên kể từ khi doanh nghiệp này công khai tài chính vào năm 2019.

Tính đến ngày 30/6/2023, vốn chủ sở hữu của F88 tăng gấp hơn ba lần cùng kỳ khi đạt 1.589 tỷ đồng. Nhờ đó, hệ số nợ phải trả/vốn chủ sở hữu của công ty tài chính này giảm từ 4.77 lần cùng kỳ xuống còn 1.44 lần, tương ứng 2.288 tỷ đồng. Bên cạnh đó, dư nợ trái phiếu/vốn chủ sở hữu giảm từ 3.7 lần còn 0.14 lần, tương ứng 222 tỷ đồng.

Thua lỗ gần 370 tỷ đồng trong nửa đầu năm 2023, khiến tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) của F88 bị -30.1%, cùng kỳ là 9.1%.

Năm 2022, được ghi nhận là năm làm ăn thành công nhất của F88 kể từ khi công khai tài chính vào năm 2019 với khoản lãi hơn 211 tỷ đồng, gấp đến 4.2 lần kết quả 2021 (51 tỷ đồng). Trước đó, năm 2019 F88 ghi nhận lãi 16,6 tỷ đồng, năm 2020 ghi nhận lãi 44,8 tỷ đồng.

Có thể thấy, trong giai đoạn 2019 – 2022 lợi nhuận của F88 liên tục tăng trưởng tốt, đặc biệt là trong năm 2022 công ty tài chính này báo lãi “khủng” hơn 221 tỷ đồng. Chỉ riêng nửa đầu năm 2023, F88 ghi nhận kết quả kinh doanh kém với khoản lỗ gần 370 tỷ đồng.

Tổng nợ phải trả của Home Credit cao gấp 2,77 lần vốn chủ sở hữu

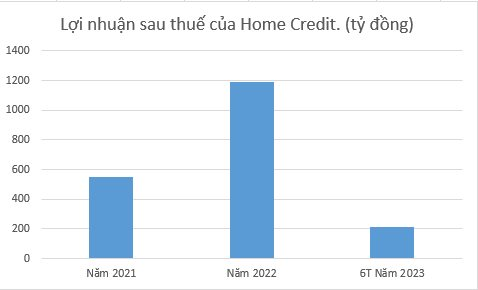

Công ty TNHH MTV Home Credit Việt Nam (Home Credit) là doanh nghiệp hiếm hoi trong nhóm công ty tài chính ghi nhận tình hình kinh doanh khả quan trong nửa đầu năm 2023. Cụ thể, Home Credit vừa công bố mức lợi nhuận sau thuế 6 tháng đầu năm 2023 báo lãi hơn 211 tỷ đồng, tương ứng tỷ suất lợi nhuận/vốn chủ sở hữu (ROE) là 3,22%.

Tính đến hết ngày 30/6/2023, vốn chủ sở hữu của Home Credit đạt 6.571 tỷ đồng, tăng 193 tỷ đồng so với đầu năm. Đáng chú ý, tổng nợ phải trả gấp 2,77 lần vốn chủ sở hữu, khoảng 18.202 tỷ đồng.

Trong đó, dư nợ trái phiếu ở mức 1.117 tỷ đồng và chiếm 5% tổng nguồn vốn. Tại ngày 30/6, tổng tài sản của công ty tài chính đạt gần 24.773 tỷ. Theo báo cáo tình hình thanh toán lãi, gốc trái phiếu bán niên 2023, Home Credit đang lưu hành 3 lô trái phiếu phát hành năm 2022, kỳ hạn 2 năm và 18 tháng. Tổng trị giá của 3 lô trái phiếu là 1.100 tỷ đồng, công ty phải trả gần 40 tỷ đồng tiền lãi trong nửa đầu năm 2023.

Năm tài chính 2022, Home Credit báo lãi “khủng” hơn 1.189 tỷ đồng, vốn chủ sở hữu đạt mức 6.377 tỷ đồng.

Trước đó, vào năm 2021 công ty tài chính này cũng báo lãi hơn 549 tỷ đồng, vốn chủ sở hữu ở mức 5.188 tỷ đồng.

Home Credit Việt Nam là một trong các công ty tài chính lớn trên thị trường hiện nay. Đây là công ty thuộc sở hữu của Tập đoàn Home Credit có trụ sở tại Hà Lan với tổng tài sản 14,7 tỷ Euro. Hiện tại, Home Credit đang kinh doanh tại 10 quốc gia như Nga, Cộng hòa Séc, Slovakia, Kazakhstan, Trung Quốc, Việt Nam, Ấn Độ…. Home Credit Việt Nam hoạt động từ 2008.

Nợ phải trả của Mcredit hơn 21.000 tỷ đồng, gấp 6,69 lần vốn chủ sở hữu.

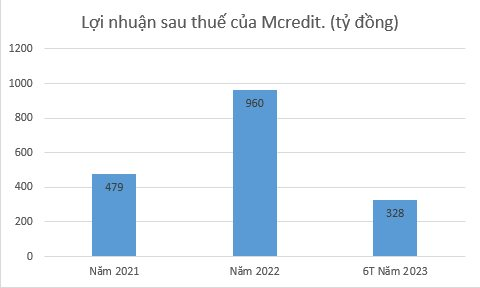

Ngoài, Home Credit báo lợi nhuận nửa đầu năm 2023 lãi 211 tỷ đồng, một doanh nghiệp khác cùng ngành là Công ty Tài chính TNHH MB Shinsei (Mcredit) cũng báo lãi 6 tháng đầu năm đạt 328 tỷ đồng, giảm 31,6% lợi nhuận so với cùng kỳ năm 2022.

Tính đến ngày 30/6/2023, vốn chủ sở hữu của Mcredit ở mức 3.152 tỷ đồng, tăng 11,5% so với đầu năm (tương ứng hơn 300 tỷ đồng). Hệ số nợ phải trả/vốn chủ sở hữu giảm từ 8,59 lần xuống 6,69 lần, tương ứng 21.086 tỷ đồng, giảm hơn 3.000 tỷ đồng so với đầu năm. Dư nợ trái phiếu/vốn chủ sở hữu ở mức 0,73 lần, tương ứng 2.300 tỷ đồng.

Tình hình kinh doanh khả quan giúp tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) của Mcredit đạt mức 21,92%, giảm nhẹ so với mức 22,62% cùng kỳ năm 2022.

Trước đó, trong năm tài chính 2021 và 2022, Mcredit lần lượt báo lãi 479 tỷ đồng và 960 tỷ đồng.

Hiện Mcredit đang lưu hành 6 lô trái phiếu với tổng giá trị lưu hành 2.300 tỷ đồng. Trong đó, có 1.000 tỷ đồng trái phiếu sẽ đáo hạn vào tháng 12/2023, 1.000 tỷ đồng được đáo hạn vào năm 2024 và 300 tỷ đồng đáo hạn vào cuối tháng 4/2025.