‘Tặng lại’ chuỗi 87 cửa hàng với giá 1 USD

Ngày 02/04/2019, CTCP Dịch vụ Thương mại Tổng hợp VinCommerce, đơn vị quản lý hệ thống bán lẻ VinMart và VinMart+, công bố việc sẽ nhận chuyển nhượng chuỗi 87 cửa hàng Shop&Go với giá… 1 USD.

"Chúng tôi đã đầu tư vào hệ thống Shop&Go rất nhiều nhưng kết quả kinh doanh không được như kỳ vọng. Thị trường bán lẻ Việt Nam còn rất nhiều tiềm năng để khai thác nhưng cạnh tranh rất khốc liệt chứ không đơn giản như hình dung của chúng tôi, vì vậy chúng tôi quyết định rút lui.

Trên thị trường, Tập đoàn Vingroup đã chứng minh được sự quyết tâm,năng lực vượt trội và đặc biệt là cái tâm của họ khi tham gia vào lĩnh vực bán lẻ nên chúng tôi quyết định tặng lại Shop&Go để họ tiếp tục đầu tư, phát triển", đại diện CTCP Cửa hiệu và Sức sống - chủ sở hữu chuỗi cửa hàng tiện lợi Shop&Go chia sẻ về thương vụ này.

Được thành lập từ 2005, công ty Cửa hiệu và Sức Sống hoạt động chính trong lĩnh vực kinh doanh bán lẻ hàng tiêu dùng.

Theo số liệu của Forbes, thời điểm tháng 5/2017 chuỗi Shop & Go có 118 cửa hàng. Tuy nhiên hiện tại số lượng cửa hàng đang vận hành giảm xuống còn 87 cửa hàng, trong đó có 70 cửa hàng tại TP HCM và 17 cửa hàng tại Hà Nội nằm tập trung ở trong các quận nội thành.

Shop & Go đi theo mô hình cửa hàng tiện lợi với đặc trưng hoạt động 24/24h mỗi ngày, kinh doanh hàng hóa tiêu dùng, đồ ăn nhanh, thức uống pha chế, các dịch vụ tiện ích như máy rút tiền tự động ATM, bán thẻ nạp điện thoại, thẻ gọi điện thoại đường dài IDD card.

Shop&Go được xem là chuỗi tiên phong trong mô hình kinh doanh cửa hàng tiện lợi khi vào Việt Nam từ 14 năm trước với tham vọng đón đầu khi lối sống của người dân thay đổi nhanh chóng, thích nghi với những gì tiện (thuận tiện) và lợi (hy vọng sẽ mua được giá rẻ).

Tới 3 năm sau, lần lượt các chuỗi Co.op Food được thành lập, hay Circle K, Ministop tiến vào Việt Nam. Rải rác từ năm 2011 đến 2014 lần lượt các chuỗi Satrafoods, B’smart, Vinmart+ mới xuất hiện. Tiếp đó, Bách Hóa Xanh và 7-Eleven gia nhập thị trường vào năm 2015 và 2017.

Thị trường tỷ đô

Trong báo cáo mà tổ chức nghiên cứu và đào tạo chuyên về ngành thực phẩm và tạp hóa toàn cầu IGD công bố cuối tháng 3/2017, Việt Nam sẽ là thị trường bán lẻ cửa hàng tiện lợi tăng trưởng nhanh nhất châu Á vào năm 2021. Điều này được IGD giải thích lý do nằm ở tỉ lệ đô thị hóa nhanh, dân số trẻ tăng nhanh, và thu nhập cũng tăng hơn.

Cụ thể hơn trong báo cáo của IGD, Việt Nam, Philippines và Indonesia có nhiều điểm tương đồng để lĩnh vực kinh doanh cửa hàng tiện lợi bùng nổ. Châu Á là thị trường thực phẩm và tạp hóa lớn nhất thế giới, dự tính sẽ đạt 4,8 ngàn tỷ USD vào năm 2021, với tỉ lệ tăng trưởng gộp hằng năm là 6,3%, tương đương với thị trường châu Âu và Bắc Mỹ cộng lại.

Về kênh cửa hàng tiện lợi, IGD dự báo tỉ lệ tăng trưởng gộp hằng năm ở mức hai con số trong vòng bốn năm tới. Cụ thể ở Việt Nam là 37,4%, Philippines 24,2% và Indonesia 15,8%, dựa trên tình hình kinh doanh của các nhà hoạt động hàng đầu trong lĩnh vực cửa hàng tiện lợi tại mỗi cửa hàng.

Cửa hàng tiện lợi đang trở nên phù hợp với lối sống đô thị tại châu Á bởi không gian ngày càng chật chội hơn ở đô thị, thời gian ngày càng eo hẹp do con người muốn làm nhiều việc trong một ngày, từ công việc, tới nghỉ ngơi, giao lưu xã hội… người dân tìm cách để làm cho cuộc sống của mình dễ dàng, nhanh chóng và thuận tiện nhưng vẫn cần hàng hóa tươi, chất lượng.

Các cửa hàng tiện lợi là nơi cung cấp các sản phẩm và dịch vụ ngay khi khách hàng cần, bởi vậy, nó sẽ hiện diện ở khắp nơi: tầng trệt của một cao ốc, hay đầu đường, hay góc phố, hay trung tâm sầm uất.

"Tôi nghĩ các thương hiệu đã có trên thị trường đều có chiến lược tìm kiếm và tiếp cận khách hàng riêng. Tôi hiểu là họ ở đó, có khách hàng riêng, hàng hóa riêng. Chúng tôi tập trung vào tìm hiểu khách hàng của mình, và các mặt hàng dành cho họ.

Thị trường rất rộng lớn", ông Vũ Thanh Tú, CEO công ty cổ phần Seven System Việt Nam (SSV), đại lý độc quyền về nhượng quyền của 7-Eleven tại Việt Nam từng chia sẻ với tạp chí Forbes.

Không dễ kiếm tiền

Được thành lập năm 1973 tại Nhật, gia nhập Việt Nam năm 2009, chuỗi cửa hàng tiện lợi Family Mart từng tuyên bố sẽ có khoảng 1.000 cửa hàng vào 2020 tại Việt Nam. Tuy nhiên, đến năm 2017, lãnh đạo chuỗi này Family Mart đã tuyên bố "không thể đổ thêm nguồn lực để đầu tư" và "việc kinh doanh đang gặp thua lỗ".

Theo đó, để mở mới một cửa hàng tiện lợi tại TP.HCM, Family Mart cho biết phải bỏ ra 100.000 USD , đương đương hơn 2,2 tỷ đồng. Tuy nhiên, doanh thu thấp đã không bù lại khoản chi phí quá cao này. Hãng cũng đã phải đóng một vài cửa hàng tại đây vì kinh doanh kém hiệu quả, chi phí thuê cao hoặc bị thu hồi lại mặt bằng.

Hay trường hợp khác là CTCP Việt Nam kỹ nghệ súc sản (Vissan) cũng từng đóng gần 60 cửa hàng trong 100 chuỗi cửa hàng tiện lợi mà đơn vị này có. Nguyên nhân chủ yếu là các cửa hàng này hoạt động không hiệu quả, lượng khách mua không nhiều. Mặt khác, mặt bằng để kinh doanh khó khăn, giá thuê cao nên công ty buộc phải ngưng và rời bỏ.

Theo chuyên gia TS. Đinh Thế Hiển mô hình cửa hàng tiện lợi đang phải cạnh tranh với nhiều đối thủ trong và ngoài ngành. Đây là mô hình được ông cho rằng nằm ở phân khúc giữa siêu thị và các cửa hàng tạp hóa truyền thống.

Ông Hiển cho rằng trên thị trường đang phổ biến là siêu thị và các cửa hàng tạp hóa truyền thống. Trong khi các siêu thị, đại siêu thị có lợi thế là mặt hàng nhiều, giá rẻ, là trung tâm mua sắm - giải trí, có nhiều lựa chọn cho khách hàng, thì các cửa hàng tạp hóa truyền thống lại thế mạnh nhỏ gọn, mặt hàng tiêu dùng đủ đáp ứng nhu cầu, tiện lợi, gần nhà.

Ngoài ra, chủ cửa hàng tạp hóa thường dùng chính căn nhà của mình để bán hàng, nên không phải chịu áp lực thuê nhà, dễ dàng duy trì được cửa hàng cũng như đưa ra được giá cả phải chăng.

Theo công ty chứng khoán Rồng Việt (VDSC), chi phí cho thực phẩm hiện chiếm khoảng 1/3 thu nhập hàng tháng của người Việt. Do vậy, yếu tố giá cả đóng vai trò rất quan trọng trong quyết định mua sắm, nhất là đối với người nội trợ hay sinh viên - đối tượngkhách hàng mà các chuỗi hướng tới.

Công ty chứng khoán này cũng nhận định mô hình cửa hàng tiện lợi như Circle K, 7-Eleven, Shop & Go, FamilyMart có hạn chế là số lượng hàng hóa không quá đa dạng và giá cả kém cạnh tranh do chi phí vận hành cao.

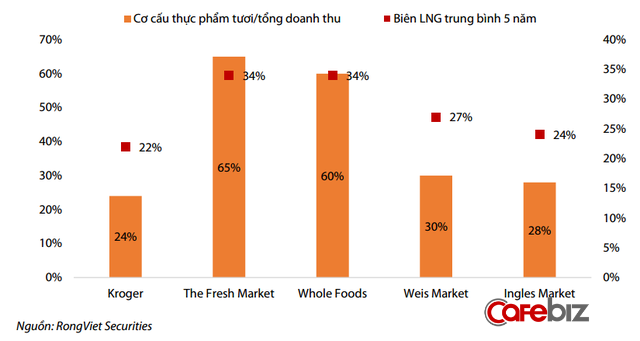

Với các mặt hàng tiêu dùng là hàng khô, hầu như không có sự khác biệt lớn giữa các chuỗi hiện nay. Để cải thiện biên lợi nhuận, hướng đi của những chuỗi thành công trên thế giới là gia tăng cơ cấu thực phẩm tươi trên doanh thu.

Tuy nhiên, trên thực tế không dễ để phần lớn các chuỗi tiện lợi chuyển đổi không gian để mở rộng danh mục hàng tươi do giới hạn về mặt diện tích (chỉ dưới 100m2).