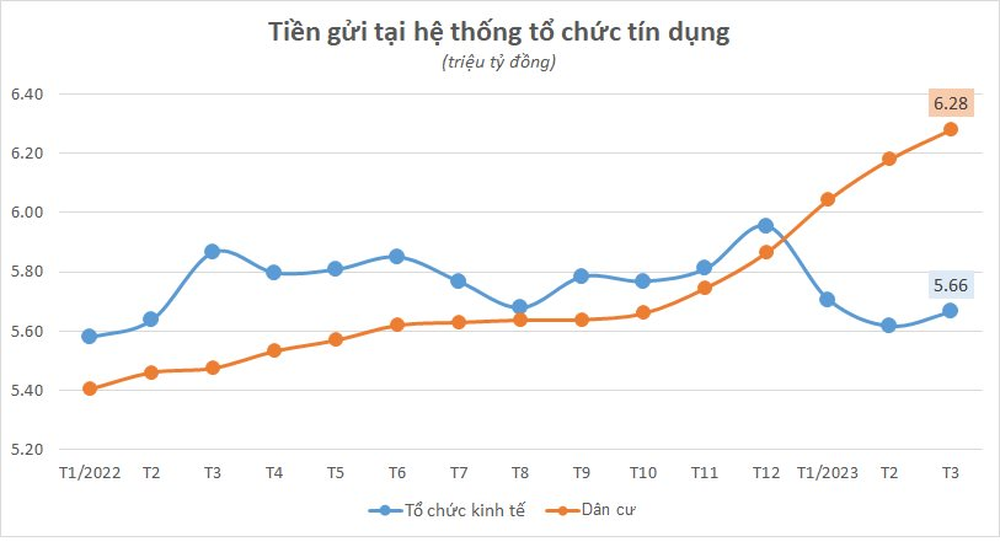

Số liệu mới đây của Ngân hàng Nhà nước cho biết, đến cuối tháng 3/2023, tổng tiền gửi của khách hàng tại hệ thống tổ chức tín dụng đã đạt hơn 11,9 triệu tỷ đồng, tăng hơn 148 nghìn tỷ đồng so với tháng 2.

Tăng trưởng huy động vốn vẫn đang dựa vào nhóm khách hàng dân cư. Cụ thể, tiền gửi của khách hàng cá nhân tại hệ thống TCTD tăng hơn 100,8 nghìn tỷ đồng trong tháng 3 lên hơn 6,28 triệu tỷ. Đây là tháng tăng trưởng dương thứ 16 liên tiếp của tiền gửi dân cư, bắt đầu từ tháng 12/2021.

Tiền gửi của nhóm khách hàng doanh nghiệp sau khi giảm mạnh 338 nghìn tỷ trong 2 tháng đầu năm đã phục hồi lại trong tháng 3, tuy nhiên mức tăng không thực sự ấn tượng (chỉ tăng thêm hơn 48 nghìn tỷ đồng). Số dư tiền gửi của các tổ chức kinh tế cuối tháng 3 là hơn 5,66 triệu tỷ đồng, thấp hơn nhiều so với nhóm khách hàng dân cư (hơn 6,28 triệu tỷ).

Diễn biến ngược chiều của tiền gửi cá nhân và tiền gửi tổ chức thời gian qua đến từ những thay đổi về lãi suất trên thị trường cuối năm 2022 và đầu năm 2023. Lãi suất huy động tăng cao đã thúc đẩy người dân gửi nhiều tiền hơn vào ngân hàng trong những tháng đầu năm, đồng thời hạn chế các khoản chi tiêu, đầu tư.

Trong khi ngược lại, lãi suất cho vay cao khiến các doanh nghiệp hạn chế đi vay, phải rút bớt tiền gửi để trang trải cho các hoạt động và đảm bảo thanh khoản. Tình hình kinh doanh khó khăn cũng khiến các doanh nghiệp thiếu hụt dòng tiền trong những tháng đầu năm nay.

Chính vì vậy, mặc dù tăng trưởng ở khách hàng dân cư khá tích cực nhưng tăng trưởng huy động tiền gửi tổng thể vẫn còn chậm, chỉ đạt 1,1% trong 3 tháng đầu năm. Mức tăng trưởng này cũng thấp hơn so với tăng trưởng tín dụng (2,58%). Tình trạng này cũng đã được Ngân hàng Nhà nước lưu ý thời gian qua.

Hồi giữa tháng 5, NHNN cho biết, sau dịch Covid-19, hệ thống đã sử dụng tối đa nguồn huy động cho phép để đáp ứng vốn cho nền kinh tế. Chênh lệch tiền gửi và tín dụng bằng VND ở mức 167 nghìn tỷ, hệ số sử dụng vốn trên thị trường 1 ở mức 101,45%, tuy giảm so với mức 102,28% cuối năm 2022 nhưng vẫn ở mức cao. Đó cũng là một trong những lý do khiến mặt bằng lãi suất khó giảm mạnh.

Mặc dù thanh khoản hệ thống có sự dư thừa trong thời gian gần đây nhưng theo nhiều chuyên gia, sự dư thừa này có được chỉ trong ngắn hạn, một phần nhờ sự hỗ trợ bơm tiền từ phía Ngân hàng Nhà nước. Áp lực thanh khoản là vấn đề dài hạn bởi tổng dư nợ tín dụng toàn nền kinh tế vẫn đang cao hơn so với huy động vốn. Chưa kể, cơ cấu nguồn vốn và cho vay có sự bất cân đối tạo nên sức ép lớn với các ngân hàng.

Hiện nay hệ thống ngân hàng chủ yếu huy động vốn ngắn hạn (khoảng 88% tiền gửi là kỳ hạn 12 tháng trở xuống) nhưng vẫn phải đáp ứng các nhu cầu cho vay trung dài hạn (trên 52% dư nợ tín dụng VND của hệ thống là trung dài hạn).