Nhiều người cho rằng các hãng công nghệ sẽ chinh phục ngành dịch vụ tài chính.Tuy nhiên, trong trường hợp của Apple, dường như điều ngược lại đang diễn ra: tài chính đang dần lấn át mảng công nghệ ở Apple.

Kể từ sau khi Steve Jobs, đồng sáng lập Apple, qua đời vào năm 2011, công ty lớn nhất thế giới về vốn hóa thị trường này đã bán ra hàng trăm triệu chiếc điện thoại. Nhưng Apple cũng đã phát triển một bộ phận tài chính mà xét theo một số thước đo, có quy mô xấp xỉ phân nửa quy mô của ngân hàng đầu tư Mỹ Goldman Sachs.

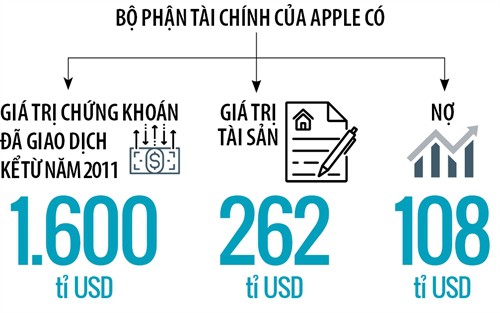

Apple không cơ cấu các hoạt động tài chính của mình thành một công ty con, nhưng The Economist đã gom chúng lại với nhau tạm gọi là "Apple Capital". Bộ phận tài chính này của Apple có tới 262 tỉ USD giá trị tài sản, 108 tỉ USD nợ và đã giao dịch 1.600 tỉ USD giá trị chứng khoán kể từ năm 2011.

Dường như Apple Capital được điều hành khá thận trọng và là một bộ phận của một công ty đang tăng trưởng tốt, nhưng nó vẫn đáng để phải quan sát, bởi đã từng có những công ty khốn đốn do mảng tài chính của họ gây ra như General Electric (GE) hay General Motors (GM).

Apple Capital mang trong mình nhiều trách nhiệm nhưng có 3 trách nhiệm nổi bật. Apple Capital đầu tư số lãi thặng dư khổng lồ của Công ty, chủ yếu vào các công cụ "được xếp hạng cao" (nhiệm vụ này dường như rơi vào Braeburn Capital, một công ty con của Apple tại Nevada. Công ty này có dùng đến một số nhà quản lý quỹ bên ngoài).

Apple Capital cũng sử dụng chứng khoán phái sinh để bảo vệ Apple trước những biến động tiền tệ và lãi suất. Và bộ phận tài chính này cũng quản lý khối nợ doanh nghiệp lớn thứ 5 nước Mỹ bằng cách phát hành trái phiếu Apple như một cách giảm số tiền đóng thuế ở mức thấp nhất có thể.

Apple Capital đã trở thành một bộ phận cực kỳ quan trọng đối với công ty mẹ. Kể từ khi Jobs qua đời, giá trị tài sản của Apple đã tăng tới 221%, nhanh gấp 2 lần doanh số bán của Công ty, cho thấy Apple đã tạo ra được khoản lợi nhuận khổng lồ.

Các khoản đầu tư của Apple Capital đóng góp tới 32% mức vốn hóa thị trường của Apple và lợi nhuận của nó (lợi nhuận từ đầu tư, cộng với nguồn thu từ chứng khoán phái sinh, chưa trừ chi phí trả lãi) đã chiếm 7% lợi nhuận trước thuế của Apple cho đến thời điểm này trong năm nay. Apple Capital cũng có quy mô đáng kể so với các công ty tài chính khác: xấp xỉ phân nửa quy mô của Goldman Sachs.

Apple Capital hoàn toàn khác với những tổ chức tài chính như Goldman và GE Capital (GE Capital từng là gã khổng lồ trong lĩnh vực tài chính trước khi sụp đổ do khủng hoảng nợ dưới chuẩn) ở những khía cạnh quan trọng. Apple Capital không nhận tiền gửi và sử dụng đòn bẩy tài chính ít hơn rất nhiều.

Trong thời kỳ hoàng kim, Goldman và GE Capital được điều hành bởi những nhà tài chính rất tham vọng và đã "điên cuồng" cho vay ra ngoài. Ngược lại, Apple Capital không cho vay và cũng không phải là trung tâm sinh lợi ở Apple. Tuy nhiên, đơn vị này đã trở nên rủi ro hơn theo 3 cách.

Thứ nhất, Apple Capital đang đầu tư vào các tài sản khác biệt hơn, có liên quan với rủi ro tín dụng. Vào năm 2011, đa phần tài sản của nó là loại tài sản không có rủi ro vì gồm tiền mặt hoặc trái phiếu chính phủ. Hiện nay, 68% tài sản được đầu tư vào các loại chứng khoán khác, chủ yếu là trái phiếu doanh nghiệp, mà Apple nói rằng đều được xếp tín nhiệm ở "hạng mức đầu tư".

Thứ hai, giá trị trên sổ sách của chứng khoán phái sinh tại Apple Capital cũng đã phình to hơn rất nhiều. Kể từ năm 2011, quy mô giá trị sổ sách chứng khoán phái sinh - tức mệnh giá các hợp đồng của nó - đã tăng 425%, lên tới 124 tỉ USD.

Con số này vẫn còn nhỏ hơn nhiều so với các ngân hàng lớn, nhưng đây là quy mô lớn thứ 3 trong số các công ty phi tài chính ở Mỹ, chỉ sau GE và Ford. Đối với mỗi đồng đô la doanh số bán nước ngoài, Apple có 89 cent giá trị chứng khoán phái sinh, so với 57% cent của 4 gã khổng lỗ công nghệ Microsoft, Alphabet, Cisco và Oracle.

Có những thời điểm, các chứng khoán phái sinh này đã mang lại mức sinh lời lớn. Trong năm 2015, chúng đã đóng góp 4 tỉ USD, tương đương 6% lợi nhuận của Apple. Nhưng chúng cũng tiềm ẩn nhiều rủi ro.

Apple nói rằng VAR (giá trị chịu rủi ro) của nó, một thước đo về mức tổn thất tối đa có thể xảy ra trong một ngày, là 434 triệu USD. Con số này rất lớn: tương đương với tổng VAR cộng lại của top 10 ngân hàng đầu tư lớn nhất thế giới.

Một rủi ro khác của Apple Capital lại nằm ở cách phân chia địa lý của hãng công nghệ này. Bộ phận nước ngoài của Apple bơi trong biển tiền mặt trong khi bộ phận nội địa lại chìm ngập trong nợ nần. Lợi nhuận kiếm được ở nước ngoài được giữ lại ở các công ty con ở nước ngoài. Với cách làm này, Apple không phải đóng mức thuế 35% bị áp ở Mỹ khi lợi nhuận được chuyển về nước.

Khoảng 94% tài sản của Apple Capital đều nằm ở nước ngoài và không thể đụng tới để sử dụng cho các mục đích thông thường. Vì thế, bộ phận trong nước của Apple phải gánh trên vai gánh nặng chi trả cổ tức và mua lại cổ phiếu quỹ.

Lợi nhuận của bộ phận trong nước lại không đủ lớn để trang trải các khoản chi nói trên, vì thế phải đi vay mượn. Nợ ròng trong nước của Apple đã tăng lên mức 92 tỉ USD, gấp 5 lần lợi nhuận hoạt động gộp trong nước. Mỗi năm Apple phải phát hành 30 tỉ USD giá trị trái phiếu (bao gồm tái cấp vốn), tương đương mức trung bình của 5 công ty lớn nhất phố Wall.

Lĩnh vực kinh doanh cốt lõi của Apple quá sinh lời đến nỗi gần như không thể hiểu nổi chuyện một cú nổ ở Apple Capital có thể khiến cho Apple phải cần đến sự giải cứu của những người đóng thuế hoặc sự giải cứu từ ngân hàng trung ương như đã từng xảy ra với GM và GE.

Tuy nhiên, không khó tưởng tượng làm thế nào mà Apple Capital có thể làm tổn thương "nguyên khí" của công ty mẹ Apple. Một cú sốc thị trường có thể gây ra những khoản lỗ hàng tỉ USD cho danh mục đầu tư của nó. Chỉ cần lãi suất tăng 2 điểm phần trăm cũng sẽ dẫn đến kết cục là lỗ 10 tỉ USD.

Nếu các thị trường trái phiếu gặp khó khăn, Apple có thể chật vật trong việc phát hành lượng nợ quá lớn và phải mang tiền từ nước ngoài về nước, tức phải chấp nhận bị đánh mức thuế cao. Apple cũng có thể chịu không ít gian nan khi quản lý một danh mục chứng khoán phái sinh lớn như thế.

Apple Capital đã tăng trưởng trong một giai đoạn khá là "nhẹ nhàng" của các thị trường tài chính. Thời kỳ thư thả đó sẽ không kéo dài. Qua thời gian, rủi ro một dự án bành trướng ra ngoài mục đích ban đầu càng gia tăng (có thể vượt ngoài tầm kiểm soát) và khát vọng đầu tư vào các tài sản rủi ro hơn cũng tăng lên.

Theo tình hình hiện nay, đến năm 2022 tài sản của Apple Capital sẽ đạt tới 400 tỉ USD và nợ lên tới 250 tỉ USD. Đến lúc đó, các nhà điều hành chính sách sẽ không thể không để ý đến Apple và có thể sẽ đưa hãng công nghệ này vào diện cần giám sát.