Thống kê của VnEconomy tại 30 công ty chứng khoán trên thị trường cho thấy, dư nợ cho vay tính đến 31/3/2021 hơn 110.000 tỷ đồng. Đây được xem là mức kỷ lục cho vay margin của chứng khoán Việt Nam trong bối cảnh vốn nội trỗi dậy, thanh khoản mỗi phiên được tính theo giá trị tỷ đô.

THỊ PHẦN NGƯỢC CHIỀU LỢI NHUẬN

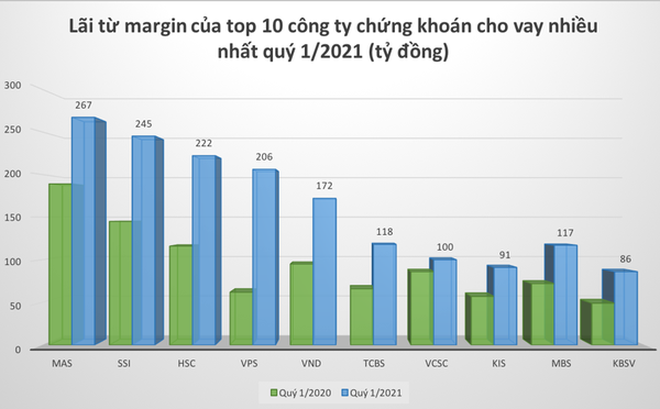

Cho vay margin chạm trần, doanh thu từ hoạt động margin của hầu hết các công ty chứng khoán được khảo sát đều cho thấy tăng trưởng mạnh so với cùng kỳ năm 2020. Chẳng hạn như MAS tăng 41%; SSI tăng 69%; HSC tăng 91%; VPS tăng 232%...

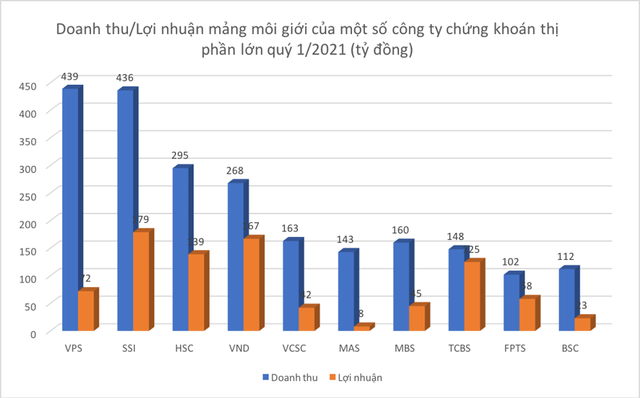

Đối với hoạt động môi giới, đã có sự đổi ngôi trên bảng xếp hạng thị phần môi giới của các công ty chứng khoán, tuy nhiên, vị trí thị phần lại không đồng điệu với lợi nhuận thu được từ mảng này.

Chứng khoán VPS từ chỗ nằm ngoài top 5 thị phần môi giới chứng khoán trên HOSE đầu năm 2020 đã lên ngôi số 1 khi quý 1 chiếm tỷ lệ 13,24% thị phần môi giới.

Doanh thu từ hoạt động môi giới chứng khoán trong quý 1 là 439 tỷ đồng, tuy nhiên, chi phí cho nghiệp vụ này lên tới 367 tỷ đồng dẫn đến lợi nhuận vỏn vẹn 72 tỷ đồng, chỉ nhỉnh hơn với lợi nhuận của vị trí số 9 - FPTS, và thấp so với nhiều công ty có thị phần xếp sau.

Tại SSI - vị trí thứ 2 trong thị phần môi giới với tỷ lệ 11,89% doanh thu từ mảng này 436 tỷ đồng, tăng 257% so với cùng kỳ năm 2020; chi phí 257 tỷ đồng thấp hơn đáng kể so với VPS; lợi nhuận thu được từ mảng này 179 tỷ đồng. Đồng thời là công ty chứng khoán có lãi từ hoạt động môi giới lớn nhất.

Tương tự, với HSC doanh thu môi giới là 295 tỷ đồng, chi phí cho nghiệp vụ này là 156 tỷ đồng, lợi nhuận 139 tỷ đồng. Còn doanh thu môi giới của VnDirect với Bản Việt lần lượt là 268 tỷ đồng và 163 tỷ đồng, chi phí nghiệp vụ lần lượt là 101 tỷ đồng và 121 tỷ đồng.

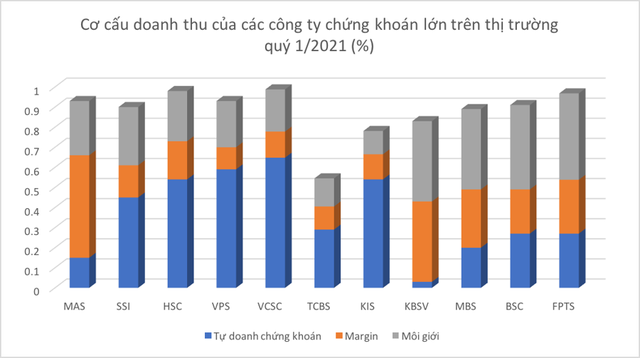

Tuỳ theo chiến lược mỗi công ty mà cơ cấu doanh thu khác nhau. Chẳng hạn, tại Mirae Asset - công ty có dư nợ cho vay margin lớn nhất thị trường, lãi từ hoạt động này chiếm đến 51% cơ cấu doanh thu.

Trong khi đó, SSI công ty cho vay margin lớn thứ hai thị trường nhưng lãi từ hoạt động này chỉ chiếm 19% còn lại chủ yếu đến từ hoạt động tự doanh, môi giới. Tại HSC lãi từ hoạt động cho vay cũng chỉ chiếm 19%, chưa bằng một nửa so với doanh thu từ tự doanh và thấp hơn doanh thu môi giới.

Điều này tương tự tại VPS, VCSC, TCBS, KIS…Tức là đối với nhiều trong doanh nghiệp đứng đầu tỷ lệ cho vay margin thì doanh thu từ hoạt động margin lại chỉ chiếm một phần nhỏ trong cơ cấu doanh thu, còn lại chủ yếu đến từ hoạt động tự doanh, môi giới.

CẠNH TRANH KHỐC LIỆT

Ý kiến từ một số chuyên gia trên thị trường cho rằng, thị phần môi giới hay doanh thu cho vay margin không chắc chắn thuận chiều với lợi nhuận bởi thực tế có những công ty chấp nhận phí môi giới thấp, miễn giảm phí môi giới để lôi kéo khách hàng, từ đó đẩy mạnh cho vay margin.

Đồng thời, cũng có những công ty cạnh tranh dựa trên nguồn vốn lãi suất thấp, tỷ lệ margin cao để duy trì khách hàng thì lãi từ hoạt động này sẽ mỏng hơn, bù lại, doanh thu từ hoạt động môi giới sẽ tốt hơn.

Tuy nhiên, điều này không đúng với tất cả các doanh nghiệp, nhiều doanh nghiệp không chấp nhận miễn giảm phí, giảm lãi vay margin để gia tăng thị phần.

Ông Tô Hải, Tổng giám đốc Công ty Chứng khoán Bản Việt, cho rằng với thị phần môi giới ở một số công ty chứng khoán lớn chưa hẳn là thị phần thật sự vì họ mua cổ phiếu cơ sở và bán khống chỉ số index. Đối với một số công ty chứng khoán khác muốn đẩy thị phần lên thì có những phiên giao dịch tự doanh lên tới cả nghìn tỷ.

Tuy làm vậy thì nguồn lực lớn và lãng phí. Chính vì vậy, có một số công ty chứng khoán thị phần lớn nhưng doanh thu môi giới lại rất nhỏ, đồng thời lợi nhuận từ mảng môi giới gần như không có vì đó bản chất là tự doanh.

Ví dụ, năm 2020, thị phần của VCSC là 7,7% nhưng doanh số môi giới trên 400 tỷ. Còn công ty dẫn đầu thị phần 12,3% doanh thu môi giới 800 tỷ. Tuy nhiên, khi đánh giá góc độ về lợi nhuận hoạt động môi giới thì tỷ suất lợi nhuận của VCSC khoảng 40%.

“Ngành chứng khoán là ngành đặc biệt, nếu chỉ giảm phí hoặc lôi kéo khách hàng bằng mọi cách thì rất đơn giản. Khi đến một công ty nào đó vì mức phí rẻ thì lúc công ty không duy trì được phí hấp dẫn này khách hàng sẽ chuyển qua công ty khác.

Muốn giữ được khách hàng chỉ còn cách nâng cao dịch vụ, đây là con đường duy nhất mà chúng ta không rời xa dù thị phần có bị ảnh hưởng”, ông Tô Hải nói như vậy tại Đại hội đồng cổ đông thường niên mới đây.

Đại diện ban lãnh đạo HSC cho rằng, sẽ kiên định với khẩu vị quản lý rủi ro, không cho vay ồ ạt những cổ phiếu cơ bản không tốt, không có thanh khoản tự nhiên và cổ phiếu nhỏ. Duy trì danh mục ổn định và luôn cân nhắc đến sự thay đổi của thị trường.

Còn ông Nguyễn Duy Hưng, Chủ tịch SSI cũng cho biết, SSI kế hoạch để dành lại thị phần môi giới sẽ không cạnh tranh trực tiếp bằng cách chạy theo mà sẽ thực hiện khảo sát thị trường, công nghệ và tâm ý của khách hàng để tạo ra sản phẩm thu hút khách hàng và đồng thời vẫn đảm bảo quản trị rủi ro cho công ty.

Do sự mở rộng của việc số hóa dịch vụ, biên lợi nhuận từ hoạt động môi giới đã tăng đáng kể lên 42,5% từ 21,5% trong năm 2020.

Tuy vậy, suy cho cùng thì chiến lược của mỗi công ty cuối cùng cũng chỉ nhằm mục tiêu gia tăng doanh thu, lợi nhuận, sẽ không có có một mẫu số chung cho tất cả. Và công ty chứng khoán giảm phí môi giới hay lãi margin thì nhà đầu tư là người được lợi, rủi ro này sẽ thuộc về công ty tuỳ theo mức độ chấp nhận được.