Hình minh họa

Sau một thời gian khá dài duy trì ở mức thấp, từ giữa tháng 4 vừa qua, lãi suất VND trên thị trường liên ngân hàng đột ngột tăng mạnh. Cụ thể, đầu tháng 4, lãi suất bình quân tiền đồng giao dịch giữa các ngân hàng các kỳ hạn qua đêm, 1 tuần, 2 tuần, 1 tháng chỉ ở mức từ 0,25-1,27%/năm.

Đến ngày 28/4, lãi suất liên ngân hàng ở kỳ hạn qua đêm tăng lên 1,2%/năm, 1 tuần tăng 1,46%/năm, 2 tuần tăng lên 1,33%/năm, 1 tháng tăng tới 1,5%/năm.

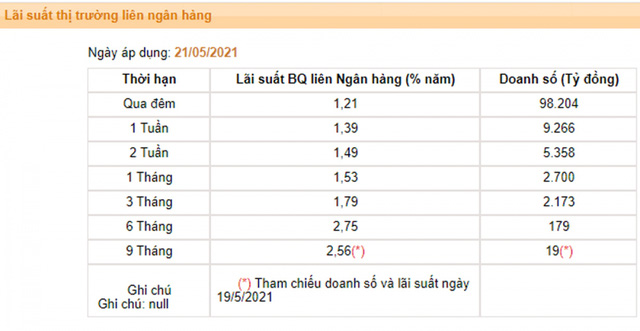

Còn tại thời điểm hiện nay, lãi suất VND trên thị trường liên ngân hàng qua đêm đã tăng lên mức 1,21%/năm, và 1 tháng ở mức 1,53%/năm. Như vậy, đến nay, lãi suất liên ngân hàng đã tăng gấp 2-3 lần so với cách đây gần 2 tháng.

Bảng lãi suất liên ngân hàng do Ngân hàng Nhà nước công bố ngày 24/5/2021. (Nguồn: SBV)

Nhận định về nguyên nhân khiến lãi suất liên ngân hàng tăng cao, nhóm nghiên cứu của Công ty Chứng khoán Sài Gòn (SSI) cho biết, lãi suất liên ngân hàng tăng mạnh là do nhu cầu nhận nguồn tăng ở một số ngân hàng thương mại lớn.

Công ty Chứng khoán Bảo Việt (BVSC) thì cho rằng, nguyên nhân khiến lãi suất liên ngân hàng tăng cao là do cầu tín dụng tăng mạnh, trong khi mức tăng cung vốn lại thấp hơn, không đáp ứng nhu cầu.

Một lý do nữa là nếu trước đây các ngân hàng có hai kênh hỗ trợ thanh khoản từ cơ quan quản lý Nhà nước là kênh thị trường mở OMO và việc mua vào ngoại tệ của Ngân hàng Nhà nước (NHNN) thì hiện nay NHNN đã chuyển sang mua ngoại tệ kỳ hạn, khiến việc bơm tiền đồng để hỗ trợ thanh khoán thông qua động thái mua vào ngoại tệ bị hạn chế khá nhiều.

Cùng với diễn biến của lãi suất, quy mô giao dịch vay mượn vốn giữa các ngân hàng cũng tăng mạnh. Vào tuần đầu tháng 5, trung bình mỗi ngày các tổ chức tín dụng vay mượn nhau tới hơn 147.000 tỷ đồng, tăng 14% so với tuần liền trước.

Việc gia tăng quy mô vay mượn lẫn nhau giữa các ngân hàng phản ánh lượng cầu lớn. Đây là một trong những yếu tố làm lãi suất liên ngân hàng tăng nhanh.

Việc lãi suất liên ngân hàng lập đỉnh làm dấy lên lo ngại lãi suất cho vay có thể sẽ đi lên. Tuy nhiên, theo Bộ phận Phân tích Chứng khoán SSI (SSI Research), trong bối cảnh dịch bệnh phức tạp như hiện nay, cầu tín dụng có thể bị ảnh hưởng và NHNN sẽ kiên định mục tiêu giữ lãi suất thấp để hỗ trợ doanh nghiệp và nền kinh tế. Do đó, mặt bằng lãi suất có thể sẽ vẫn được giữ ổn định ở mức thấp trong quý II/2021.

Nhóm nghiên cứu của Công ty Chứng khoán KB Việt Nam (KBSV) đánh giá, diễn biến phức tạp của dịch bệnh sẽ khiến cầu tín dụng bị ảnh hưởng.

Song, việc dòng tiền thông qua kênh giao dịch mua ngoại tệ sẽ quay trở lại vào cuối tháng 6 đầu tháng 7 tới sẽ cung cấp một lượng thanh khoản đáng kể cho hệ thống ngân hàng. Vì thế, lãi suất liên ngân hàng sẽ dần ổn định trở lại.

Trên thực tế, chưa có nhiều diễn biến tăng lãi suất ở các ngân hàng thương mại, nếu có tăng cũng chỉ ở biên độ hẹp. Lãi suất huy động tại một số ngân hàng lớn như Techcombank, BIDV, VietinBank,... hiện dao động quanh mức 3,1 - 5,9% cho các kỳ hạn từ 1 tháng tới 1 năm. Lãi suất cho vay được công bố ở ngưỡng 6 - 10%/năm.

Điều đó cho thấy, việc lãi suất liên ngân hàng tăng thời gian qua chủ yếu mang yếu tố thời vụ do sự thiếu thanh khoản cục bộ ở một số ngân hàng mà không phản ánh toàn hệ thống ngân hàng. Trong khi đó, thanh khoản của toàn hệ thống ngân hàng hiện vẫn khá dồi dào.

Trong hai tuần đầu của tháng 5, lãi suất vay mượn vốn giữa các ngân hàng tiếp tục tăng nhẹ ở hàng loạt kỳ hạn. (Ảnh minh họa: KT)

Trước đây, khi một số ngân hàng nhỏ thiếu vốn, thị trường từng chứng kiến mức lãi suất liên ngân hàng lên tới 24%/năm. Tuy nhiên, tình hình trên đã có những thay đổi khi giữa năm 2012, khi NHNN ban hành Thông tư quy định lãi suất tối đa đối với tiền gửi bằng tiền đồng của tổ chức, cá nhân tại tổ chức tín dụng, chi nhánh ngân hàng nước ngoài.

Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới một tháng là 2%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ một tháng đến dưới 12 tháng là 9%/năm… Lãi suất tiền gửi có kỳ hạn từ 12 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

Có ý kiến cho rằng, lãi suất liên ngân hàng tăng hiện nay chỉ mang tính thời điểm, hiện lãi suất sẽ sớm giảm nhiệt, nhất là khi đại dịch Covid-19 diễn biến phức tạp trở lại.

Thanh khoản căng thẳng cục bộ

Theo chuyên gia tài chính - ngân hàng Nguyễn Trí Hiếu, việc các ngân hàng tăng cường mua trái phiếu chính phủ có thể đã khiến thanh khoản căng thẳng cục bộ, dẫn đến lãi suất liên ngân hàng tăng trong thời gian qua.

TS. Nguyễn Trí Hiếu nhận định, có thể các ngân hàng đang thiếu vốn do mạnh tay cho vay hơn. Các ngân hàng cũng chủ động cho vay ngay từ những tháng đầu năm, chứ không để đến nửa cuối năm mới đẩy mạnh như nhiều năm trước.

Tuy nhiên, tình hình huy động lại không song hành thực tế cho vay, nên đã có những khó khăn nhất định về thanh khoản. Thiếu thanh khoản thường là các ngân hàng nhỏ (dưới 5.000 tỷ đồng - PV), do vậy, các ngân hàng này tập trung vay vốn trên thị trường liên ngân hàng, khiến lãi suất tăng mạnh.

Đề cập câu chuyện các ngân hàng báo cáo lãi lớn trong khi các doanh nghiệp tiếp cận vốn khó khăn, gặp nhiều trở ngại do ảnh hưởng của đại dịch Covid-19, chuyên gia Nguyễn Trí Hiếu cho rằng, sở dĩ các ngân hàng đạt lãi cao năm qua là do tỷ lệ NIM (biên độ lãi ròng) tăng cao khi chi phí đầu vào giảm mạnh, lãi suất cho vay ra có giảm nhưng chưa theo kịp đà giảm của lãi suất huy động.

Trong năm 2021, tỷ lệ NIM có chiều hướng tiếp tục đi lên bởi các ngân hàng phải nới biên độ lãi suất huy động và cho vay trong bối cảnh nợ xấu có xu hướng tăng do cơ cấu nợ cho khách hàng bị ảnh hưởng dịch bệnh. Lợi nhuận thu về cao hơn, nhưng các ngân hàng cũng phải dành nhiều nguồn lực hơn để trích lập dự phòng.

Dự báo về diễn biến lãi suất trong năm nay , TS. Nguyễn Trí Hiếu cho rằng, lãi suất cho vay khó giảm, cho dù lãi suất đầu vào có thể giảm thêm. Điều quan trọng là cần tiếp tục theo dõi tình hình Covid-19, nếu dịch tiếp tục được kiểm soát tốt thì cầu vốn của nền kinh tế sẽ tăng trở lại./.