Ba năm trước, Suh Kyung-bae là người giàu thứ hai ở Hàn Quốc. Ngày hôm nay, anh chỉ còn nằm trong Top 10 - một điều "phi lý" khi sự bùng nổ của ngành công nghiệp làm đẹp Hàn Quốc đã quá nổi tiếng với việc tạo ra các tỷ phú mới, chứ không phải dìm họ xuống.

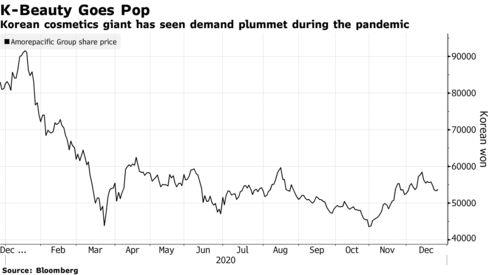

Khối tài sản 3,6 tỷ USD của Suh - đã giảm từ khoảng 8 tỷ USD trong năm 2017, phần lớn bao gồm cổ phần trong tập đoàn mỹ phẩm Amorepacific Group của gia đình anh. So với mức đỉnh hồi giữa tháng 1, cổ phiếu đã giảm hơn 40%.

Là công ty mẹ của các thương hiệu nổi tiếng như Innisfree, Laniege và Sulwhasoo, Amorepacific cũng đã gặp khó khăn ngay cả trước khi xảy ra Covid-19, và đại dịch đã dẫn đến một loạt các thay đổi trong lối sống khiến mỹ phẩm không còn là trung tâm trong thói quen hàng ngày của phụ nữ.

Những thương hiệu mỹ phẩm hàng đầu của Hàn Quốc đã chứng kiến sự giảm mạnh trong nhu cầu và mức độ tiêu thụ

Từ năm 2010 đến năm 2014, các công ty nước ngoài đã chi ít nhất 215 triệu USD để mua lại các công ty mỹ phẩm tại Hàn Quốc, theo một báo cáo vào tháng 9 của Samjong KPMG. Trong 5 năm sau đó, Hàn Quốc đã trở thành nhà xuất khẩu các sản phẩm làm đẹp lớn thứ tư thế giới với kim ngạch lên đến 5 tỷ USD.

Tháng 11/2019, Estee Lauder đánh dấu thương vụ mua lại một thương hiệu làm đẹp châu Á đầu tiên trên thế giới sau khi thâu tóm dòng sản phẩm Dr.Jart+. Thương vụ trị giá 1,1 tỷ USD đó đã biến nhà sáng lập Chin Wook Lee trở thành tỷ phú.

Goldman Sachs Group đã mua cổ phần thiểu số tại GP Club – công ty nổi tiếng với dòng sản phẩm mặt nạ đắp mặt, biến nhà sáng lập Kim Jung-woong trở thành một trong những người giàu nhất đất nước.

Unilever Plc, L’Oreal SA và các công ty đa quốc gia khác cũng có cổ phần trong các hãng mỹ phẩm Hàn Quốc, tạo nên những lợi thế khổng lồ cho chính những nhà sáng lập.

Nhưng đại dịch đã giáng một cú đúp vào "K-beauty". Việc cách ly xã hội và làm việc từ xa đã làm giảm nhu cầu trang điểm và dẫn đến việc đóng cửa các cửa hàng. Theo công ty nghiên cứu thị trường Mintel, doanh số bán lẻ đồ làm đẹp ở Mỹ, thị trường xuất khẩu lớn thứ 3 của Hàn Quốc, giảm hơn 7% trong năm 2020.

Đối với Hàn Quốc, các hạn chế đi lại do Covid-19 cũng đã cắt đứt dòng khách du lịch Trung Quốc với mức chi tiêu lớn, cũng như các tay buôn mua hàng miễn thuế với số lượng lớn để đem về nước bán. Trong khi đó, khách hàng của Trung Quốc tiếp cận nhiều hơn với các thương hiệu toàn cầu và ngày càng quan tâm đến các sản phẩm sản xuất trong nước.

Lina Oh, một nhà phân tích tại Ebest Investment & Securities Co., cho biết: "Ngày nay, thật ngây thơ khi nghĩ rằng các sản phẩm mỹ phẩm xuất xứ Hàn Quốc sẽ thu hút được khách hàng Trung Quốc."

Cả Have & Be và GP Club đều không công bố thông tin tài chính cho năm 2020. Kế hoạch phát hành cổ phiếu lần đầu ra công chúng của GP Club vào năm 2019 vẫn chưa được lên lại lịch.

Đối với Amorepacific, doanh thu hợp nhất trong 9 tháng đầu năm đã giảm 23% xuống 3,7 nghìn tỷ won (3,4 tỷ USD) so với cùng kỳ năm 2019. Lần đầu tiên trong lịch sử của mình, tháng trước, tập đoàn đã công bố kế hoạch cho phép nghỉ hưu tự nguyện, được cho là nhắm vào những nhân viên đã làm việc trên 15 năm.

Đồng thời, đại dịch đã thúc đẩy sự chuyển dịch sang trực tuyến trong ngành công nghiệp làm đẹp. Doanh thu của Amorepacific cho phân khúc này đã có sự tăng trưởng đáng kể, thúc đẩy công ty tập trung nguồn lực cho mảng kinh doanh đó.

Gã khổng lồ mỹ phẩm L’Oreal – có doanh số bán hàng giảm 12% trong nửa đầu năm 2020, đã tung ra 300 dịch vụ kỹ thuật số trong năm nay, bao gồm cả hướng dẫn làm đẹp trực tuyến.

Amorepacific có kế hoạch giảm số lượng cửa hàng Innisfree tại Trung Quốc nhưng dự đoán rằng về tổng thể, doanh số bán hàng trực tuyến sẽ chiếm một nửa tổng doanh số tại đây vào năm tới, theo Yuanta Securities Korea. Tại thị trường nội địa, công ty nhận thấy tỷ trọng doanh thu trực tuyến tăng từ 20% lên 30%.

Hye-mi Kim, nhà phân tích tại Cape Investment & Securities Co. ở Seoul, cho biết: "Chi tiêu cho mỹ phẩm đã giảm ngay cả trước Covid. Covid thậm chí còn làm cho việc trang điểm trở nên thừa thãi. Chỉ những mặt hàng thuộc dạng "phải có" (must-have) như sản phẩm chăm sóc da hoặc những sản phẩm dành cho các vấn đề về da mặt là vẫn tiêu thụ tốt.

Trong khi đó, Hàn Quốc có những tỷ phú mới đang lên, như Seo Jung-jin, người sáng lập hãng dược phẩm Celltrion Inc., đang phát triển phương pháp điều trị Covid-19 bằng kháng thể. Tài sản của Seo đã tăng gần gấp ba lần trong năm nay lên 14,6 tỷ USD, khiến anh trở thành người giàu thứ hai mới của đất nước.