Mặt hàng xuất khẩu tỷ đô của Việt Nam

Theo số liệu thống kê sơ bộ của Tổng cục Hải quan, xuất khẩu sắt thép các loại của Việt Nam sản lượng xuất khẩu sắt thép các loại tháng 9 đạt 864.424 tấn, với trị giá gần 611 triệu USD, so với cùng kỳ năm trước tăng 63,6% về lượng và tăng 43,6% về trị giá.

Lũy kế 9 tháng đầu năm 2023, xuất khẩu sắt thép đạt hơn 8,23 triệu tấn, với trị giá gần 6,30 tỷ USD, tăng 27,4% về lượng, nhưng giảm 3,3% về trị giá so với cùng kỳ năm 2022.

Các thị trường xuất khẩu hàng đầu của Việt Nam trong 9 tháng năm 2023 phải kể đến Ý, Campuchia, Hoa Kỳ, Ấn Độ, Malaysia, Indonesia, Bỉ, Tây Ban Nha, Đài Loan (Trung Quốc) và Thái Lan.

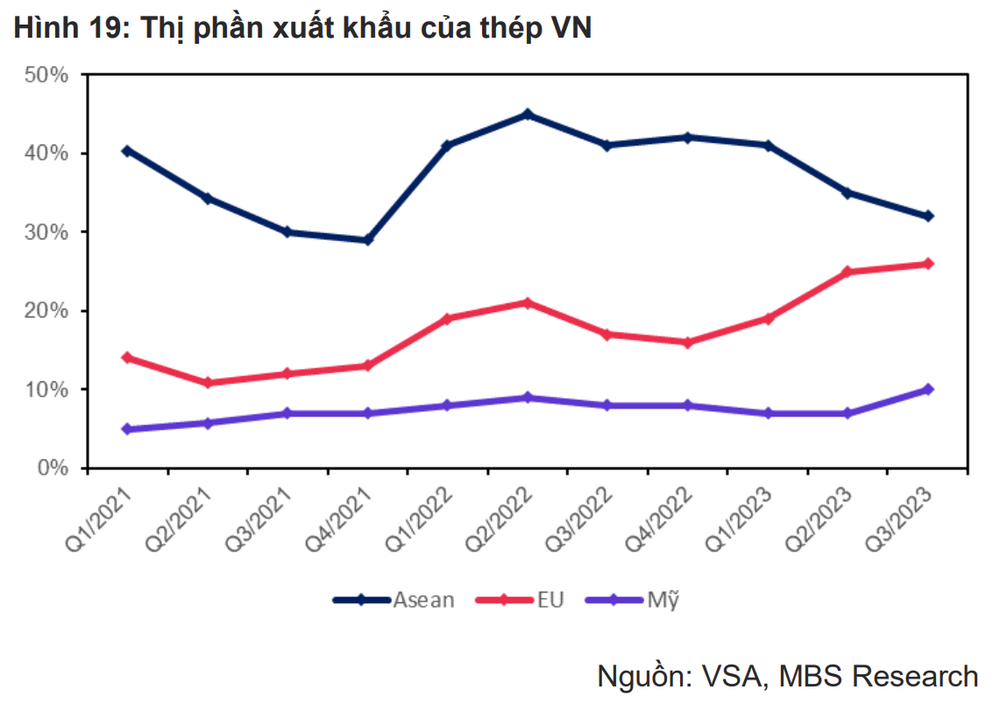

Xuất khẩu thép trở thành điểm sáng khi hồi phục 29% so với cùng kỳ sau 9 tháng đầu năm do sản lượng xuất khẩu sang EU tăng trên 30% (thị phần xuất khẩu sang EU đã tăng từ 19% lên 26% kể từ quý 2/2023). Đóng góp chính đến từ tôn mạ và HRC khi có mức tăng trưởng trên 40% so với cùng kỳ. Thiếu hụt nguồn cung tại EU trong bối cảnh chi phí điện tăng mạnh và các đối tác xuất khẩu vào EU như Thổ Nhĩ Kì, Nga và Ukraina không thể duy trì sản lượng.

Trong bối cảnh các đối tác xuất khẩu chính vào EU không thể duy trì sản lượng, nguồn cung tại EU tiếp tục thiếu hụt. Sản lượng xuất khẩu thép dự kiến lần lượt đạt 10,5 triệu tấn (tăng 25% so với cùng kỳ) và 11,2 triệu tấn (tăng 7% so với cùng kỳ) vào năm 2023 và 2024.

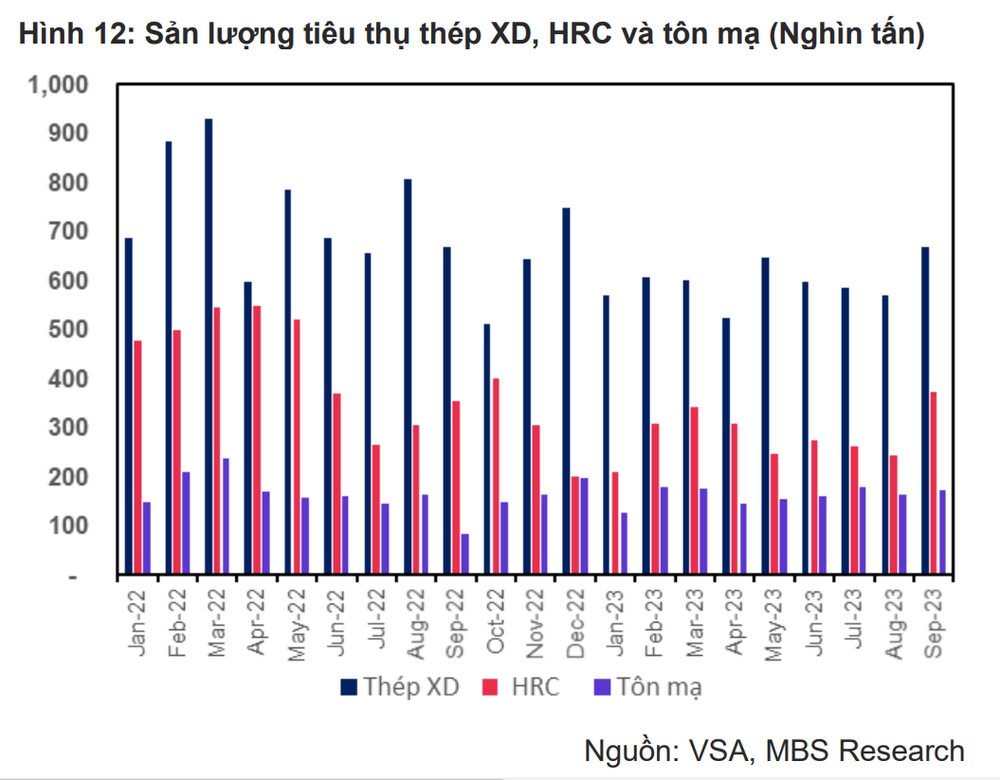

Cùng với thị trường nước ngoài, thị trường nội địa Việt Nam cũng có điểm sáng và kỳ vọng phục hồi. Sau 9 tháng, sản lượng tiêu thụ thép nội địa đạt 10,8 triệu tấn (giảm 27% so với cùng kỳ) chủ yếu đến từ mức giảm gần 26% của thép xây dựng (chiếm 30% sản lượng toàn ngành). Tiêu thụ thép xây dựng ở mức thấp trong bối cảnh ngành bất động sản trầm lắng khi nguồn cung dự án giảm mạnh.

Theo thống kê của CBRE, trong 3 quý, nguồn cung căn hộ tại HCM giảm 60% đạt trên 7.750 căn hộ và tại Hà Nội, nguồn cung giảm 42% về mức 7.000 căn hộ. Nhu cầu tiêu thụ thép yếu do nguồn cung bất động sản sụt giảm khiến giá thép xây dựng giảm mạnh về mức trung bình 14,1 triệu đồng/tấn (giảm 15% so với cùng kỳ).

CBRE nhận định, nguồn cung căn hộ dự kiến cải thiện kể từ năm 2024. Nguồn cung căn hộ tại Hà Nội dự kiến tăng hơn 33% so với cùng kỳ vào năm 2024, đạt mức 20.000 căn hộ và tại HCM nguồn cung đạt khoảng 12.000 căn (tăng 31% so với cùng kỳ). Nguồn cung căn hộ phục hồi sẽ tác động tích cực đến nhu cầu tiêu thụ thép xây dựng nội địa.

Cùng với đó, Chính phủ đã ban hành 1 số biện pháp hỗ trợ thị trường bất động sản kể từ đầu năm 2023 nhằm giải quyết vướng mắc pháp lý các dự án. Các chính sách nổi bật như Nghị định 33/NĐ – CP, Nghị định 10/2023/NĐ – CP với mục tiêu tháo gỡ vướng mắc pháp lý nhằm cải thiện nguồn cung thị trường trong thời gian tới. Luật Đất Đai sửa đổi dự kiến thông qua vào T10/2023 với quy định rõ ràng hơn về thủ tục đền bù, giải phóng mặt bằng sẽ khơi thông nguồn cung và góp phần giúp thị trường ấm trở lại.

Điểm sáng đã xuất hiện khi nguồn cung tại HCM trong quý 3/2023 theo số liệu từ CBRE đạt hơn 3.600 căn hộ, hồi phục 187% theo quý. Các chủ đầu tư lớn như Nam Long hay Vinhomes mở bán phân khúc bình dân và đạt tỷ lệ hấp thụ cao trên 65%.

"Chúng tôi kì vọng yếu tố tích cực từ giá thép thế giới và thị trường bất động sản phục hồi từ giữa năm 2024 thúc đẩy giá thép nội địa. Nhờ đó, giá thép xây dựng dự kiến phục hồi lên mức 15 triệu đồng/tấn (tăng 8% so với cùng kỳ) vào 2024", báo cáo phân tích ngành thép của Công ty CP Chứng khoán MB (MBS) nhận định.

Các "ông lớn" trong nước hốt bạc

Theo đánh giá của MBS, giá thép thế giới biến động chưa rõ xu hướng khiến các doanh nghiệp trong nước có xu hướng quản lý hàng tồn kho thận trọng. Hàng tồn kho tại các doanh nghiệp giảm khoảng trên 25% so với cùng kỳ (giá trị nguyên vật liệu giảm khoảng 20%) trong bối cảnh nhu cầu tiêu thụ ở mức thấp và giá nguyên vật liệu biến động. Giá thép tăng trở lại khiến áp lực trích lập dự phòng giảm khoảng 35% so với cùng kỳ.

MBS cho biết: "Biên lợi nhuận gộp của các doanh nghiệp phục hồi sau khi tạo đáy và nửa cuối năm 2022. Đến năm 2023, giá nguyên vật liệu than và quặng giảm lần lượt 30% và 20% so với cùng kỳ đã tác động tích cực đến biên gộp của các doanh nghiệp sản xuất thép. Đối với những doanh nghiệp tôn mạ như Tập đoàn Hoa Sen (HSG) hay Công ty cổ phần thép Nam Kim (NKG), biên lợi nhuận gộp phân hóa trong bối cảnh giá thép tại EU và Mỹ hạ nhiệt và phụ thuộc vào thời gian kí kết giá và thị trường xuất khẩu của từng doanh nghiệp".

Tại Việt Nam, nói đến thép, không thể không nhắc đến Tập đoàn Hòa Phát, (HPG), Tập đoàn Hoa Sen hay Công ty cổ phần thép Nam Kim. Theo báo cáo tài chính quý 3 được các doanh nghiệp này công bố, hoạt động kinh doanh trong quý có nhiều dấu hiệu tích cực.

Cụ thể, quý 3, HPG ghi nhận doanh thu 28.484 tỷ đồng. Lợi nhuận ròng của doanh nghiệp này đạt 2.000 tỷ đồng. So với mức lợi nhuận âm của năm 2022 thì lợi nhuận đã được cải thiện rõ rệt, và tăng 38% so với quý 2.

Nguyên nhân là do sản lượng trong quý 3 đi ngang so với cùng kỳ và tăng 8% so với quý 2 nhờ tín hiệu tích cực của ngành thép. Ngoài ra, giá than và quặng giảm lần lượt 35% và 15% so với cùng kỳ trong giúp biên lợi nhuận gộp của công ty cải thiện lên mức 12,6%. Cuối cùng là chi phí tài chính của Hòa Phát giảm mạnh 40% so với cùng kỳ nhờ áp lực tỷ giá hạ nhiệt.

Còn tại HSG, lợi nhuận ròng của HSG trong quý 3 đạt 423 tỷ đồng (tăng mạnh so với mức âm năm 2022 và tăng 80% so với quý 2) nhờ giá và sản lượng xuất khẩu tăng 10% so với cùng kỳ quý trước do công ty kí kết giá xuất khẩu cao trong quý 2. Cùng với đó, giá xuất khẩu ở mức cao trong khi giá HRC đi ngang và công suất nhà máy phục hồi giúp biên gộp lên mức 13% so với 10% trong quý 2 và cải thiện từ mức âm năm 2022, đồng thời, chi phí bán hàng của Hoa Sen cũng giảm 13% so với cùng kỳ trong bối cảnh chi phí vận chuyển hạ nhiệt 50% so với cùng kỳ.

Đối với NKG, trong bối cảnh cung - cầu tại EU đã về mức cân bằng tác động tiêu cực đến giá và sản lượng xuất khẩu tôn mạ, lợi nhuận ròng của NKG đạt 23,7 tỷ đồng (cải thiện so với mức âm năm 2022) tuy nhiên giảm 81% so với quý 2. Nguyên nhân là do giá và sản lượng xuất khẩu giảm lần lượt 8% và 12% so với Quý trước trong bối cảnh giá HRC tại EU và Mỹ giảm 15% so với thời điểm Q2. Thứ 2 là giá xuất khẩu giảm mạnh và giá nguyên liệu HRC đi ngang khiến biên lợi nhuận gộp giảm về mức 5% (cải thiện từ mức âm năm 2022), tuy nhiên giảm so với khoảng 9% quý trước.

Theo dự báo MBS, giá thép hồi phục khoảng 8% so với cùng kỳ và giá nguyên vật liệu giảm nhẹ 6% so với cùng kỳ là cơ sở để biên lợi nhuận gộp của các doanh nghiệp trong ngành hồi phục lên mức 13% trong năm 2024.

Có 3 nguyên nhân để MBS nhận định lợi nhuận các doanh nghiệp ngành thép dự kiến tăng trưởng 40% so với cùng kỳ trong năm 2024. Đầu tiên là doanh thu dự kiến hồi phục 25% so với cùng kỳ nhờ sản lượng và giá bán tăng trưởng 9% và 8% so với cùng kỳ. Thứ 2 là biên lợi nhuận gộp phục hồi lên mức 13% (so với khoảng 8% của năm 2023). Cuối cùng là chi phí tài chính giảm 30% so với cùng kỳ trong bối cảnh áp lực tỷ giá và chi phí lãi vay hạ nhiệt.