Ngân hàng TMCP Quân Đội (MB) vừa trở thành cái tên mới nhất công bố báo cáo tài chính 6 tháng đầu năm với mức lãi khủng.

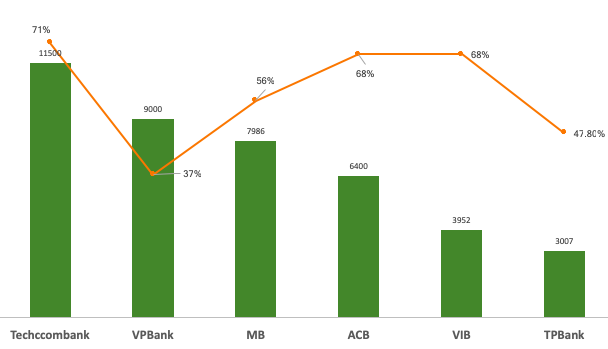

Theo đó, tính đến hết quý II năm nay, tổng thu nhập từ hoạt động của MB tăng 35,8% đạt hơn 8.924 tỷ đồng và 6 tháng tăng 40% đạt hơn 18.117 tỷ. Tổng lợi nhuận trước thuế của ngân hàng hợp nhất quý 2 tăng 16,5% đạt 3.406 tỷ đồng, 6 tháng tăng 56% đạt 7.986 tỷ.

Trước đó, hai ngân hàng tư nhân lớn nhất hệ thống là VPBank và Techcombank cũng đồng loạt công bố kết quả với những con số ấn tượng.

Techcombank ghi nhận 11.500 tỷ đồng lợi nhuận trước thuế, còn VPBank báo cáo 9.000 tỷ đồng lợi nhuận trước thuế với riêng ngân hàng mẹ đóng góp tỷ lệ đến 88%.

TPBank, ngân hàng nổi lên là "tay chơi" về chuyển đổi số dịch vụ ngân hàng trong vài năm trở lại đây, cũng ghi nhận lợi nhuận trước thuế cao gấp rưỡi trong nửa đầu năm nay, đạt 3.007 tỷ đồng.

Ngân hàng thậm chí còn cho biết đã gần như hoàn thành các chỉ tiêu quan trọng về huy động, tăng trưởng tổng tài sản cả năm ngay ở thời điểm giữa năm.

Theo lãnh đạo nhà băng này chia sẻ, với đà tăng trưởng hiện tại, ngân hàng tự tin về khả năng hoàn thành hoặc vượt kế hoạch 5.800 tỷ đồng lợi nhuận trước thuế mà cổ đông đã giao trong năm 2021.

Những thông tin lợi nhuận tích cực trong nửa đầu năm nay được đưa ra giữa lúc nền kinh tế đang gặp những thách thức của làn sóng dịch bệnh, và ngành ngân hàng cũng đã thực hiện tích cực chính sách hỗ trợ lãi suất suốt từ năm 2020 tới nay, cho thấy các nhà băng đã biết cách thích ứng để vừa đảm bảo mục tiêu lợi nhuận vừa hỗ trợ được khách hàng.

Soi kỹ báo cáo tài chính bán niên của các ngân hàng, có thể thấy rằng nguồn thu chính vẫn đến từ thu nhập lãi thuần, tức là hoạt động cho vay.

Trong 6 tháng đầu năm, rất nhiều ngân hàng đã sử dụng gần hết hạn mức tín dụng được Ngân hàng Nhà nước cấp từ đầu năm như ACB (tăng 9,5%), MB (tăng 10,5%), Vietcombank (tăng 9,8%), TPBank (tăng 11%)…

Câu hỏi đặt ra là, vì sao trong bối cảnh dịch bệnh khó khăn nhưng các ngân hàng vẫn đẩy tăng nhanh được tín dụng? Đại diện TPBank cho biết, do ngân hàng đã áp dụng đầy đủ cả 3 trụ cột của tiêu chuẩn quản trị rủi ro Basel II, nên đã có khả năng lựa chọn cho vay đối với những khách hàng tốt và phân bổ dòng tín dụng hiệu quả hơn.

Chính vì vậy, dù nền kinh tế đang gặp khó khăn, ngân hàng phải thực hiện cơ cấu nợ và hỗ trợ lãi suất cho nhiều khách hàng, tín dụng vẫn tăng trưởng mạnh và tỷ lệ nợ xấu của TPBank cũng ở mức rất thấp. Ngoài ra, ngân hàng còn thực hiện trích lập dự phòng đầy đủ cả cho phần dự phòng bổ sung cho dư nợ được tái cơ cấu theo thông tư 03 mới ban hành.

Câu trả lời tương tự cũng được lãnh đạo các ngân hàng khác chia sẻ với chúng tôi.

Và đó cũng là lý do mà các ngân hàng mới đây được Ngân hàng Nhà nước điều chỉnh room tín dụng cả năm lên mức cao hơn nhiều so với mức cũ, điển hình là TPBank được 17,4%, Techcombank là 17%, MB là 15% và VPBank là 12,1%...- cao hơn so với mức mục tiêu chung của toàn ngành.

Lợi nhuận của các ngân hàng TMCP top đầu trong 6 tháng đầu năm nay vẫn tăng trưởng mạnh so với cùng kỳ 2020 bất chấp dịch bệnh Covid-19

Ngoài tín dụng tăng tốt, một phần lợi nhuận nữa đến từ chính việc các ngân hàng đã biết "tiết kiệm" hơn. Hay nói cách khác là nâng cao hiệu quả sử dụng vốn hơn. Hoạt động này có thể thấy rõ ở chi phí hoạt động (OPEX) và chỉ số chi phí trên thu nhập (CIR) của các nhà băng.

Đơn cử như tại TPBank, chi phí hoạt động chỉ tăng 6,91% so với cùng kỳ, thấp hơn rất nhiều mức tăng 27,74% của doanh thu.

Chỉ số chi phí trên thu nhập (CIR) cũng giảm mạnh, từ 43% cuối tháng 6 năm 2020 xuống chỉ còn 36% ở thời điểm kết thúc quý II năm nay, hay tại VIB chỉ số CIR cũng chỉ còn 37% thay vì 42% cùng kỳ năm trước và 39,9% hồi cuối năm 2020.

CIR của các nhà băng khác như VPBank và MB cũng giảm rất mạnh.

Bên cạnh đó, nguồn thu từ dịch vụ và thu nhập từ phí cũng đóng góp quan trọng vào lợi nhuận khủng của các nhà băng thời gian gần đây. Như nhận xét của ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam, khác với trước kia khi nguồn thu của ngân hàng chủ yếu đến từ lãi vay, hiện nay tỷ lệ thu từ dịch vụ tại các nhà băng đều đã gia tăng.

Đây chính là nỗ lực đa dạng hóa nguồn thu của các ngân hàng nhằm giảm sự lệ thuộc vào hoạt động cho vay, cũng là nhiệm vụ mà Chính phủ giao cho các ngân hàng trong Chiến lược phát triển ngành ngân hàng đến năm 2025.

Trong 6 tháng đầu năm nay, thu nhập ngoài lãi ở các ngân hàng đều tăng trưởng cao hai đến ba chữ số, trong đó tăng mạnh nhất là TPBank với 117% so với cùng kỳ năm trước và chiếm tỷ lệ 33,2% trong tổng thu nhập, so với mức 29% cùng kỳ năm trước. Tại MB, thu nhập ngoài lãi cũng chiếm hơn 30%.

Đặc biệt, một yếu tố quan trọng không thể không nhắc tới trong trong hiệu quả hoạt động 6 tháng đầu năm đó là việc các ngân hàng bắt đầu hưởng những trái ngọt từ chuyển đổi số, nhất là ở những nhà băng đã đầu tư cho chuyển đổi số từ vài năm trước.

Chính dịch vụ ngân hàng số ngày càng tiện lợi đã làm tăng khả năng tiếp cận và sử dụng dịch vụ của các ngân hàng, lấp đầy những khoảng trống lo lắng về thời gian, không gian và tiếp xúc gần trong giai đoạn dịch bệnh.

Nhờ đó, lượng tiền gửi không kỳ hạn (CASA) tại nhiều ngân hàng tăng mạnh thời gian qua, có ngân hàng như Techcombank đạt tỷ lệ CASA lên tới hơn 50%, mang lại nguồn vốn giá rẻ cho các nhà băng.

Số hóa cũng giúp các ngân hàng tăng năng suất lao động nhưng lại giảm được chi phí hoạt động, vì vậy mới có thể tăng mạnh doanh thu và lợi nhuận nhưng chi phí hoạt động lại giảm hoặc tăng rất thấp.

Như tại MB, trong 6 tháng đầu năm nay đã có khoảng 2,5 triệu tài khoản mới mở qua eKYC, chiếm trên 70% số lượng khách hàng mới kể từ khi nhà băng này chính thức áp dụng eKYC vào mở tài khoản.

Không chỉ hơn 80% giao dịch của khách hàng ở MB được thực hiện trực tuyến mà nội bộ ngân hàng này còn đạt 100% không giấy tờ.

Hay ở TPBank, trong 5 tháng đầu năm, số lượng khách hàng đăng ký sử dụng dịch vụ ngân hàng trực tuyến đã tăng 87% so với cùng kỳ năm trước, trong đó nhờ triển khai thêm cả phương thức eKYC toàn diện trên app TPBank mà lượng khách hàng mở tài khoản qua hình thức eKYC tăng 790% so với cùng kỳ.

Lượng giao dịch trực tuyến của ngân hàng này cũng tăng mạnh, hiện số lượng giao dịch trực tuyến tại TPBank đã chiếm tới 92% tổng số lượng giao dịch của toàn ngân hàng...