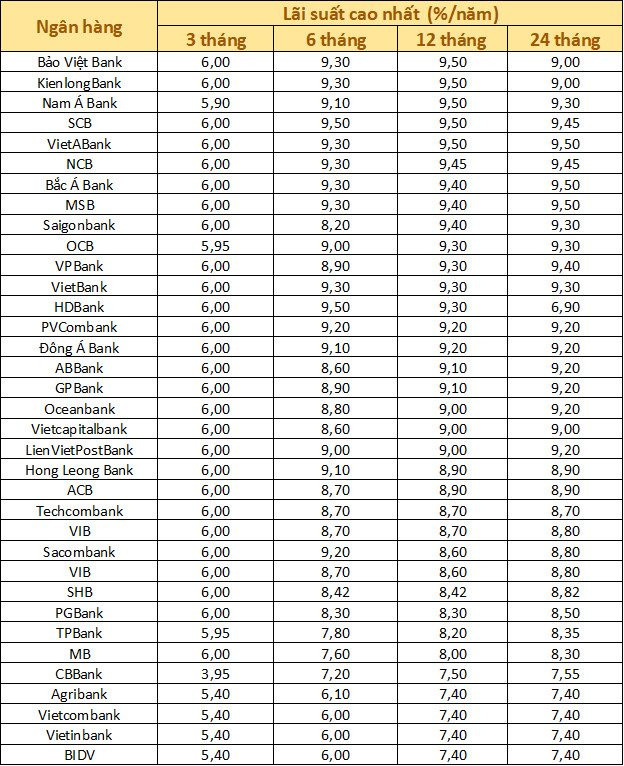

Trong 35 ngân hàng được khảo sát vào ngày 25/2, mức lãi suất niêm yết cao nhất mà các ngân hàng dành cho khoản tiền gửi kỳ hạn 12 tháng là 9,5%/năm.

Cụ thể, có 5 ngân hàng áp dụng lãi suất 9,5% cho kỳ hạn 12 tháng, phần lớn ngân hàng trong nhóm có quy mô nhỏ như: Bảo Việt Bank, Kiên Long Bank… và ngân hàng SCB.

Ngoài ra, còn có 14 ngân hàng khác niêm yết lãi suât cao nhất dành cho kỳ hạn 12 tháng từ 9% trở lên là Đông Á Bank, NCB, Bac A Bank, MSB, Saigonbank,PVComBank, OCB, Vpbank, VietBank, HDBank, ABBank, GPBank, OceanBank, VietcapitalBank và LienVietPostBank.

Ở chiều ngược lại, 4 ngân hàng TMCP Nhà nước niêm yết lãi suất huy động kỳ hạn 12 tháng thấp nhất ở mức 7,4%/năm đối với hình thức gửi tiền tại quầy và trên 8% đối với hình thức gửi tiền online.

Lưu ý, để được hưởng các mức lãi suất cao nhất này, khách hàng cần đáp ứng các điều kiện mà ngân hàng đưa ra như gửi bằng hình thức trực tuyến hoặc/và có số tiền gửi lớn hơn mức tối thiểu theo quy định.

Nguồn: Quốc Thụy tổng hợp

So với giai đoạn cao điểm cuối năm 2022, mức lãi suất kỳ hạn 12 tháng của các ngân hàng đã giảm đáng kể.

Những nhà băng từng niêm yết lãi suất từ 10,5%/năm hồi cuối năm 2022 như Saigonbank, SCB….cũng đã điều chỉnh giảm trên dưới 1%/năm, đưa lãi suất về ngang với mặt bằng chung của thị trường, quanh mốc 9,5%/năm. Một số ngân hàng như Techcombank, Sacombank, SHB,…đã giảm lãi suất xuống dưới 9%/năm.

Song song với giảm lãi suất huy động, các ngân hàng cũng đã giảm lãi suất cho vay thời gian gần đây. Tuy nhiên, các gói lãi suất này thường chỉ hướng đến một nhóm khách hàng nhất định, chủ yếu ưu tiên các khách hàng thuộc lĩnh vực ưu tiên, doanh nghiệp SME,…

Mới đây, ACB đã công bố chương trình ưu đãi lãi suất vay có quy mô lên đến 20.000 tỷ đồng áp dụng cho cả khách hàng doanh nghiệp (KHDN)và khách hàng cá nhân (KHCN). Mức giảm lãi suất tối đa lên đến 3% so với biểu lãi suất.

Đối với các khách hàng vay hiện hữu đến kỳ thay đổi lãi suất có giao dịch chính tại ACB, ngân hàng cũng sẽ giảm 1%. Đặc biệt với các khách hàng chỉ sử dụng duy nhất sản phẩm dịch vụ tại ACB (các sản phẩm dịch vụ như vay, tiền gửi thanh toán, bảo lãnh, thanh toán quốc tế và thẻ tín dụng) mức giảm sẽ được nâng lên 2%.

Riêng đối với doanh nghiệp tại TP.HCM, ACB còn dành 2.000 tỷ đồng cho chương trình kết nối Ngân hàng – Doanh nghiệp phối hợp với Ngân hàng Nhà nước Chi nhánh TPHCM thực hiện.

”Ông lớn" BIDV cũng tung gói vay ưu đãi quy mô 130.000 tỷ đồng dành cho cá nhân phục vụ nhu cầu mua nhà, mua xe ô tô, tiêu dùng hay sản xuất kinh doanh.

Gói ngắn hạn có quy mô 30.000 tỷ đồng áp dụng đến hết ngày 30/4 với lãi suất ưu đãi từ 8%/năm cho khoản vay dưới 6 tháng; hoặc từ 9%/năm cho các khoản vay từ 6-12 tháng.

Gói vay trung dài hạn quy mô 100.000 tỷ đồng áp dụng đến 31/12/2023 (hoặc đến khi hết quy mô gói)lãi suất ưu đãi từ 10,3%/năm trong 12 tháng đầu tiên kể từ thời điểm giải nhân lần đầu; hoặc từ 10,9%/năm trong 18 tháng đầu tiên.

Đáng chú ý, Agribank còn giảm lãi suất cho các khoản vay kinh doanh bất động sản tại thời điểm ngày 31/1/2023 với mức giảm lãi suất tối đa 3%/năm so với lãi suất cho vay đang áp dụng.

Tuy nhiên, lãi suất này không thấp hơn mức lãi suất cho vay ngắn hạn 12 tháng phục vụ hoạt động sản xuất, kinh doanh thông thường theo quy định của Agribank trong từng thời kỳ. Thời gian thực hiện điều chỉnh lãi suất tối đa đến 31/12/2023 và thời gian áp dụng lãi suất điều chỉnh kéo dài từ 31/1/2023 đến hết ngày 31/12/2024.

Dự báo về xu hướng lãi suất, Chứng khoán Vietcombank (VCBS) cho rằng quá trình tăng lãi suất NHTW lớn trên thế giới tiếp diễn ít nhất cho tới tháng 6 năm 2023. Sau sự việc liên quan đến ngân hàng SCB, Ngân hàng Nhà nước đã khẳng định ưu tiên cao nhất của là đảm bảo thanh khoản, giữ ổn định an toàn hệ thống. Tuy vậy, trong môi trường không thuận lợi, lãi suất còn dư địa tăng, NHTM cổ phần vừa và nhỏ sẽ buộc phải giữ mức lãi suất cao để đảm bảo nhu cầu huy động.

Trên cơ sở đó, VCBS dự báo, lãi suất huy động dự báo đạt đỉnh trong 6 tháng đầu năm với mức tăng 1 - 1,5 điểm %.

Mặt khác, biến động lãi suất cho vay có độ trễ so với lãi suất huy động. Do đó, năm 2023 lãi suất cho vay được dự báo còn dư địa tăng. Tuy nhiên, trong trường hợp lãi suất huy động tạo đỉnh trong nửa đầu 2023, lãi suất cho vay có thể ghi nhận mức tăng thấp hơn lãi suất huy động, tiếp tục có sự phân hóa mạnh giữa các ngành nghề, phân loại ưu tiên.

VCBS cũng cho rằng, khả năng tiếp cận vốn của doanh nghiệp vẫn khó khăn hơn khi tỷ lệ hoàn vốn nội bộ đủ lớn để thực hiện dự án tăng lên. Đồng thời, rủi ro nợ xấu tăng lên cùng hạn mức tín dụng không quá dư thừa khiến các NHTM sẽ lựa chọn kỹ càng hơn với danh mục phê duyệt tín dụng.