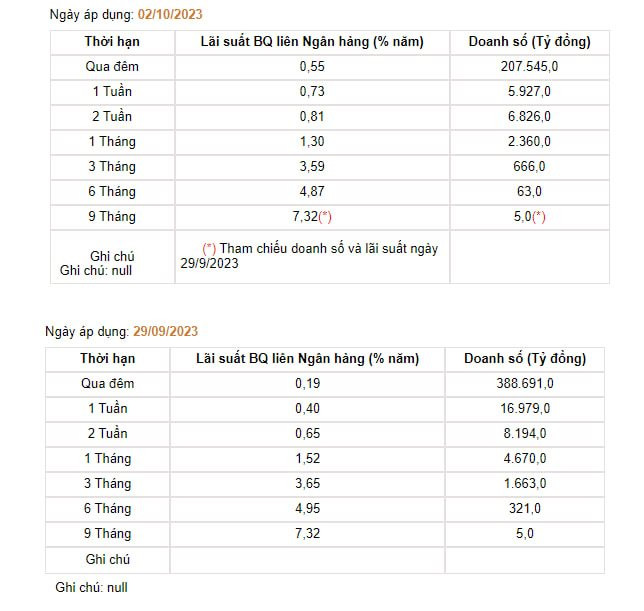

Theo số liệu mới nhất được Ngân hàng Nhà nước công bố, lãi suất bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm khoảng 80 - 90% giá trị giao dịch) trong phiên 2/10 đã tăng lên 0,55% từ mức 0,19% ghi nhận vào phiên trước đó (29/9). Như vậy, so với phiên giao dịch cuối tháng 9, lãi suất qua đêm liên ngân hàng đã tăng lên gấp gần 3 lần. Đây cũng là mức lãi suất cao nhất kể từ đầu tháng 7.

Lãi suất các kỳ hạn chủ chốt khác cũng có xu hướng tăng như: kỳ hạn 1 tuần tăng từ 0,4% lên 0,73%; kỳ hạn 2 tuần tăng từ 0,65% lên 0,81%; kỳ hạn 1 tháng tăng từ 1,3% lên 1,52%.

Nguồn: SBV

Lãi suất liên ngân hàng đã liên tục giảm sâu kể từ đầu tháng 5/2023, xuống ngang mức thấp kỷ lục ghi nhận vào giai đoạn nửa cuối năm 2020 trong bối cảnh thanh khoản hệ thống dư thừa do tăng trưởng tín dụng ở mức thấp.

Lãi suất liên ngân hàng duy trì ở mức thấp kỷ lục trong khoảng 3 tháng qua đã gây ra sức ép lên tỷ giá khi chênh lệch lãi suất giữa USD – VND lên tới 4 – 5 điểm % đối với các kỳ hạn dưới 1 tháng, nhất là khi đồng bạc xanh liên tục tăng giá trên thị trường quốc tế. Và thực tế, tỷ giá USD/VND tại các ngân hàng qua đã tăng khoảng 800 đồng so với cuối tháng 6, tương đương tăng 3,3%.

Trong bối cảnh đó, NHNN đã mở lại kênh hút tiền qua tín phiếu sau hơn 6 tháng tạm ngưng. Liên tục trong 9 phiên giao dịch vừa qua, Nhà điều hành đã chào thầu thành công tổng cộng gần 110.600 tỷ đồng tín phiếu, qua đó hút khỏi hệ thống ngân hàng lương VND tương ứng. Các đợt tín phiếu này đều có kỳ hạn 28 ngày và được chào bán theo phương thức đấu thầu lãi suất.

Tính tới phiên giao dịch 3/10, lãi suất trúng thầu tín phiếu đã tăng lên mức 1,18%, thu hẹp đáng kể so với lãi suất bình quân liên ngân hàng kỳ hạn 1 tháng. Cùng với đó, số lượng thành viên tham gia đấu thầu tín phiếu có xu hướng giảm trong nhưng phiên gần đây cho thấy thanh khoản hệ thống đã phần nào bớt dư thừa hơn.

Giới phân tích đánh giá, động thái phát hành tín phiếu của NHNN nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND.

“Chúng tôi cho rằng, ở giai đoạn hiện tại, công cụ hút ròng qua kênh tín phiếu khả năng sẽ là công cụ chính được NHNN sử dụng để điều tiết thị trường vì thế khối lượng hút ròng có thể sẽ tiếp tục tăng cho đến khi lãi suất liên ngân hàng tăng trở lại và tỷ giá phần nào được điều chỉnh ổn định hơn”, các chuyên gia của BSC nhận định.

Theo đánh giá của một vị chuyên gia có kinh nghiệm nhiều năm trong mảng kinh doanh ngoại hối và nguồn vốn của các ngân hàng, hoạt động phát hành tín phiếu cho thấy tín hiệu về mặt tái kiểm soát lãi suất liên ngân hàng của Nhà điều hành. Từ đó, nếu xuất hiện các tình huống xấu diễn ra NHNN sẽ dễ dàng điều tiết hơn mà không gây những “cú shock” cho thị trường tiền tệ. Cụ thể, việc hút tiền qua tín phiếu sẽ khiến một lượng tiền không lưu thông đi từ hệ thống ngân hàng thương mại về Ngân hàng Nhà nước, không tác động xấu tới tỷ lệ thanh khoản của hệ thống ngân hàng thương mại hay thanh khoản thị trường. Việc hút tiền này không tác động tới thanh khoản chung hay cung cầu ngoại tệ mà chỉ gián tiếp tác động lên tỷ giá.

“Việc gọi thầu tín phiếu không tác động trực tiếp lên tỷ giá mà chỉ tác động gián tiếp vào chênh lệch lãi suất. Nó sẽ chỉ thực sự hiệu quả khi NHNN hút hết được lượng tiền thừa không lưu thông khỏi hệ thống. Do đó việc gọi thầu tín phiếu này nhằm đưa ra cho thị trường thông điệp về việc NHNN sẽ tái kiểm soát nhiều hơn lãi suất liên ngân hàng vào thời điểm cuối năm ”, vị này nhận định.