Cho đến thời điểm hiện nay, khi số liệu của thanh tra Ngân hàng Nhà nước (NHNN) về tỉ lệ nợ xấu giảm mạnh còn 6% được công bố đúng 10 ngày (ngày 28.2), cách thức nào khiến con số nợ xấu sụt giảm mạnh chỉ sau một thời gian ngắn vẫn là một câu hỏi chứa đựng nhiều bất ngờ. Không thể không bất ngờ khi vào thời điểm quý III/2012, tỉ lệ nợ xấu theo nhiều công bố vẫn đang loanh quanh trong khoảng 8%.

Việc đẩy mạnh trích lập dự phòng rủi ro của các ngân hàng thương mại (NHTM), theo một số phân tích và nhận định, được cho là lý do chính giúp nợ xấu có xu hướng giảm mạnh trong thời gian qua. Song mức giảm từ giải pháp này là bao nhiêu, thực tế vẫn chưa có chuyên gia hay đơn vị nào đưa ra được con số cụ thể.

Phân tích của Phạm Thùy Linh và Trịnh Quang Dũng (chứng khoán Vietcombank - VCBS) chỉ ra rằng, 2 tháng đầu năm 2013 là thời gian không dài và thông thường cũng không phải là thời điểm các NHTM tiến hành xử lý nợ xấu triệt để thông qua dự phòng. Việc xử lý nợ xấu được cho là chủ yếu thực hiện trong 6 tháng cuối năm 2012.

“Chúng tôi cho rằng mức nợ xấu giảm do 2 lý do, (1) các ngân hàng (NH) đã xử lý các khoản nợ xấu bằng nguồn dự phòng và (2) các NH đã thực hiện cơ cấu lại các khoản nợ theo chủ trương của NHNN trong nửa cuối năm 2012”.

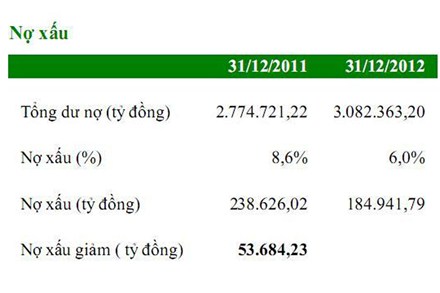

Dẫn số liệu mức nợ xấu 8,6% tương đương với 238.626 tỉ đồng vào thời điểm cuối năm 2011 và quý I/2012, còn mức 6% tương đương với 184.941 tỉ đồng vào thời điểm cuối 2012, việc nợ xấu giảm từ 8,6% xuống 6% đồng nghĩa với con số nợ xấu của toàn hệ thống giảm đi tới 53.684 tỉ đồng.

Căn cứ trên báo cáo tài chính của một số NHTM lớn như VCB, CTG, BIDV, MBB, ACB, EIB và STB (chiếm khoảng 40% tổng dư nợ toàn hệ thống), phân tích của VCBS cho rằng, tổng số dự phòng đã sử dụng để xử lý nợ xấu của 7 NH này vào khoảng 15.502 tỉ đồng.

Đặt giả định các NH khác với 60% thị phần tín dụng còn lại cũng thực hiện việc xử lý nợ xấu bằng nguồn dự phòng tương tự, sẽ có khoảng 23.253 tỉ đồng nợ xấu nữa được xử lý, đưa tổng số nợ xấu xử lý bằng dự phòng theo đó vào khoảng 38.755 tỉ đồng.

Số nợ xấu còn lại khoảng 14.930 tỉ đồng, theo VCBS, có thể được các NHTM xử lý thông qua việc thực hiện cơ cấu lại các khoản nợ theo công văn 3739/NHNN về thực hiện các giải pháp tiền tệ, tín dụng theo chủ trương của Chính phủ tại Nghị quyết 13/NQ-CP.

Với hai lý do và cách thức nói trên, sự sụt giảm tới 53.684 tỉ đồng nợ xấu là rất dễ hình dung và có thể là rất chắc chắn. Song phân tích của VCBS cũng quan ngại rằng, dù việc tái cơ cấu khoản nợ của các NHTM có thể góp phần làm giảm nợ xấu trong thời điểm hiện tại, nhưng một phần các khoản nợ này vẫn có khả năng trở thành nợ xấu trong tương lai gần nếu nền kinh tế không sớm khởi sắc. “Chúng tôi cho rằng, giải pháp bền vững nhất cho việc giảm nợ xấu là sự phục hồi của doanh nghiệp” – VCBS đưa quan điểm.

Dù NHNN trong suốt thời gian qua liên tục và quyết liệt yêu cầu các nhà băng phải trích lập dự phòng đầy đủ, Ủy ban Kinh tế của Quốc hội mới đây một lần nữa vẫn cho rằng, cần phải tiếp tục yêu cầu các NHTM trích lập quỹ dự phòng rủi ro đầy đủ để tránh trường hợp “lãi giả lỗ thật”, giảm tỉ lệ nợ xấu một cách bền vững.