Từ Canary Wharf ở London đến La Défense tại Paris và Bankenviertel của Frankfurt, logo của các ngân hàng lớn đều xuất hiện ở các toà văn phòng lớn nhất châu Âu. Tuy nhiên, những dấu hiệu ban đầu đã xuất hiện, cho thấy những toà nhà này có thể trở thành "quả bom nợ" với các ngân hàng và nhà đầu tư, trong bối cảnh chi phí đi vay tăng lên và xu hướng làm việc thay đổi hậu Covid.

Văn phòng là thành phần lớn nhất trong bất động sản thương mại, khi các bên cho vay và nhà đầu tư đã sử dụng khoản nợ lên đến 1,5 nghìn tỷ euro chỉ riêng ở châu Âu. Thông thường, khoảng 310 tỷ euro khoản vay mới được thực hiện mỗi năm để giúp thị trường này vận hành, theo Trường Kinh doanh Bayes tại City, thuộc Đại học London.

Các nhà phát triển và chủ nhà lâu nay đã phải chật vật kể từ khi đại dịch bắt đầu. Họ gặp khó khăn khi xu hướng làm việc từ xa tăng lên ở các bên đi thuê phổ biến như các ngân hàng, công ty luật và công ty tư vấn. Một trong số này đang giảm diện tích thuê văn phòng.

Đòn bẩy vẫn là luôn là một điểm đặc trưng của bất động sản thương mại, nhưng những bất ổn gần đây của ngành ngân hàng Mũ và châu Âu lại càng khiến nhiều người lo ngại rằng các khoản nợ sẽ đắt đỏ hơn và khó tiếp cận hơn.

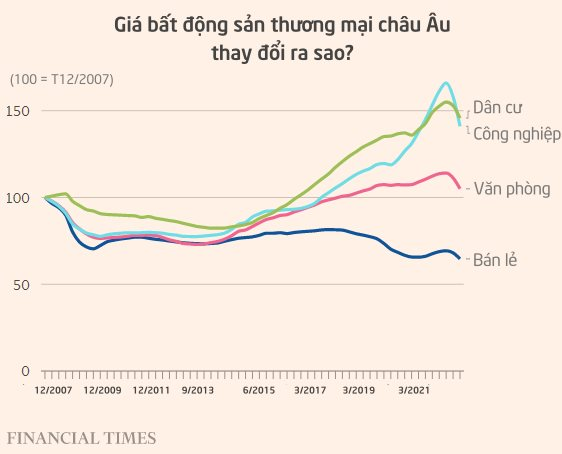

Giá bất động sản nhìn chung giảm mạnh trong những tháng gần đây, trong khi các toà nhà cũ hơn, ở vị trí không thuận lợi càng khó bán. Các nhà phân tích của Citi cảnh báo rằng giá bất động sản ở châu Âu có thể giảm tới 40% vào cuối năm 2024.

Những "vết nứt"

Mark Bladon, trưởng bộ phận bất động sản tại Investec, cho hay: "Bạn chắc chắn sẽ thấy những vết nứt bắt đầu xuất hiện."

Tại Frankfurt, chủ sở hữu từ Hàn Quốc của toà tháp 45 tầng Trianon đã thuê cố vấn để tái cơ cấu khoản nợ 375 triệu euro được thế chấp bằng toà nhà. Trong khi đó, Cheung Kei, một nhà đầu tư Trung Quốc, đã rao bán 2 toà nhà tại khu thương mại Canary Wharf của London để trả nợ.

Blackstone, nhà đầu tư bất động sản thương mại lớn nhất thế giới, đã vỡ nợ với khoản vay được đảm bảo bằng 1 toà văn phòng và danh mục bất động sản bán lẻ của Phần Lan vào tháng trước. Trong khi đó, các khoản nợ với toà chung cư của Đức được Brookfield thực hiện cũng bị Moody's hạ bậc tín nhiệm hồi tháng 3.

Câu hỏi khiến nhà đầu tư lo lắng là liệu những vấn đề tương tự có tăng tốc và biến thành một cuộc khủng hoảng như năm 2008 - 2009 hay không.

ECB cũng cảnh báo về "các lỗ hổng ngày càng lớn" trên thị trường bất động sản. NHTW cho biết: "Lĩnh vực bất động sản thương mại được coi là dễ tổn thương trước tác động của đại dịch, trong khi giá bất động sản dân cư tiếp tục trong tình trạng điều chỉnh."

Hầu hết các nhà phân tích không nghĩ rằng cuộc khủng hoảng tài chính sẽ lặp lại. Họ dự đoán thời gian điều chỉnh sẽ kéo dài, gây ra cú sốc mạnh.

Nicole Lux, nhà nghiên cứu cấp cao tại Trường Kinh doanh Bayes, cho hay: "Khoảng thời gian này, tôi lạc quan hơn nhiều so với thời kỳ khủng hoảng tài chính." Bà dự doán những vấn đề trong lĩnh vực bất động sản thương mại sẽ không ảnh hưởng đến hệ thống ngân hàng như năm 2008.

Song, một số vẫn lo lắng mọi chuyện sẽ diễn ra theo hướng ngược lại: cú sốc với bất động sản thương mại không ảnh hưởng đến các ngân hàng, nhưng gây khó khăn cho các chủ sở hữu. Raimondo Amabile, CIO của PGIM real estate, cho hay: "Tôi nhận thấy vốn chủ sở hữu sẽ bị tác động mạnh và cả một số khoản nợ khó đòi. Câu hỏi đặt ra là việc này sẽ kéo dài trong bao lâu?"

Điều kiện thị trường đã khác

Khi lo lắng bao trùm lên các nhà cho vay ở châu Âu sau sự việc của Credit Suisse, các giám đốc điều hành của ngành bất động sản đã nhanh chóng hoạt động đi vay của ngành bất động sản thương mại đã thay đổi mạnh mẽ kể từ năm 2009.

Trước năm 2008, các ngân hàng thường cho vay 80-100% giá trị của toà nhà. Nghiên cứu của Bayes cho thấy, những nhà cho vay của châu Âu hiếm khi giải ngân vượt quá 60% giá trị của bất động sản cầm cố, khiến khoản nợ sẽ không vượt quá giá trị bất động sản.

Tuy nhiên, sự khác biệt quan trọng khác đó là "quỹ đạo" của chi phí đi vay. Khi hệ thống tài chính thế giới gặp rủi ro sụp đổ vào năm 2008, các NHTW đã hạ lãi suất và bơm tiền khẩn cấp vào thị trường tiền tệ. Điều đó khiến ngay cả các chủ nhà mắc nợ nhiều cũng dễ dàng vượt qua, còn các ngân hàng thì "vui vẻ" gia hạn các khoản vay.

Ở lần này, lạm phát dai dẳng đồng nghĩa với việc các NHTW đẩy chi phí nợ lên cao hơn. Nghiên cứu của Bayes cho thấy, chi phí đi vay với các bất động sản cao cấp ở châu Âu đã tăng gấp đôi so với năm ngoái. Một số chuyên gia cũng dự đoán rằng, các ngân hàng ít có xu hướng thể hiện sự mềm mỏng với các bên đi vay gặp khó khăn.

Ai là bên chịu ảnh hưởng?

Chủ sở hữu của các tòa nhà văn phòng cấp thấp hơn sẽ là bên chịu ảnh hưởng đầu tiên. Amabile cho biết nhóm này phải đối mặt với "cơn bão hoàn hảo" về cả nhu cầu với không gian văn phòng sụt giảm, chi phí xây dựng và bảo trì cao hơn, ít người mua hoặc cho vay và lãi suất tăng cao.

Tại Mỹ, việc dân văn phòng chưa hoàn toàn quay trở lại làm việc trực tiếp đã khiến ngay cả một số văn phòng đông đúc nhất cũng gặp khó khăn về tài chính. Tỷ lệ trống vào cuối năm 2022 là 19%. Dù con số này ở châu Âu chỉ bằng 1 nửa, nhưng thị trường lại bị chia rẽ giữa nhu cầu tăng cao với các tòa nhà đáp ứng những tiêu chuẩn mới nhất về môi trường và nhu cầu sụt giảm với loại hình không gian làm việc khác.

Một nhà đầu tư Mỹ tại thị trường bất động sản châu Âu những người đi thuê đang chuyển đến những tòa nhà chất lượng tốt hơn. Một số dự đoán giá của các văn phòng kém hấp dẫn hơn có thể giảm hơn 50% vì các nhà phát triển sẽ phải tái sử dụng toàn bộ tòa nhà. Cả EU và Anh đang từng bước áp dụng các tiêu chuẩn mới về năng lượng, đòi hỏi các chủ tòa nhà phải đầu tư nhiều hơn.

Toàn bộ những trở ngại và bất ổn khiến việc tìm nhà đầu tư sẵn sàng mua các tòa văn phòng hay thậm chí là cho các chủ tòa nhà vay vốn trở nên khó khăn hơn.

Trong khi đó, việc giao dịch mua bán diễn ra chậm chạp sẽ càng làm giảm giá trị của các tòa nhà văn phòng này. Khi đó, người đi vay sẽ gặp khó khăn trong việc yêu cầu tái cấp vốn, vì ngân hàng sẽ áp đặt tỷ lệ cho vay trên giá trị và khả năng chi trả lãi suất của họ. Điều này có thể dẫn đến tình trạng họ khó thương lượng với chủ nợ.

Theo Colm Lauder, nhà phân tích của công ty môi giới Goodbody, các chủ tòa nhà ở Đức có mức nợ cao nhất. Trong khi đó, UBS dự báo tỷ lệ cho vay trên giá trị trung bình của các chủ tòa nhà lớn ở quốc gia này sẽ tăng lên gần 50% trong năm nay, từ 44% vào năm 2021.

Một số tài sản, hoặc một số công ty, sẽ cần huy động thêm vốn chủ sở hữu để giảm tỷ lệ đòn bẩy. Trong trường hợp căng thẳng hơn, họ có thể phải bán tài sản để trả nợ. Tình trạng này sẽ khiến giá trị của bất động sản càng đi xuống và tạo ra "vòng xoáy sụt giảm".

Trong tháng này, ECB đã kêu gọi các cơ quan quản lý ngăn chặn tình trạng chênh lệch thanh khoản của các quỹ bất động sản mở vì sở hữu các bất động sản mất nhiều thời gian để bán. NHTW châu Âu lo ngại rằng việc bán tháo bất động sản để trả lãi cho nhà đầu tư có thể khiến tình hình căng thẳng hơn.

Lux, chuyên gia của Trường Kinh doanh Bayes, cho biết điều khiến bà lo ngại là các "ngân hàng bóng tối". Trong khi đó, Bladon nhận định: "Các tổ chức cho vay nợ tư nhân đang được quản lý khá lỏng lẻo trong thời gian này."

Dẫu vậy, việc các nguồn cho vay thay thế như các nhà quản lý tài sản, quỹ tài sản quốc gia và các công ty cổ phần tư nhân trở nên phổ biến hơn cũng có thể cung cấp nguồn vốn chính cho ngành này, trong bối cảnh các ngân hàng siết quy định, theo Ron Dickerman, chủ tịch tập đoàn đầu tư Madison International Realty.

Nhu cầu vay vốn và đầu tư mới có thể được đáp ứng bởi các quỹ đã huy động được một lượng lớn tiền mặt trong những năm gần đây và họ vẫn chưa triển khai.

Anthony Mongone, đối tác tại công ty luật Ropes & Gray, cho biết: "Rất nhiều quỹ và nhà đầu tư đang muốn giao dịch. Các yếu tố cơ bản nhìn chung vẫn vững chắc chứ không như trước đây. Tôi nghĩ mọi chuyện không hoàn toàn u ám, có thể chỉ là vấn đề của một số trường hợp đặc biệt."

Tham khảo FT