Nhằm giảm xu hướng mất cân đối khi nhiều ngân hàng tập trung vào việc phát hành thẻ mà chưa đầu tư phát triển mạng lưới ATM vì chi phí đầu tư và chi phí vận hành cao, Công ty CP Thanh toán quốc gia Việt Nam (NAPAS) vừa có văn bản gây chú ý.

Theo đó, các tổ chức chỉ phát hành thẻ mà không đầu tư máy ATM có thể phải trả phí 8.800 đồng/giao dịch (bao gồm VAT) thay vì mức 2.200 đồng như hiện nay. Biểu phí mới này được áp dụng từ ngày 1/8.

Thông tin này nhanh chóng nhận được sự quan tâm chú ý của người tiêu dùng. Đặc biệt khách hàng lo lắng, nếu ngân hàng, tổ chức tài chính họ mở thẻ tín dụng nằm trong diện phải tăng phí chia sẻ lên 8.800 đồng/giao dịch, sẽ kéo theo việc điều chỉnh phí, khiến dịch vụ rút tiền và việc sử dụng thẻ tín dụng bị trội chi.

Ít nhất có 6 loại phí phổ biến khi thanh toán bằng thẻ tín dụng

Với tính năng thanh toán và đặc biệt là chi tiêu trước trả tiền sau, thẻ tín dụng ngày càng được ưa chuộng. Tuy nhiên, cũng như thẻ ghi nợ nội địa (ATM), loại thẻ này "cõng" ít nhất tới 6 loại phí với mức cao hơn rất nhiều.

Nhiều khách hàng khẳng định, nếu đề xuất này của NAPAS được áp dụng, thì người dùng thẻ tín dụng của các công ty tài chính, ngân hàng sẽ có thể phải chịu thiệt.

Thẻ tín dụng có mức phí rút tiền ATM cao ngất ngưởng.

Khách hàng Nguyễn Thu Thủy (trú tại Đống Đa, Hà Nội) cho hay, hiện tại, phí rút tiền tại cây ATM của thẻ tín dụng rất cao, dao động khoảng 4%/ số tiền rút với mức phí tối thiểu là 50.000 đồng/giao dịch, tùy ngân hàng.

Muốn rút 10 triệu đồng từ thẻ tín dụng qua ATM thì khách hàng sẽ mất 400.000 đồng phí.

Trong khi đó, chủ thẻ chỉ có thể rút 50% tổng hạn mức được cấp của thẻ. Chưa tính đến các chi phí như lãi suất 2-3%/tháng (tính từ thời điểm rút tiền), chi phí dịch vụ cho một chiếc thẻ tín dụng không dưới 500.000 đồng/giao dịch.

Cũng theo người này, nếu dùng thẻ tín dụng rút tiền tại cây ATM của ngân hàng khác, sẽ có thêm chi phí rút từ 80.000 – 100.000 đồng.

"Với mức phí chia sẻ được đề xuất tăng tới 4 lần thì không tránh khỏi phí rút tiền khi áp dụng cho khách hàng dùng thẻ sẽ tăng theo. Nếu vậy, để thắt chặt hầu bao, khả năng khách hàng chỉ chọn rút tiền mặt là giải pháp cuối cùng, còn không chỉ dùng thẻ này với chức năng thanh toán", chị Thu Thủy quan ngại.

Không chỉ vậy, nhiều khách hàng cho hay, họ phải đóng các loại phí như phí thường niên, vượt hạn mức tín dụng, chậm thanh toán, lãi suất thẻ… khi sở hữu một chiếc thẻ tín dụng.

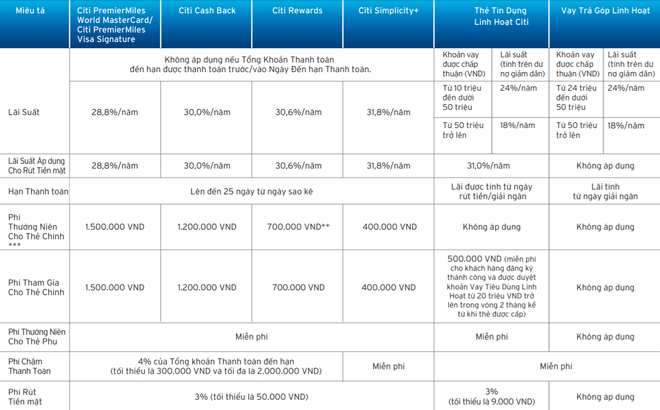

Vì tính năng sử dụng khá đặc biệt nên thẻ tín dụng có phí thường niên cao nhất trong các loại thẻ ngân hàng, dao động từ 200.000- 400.000 đồng/năm (ví dụ như thẻ Citi Simplicity+ của ngân hàng Citibank là 400.000 đồng/năm hay Techcombank Visa hạng chuẩn là 300.000 đồng/năm).

Đây là loại phí bắt buộc nên số ít ngân hàng miễn phí thẻ thường niên năm đầu tiên như HSBC (thẻ Visa Platinum và Premier Mastercard) hoặc nếu có chính sách này, thường sẽ đi kèm với các yêu cầu cụ thể (thẻ tín dụng Mastercard MC2 của VPbank được miễn phí thường niên cho năm tiếp theo khi chi tiêu từ 30 triệu đồng trở lên).

Bên cạnh đó, gánh nặng về các loại phí như chuyển đổi ngoại tệ, chậm thanh toán (3-4%) hoặc "tiêu quá tay", cũng khiến người dùng thẻ tín dụng e ngại.

"Với mức chi tiêu thẻ tín dụng khoảng 10 triệu đồng, tính nhanh, nếu chậm thanh toán, tôi phải trả phí 20.000 đồng. Cộng tất cả các khoản phí, một chiếc thẻ tín dụng có thể trội chi tới cả triệu đồng", chị Thanh Nga (trú tại Định Công, Hà Nội) phân tích.

Bảng phí thẻ tín dụng ngân hàng Citibank với rất nhiều hạng mục phí thẻ như thường niên, rút tiền, chậm thanh toán.

Theo các nhân viên ngân hàng, vì mức phí cho một chiếc thẻ tín dụng gấp 3-4 lần thẻ ghi nợ nội địa, do đó, để những chi phí này được san sẻ, thì khách hàng được khuyến cáo dùng thẻ với các mục đích như thanh toán mua hàng để hưởng chiết khấu, giảm giá…

Mức thu nhập để mở thẻ tín dụng hiện nay rất thấp, có những thẻ ở mức 4,5 triệu đồng/tháng. Do đó, khách hàng có thể cân nhắc tình hình tài chính để mở thẻ. Tuy nhiên, không nên mở quá nhiều thẻ tín dụng.

Khách hàng nên tận dụng ưu đãi mở thẻ tín dụng như từ 45 đến 55 ngày không lãi suất. Nếu dùng đúng cách, khách hàng sẽ có thể chỉ phải chịu phí thường niên và phát hành thẻ tín dụng mà tiết kiệm nhiều chi phí khác, chị Đỗ Trang (nhân viên giao dịch viên ngân hàng Lienvietpostbank) tư vấn.

Không chỉ tăng phí rút tiền

Ngoài phí chia sẻ với các giao dịch rút tiền cây ATM, NAPAS đề xuất các tổ chức chỉ phát hành thẻ mà không đầu tư cây rút tiền cũng phải trả 250 đồng mỗi lần vấn tin (in sao kê) cho tổ chức phát hành và 250 đồng phí dịch vụ cho NAPAS.

Đối với các giao dịch chuyển khoản nội bộ, đổi PIN, các tổ chức mất 1.000 đồng phí chia sẻ cho các tổ chức thanh toán. Trong khi đó, NAPAS nhận 500 đồng phí dịch vụ từ tổ chức phát hành va 250 đồng từ tổ chức thanh toán.

Hiện tại, hệ thống ngân hàng NAPAS khá đông, có khoảng 40 ngân hàng lớn nhỏ trên toàn quốc Việt Nam tham gia vào hệ thống này.