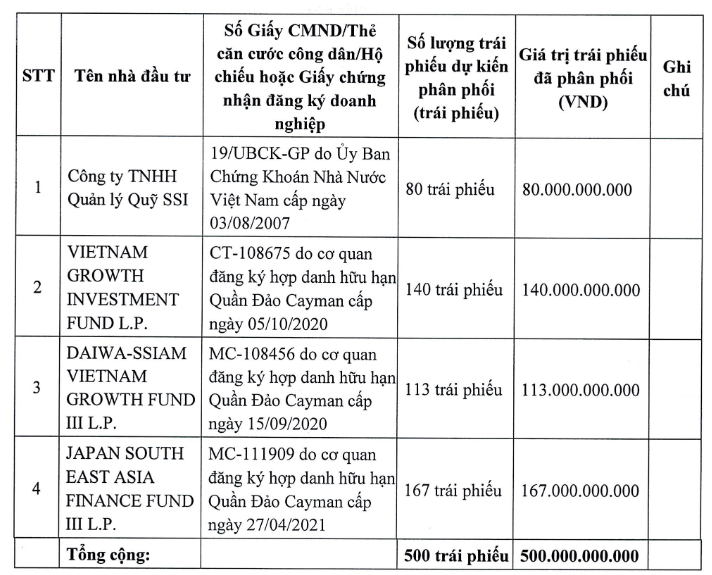

CTCP Vận tải và xếp dỡ Hải An (HAH) mới đây vừa công bố đã hoàn tất chào bán 500 tỷ trái phiếu riêng lẻ vào ngày 2/2/2024.

Trái phiếu có lãi suất cố định 6%/năm, trả 6 tháng 1 lần. Trái phiếu bị hạn chế chuyển nhượng 1 năm đối với nhà đầu tư trái phiếu chuyên nghiệp kể từ ngày hoàn thành đợt chào bán.

Trái phiếu có thể chuyển đổi thành cổ phiếu với giá chuyển đổi được xác định ở thời điểm hiện tại là 27.300 đồng/cp, trên cơ sở giá chuyển đổi không thấp hơn 1,1 lần giá trị sổ sách 1 cổ phần (loại trừ lợi ích của cổ đông thiểu số) căn cứ trên BCTC hợp nhất quý 3/2023 của công ty. Giá chuyển đổi có thể được điều chỉnh theo quy định tại các điều kiện và điều khoản của trái phiếu và/hoặc các thỏa thuận với Nhà đầu tư.

Với giá chuyển đổi như hiện tại, 1 trái phiếu có thể chuyển đổi thành 36.630 cổ phiếu. Việc chuyển đổi trái phiếu thành cổ phiếu phải đảm bảo tuân thủ tỷ lệ sở hữu nước ngoài của tổ chức phát hành vào thời điểm chuyển đổi.

Có 4 nhà đầu tư mua trái phiếu của HAH trong đó Japan South East Asia Finance Fund III L.P. mua vào 167 tỷ, Daiwa-Ssiam Vietnam Growth Fund III L.P. mua 113 tỷ, Vietnam Growth Investment Fund L.P. mua 140 tỷ và Công ty TNHH Quản lý Quỹ SSI (SSIAM) mua 80 tỷ.

Trên thị trường chứng khoán cổ phiếu HAH đã tăng liên tiếp trong vòng 3 phiên gần đây. Kết thúc phiên giao dịch ngày 5/2, cổ phiếu HAH có giá 39.700 đồng/cp, cao hơn giá chuyển đổi trái phiếu hiện tại hơn 45%.

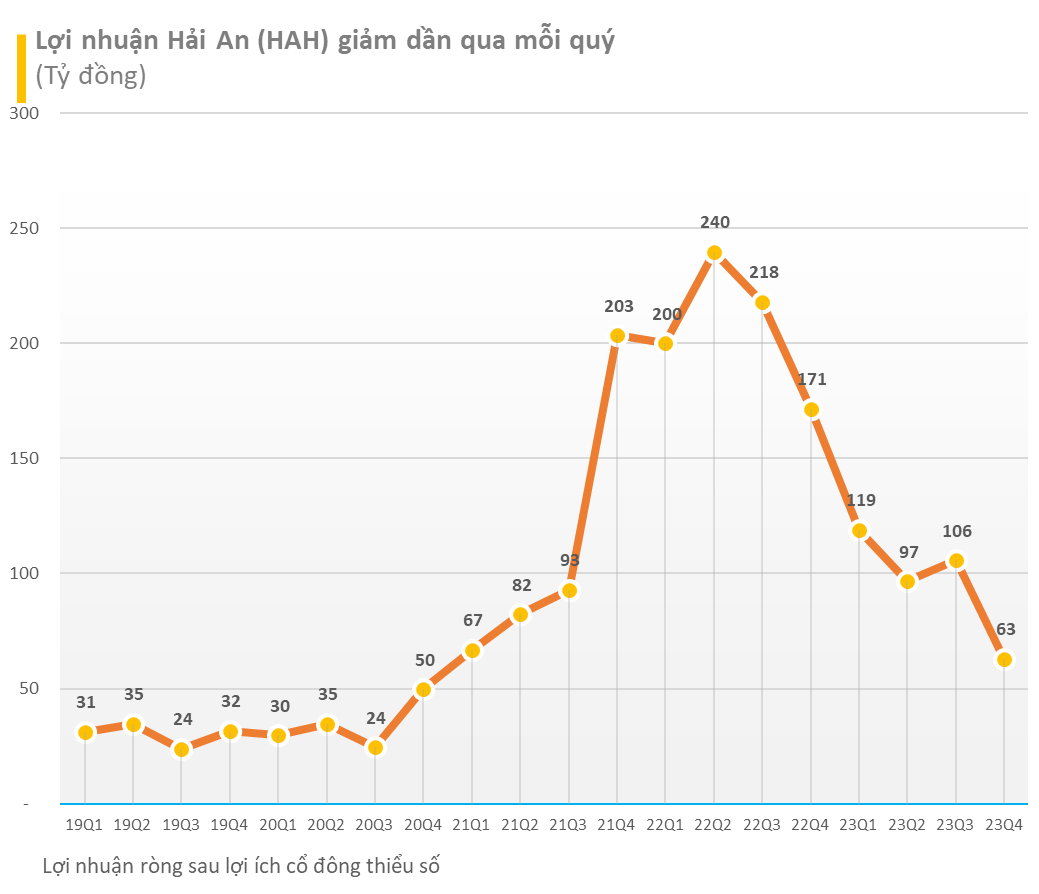

Về kết quả kinh doanh, năm 2023, doanh thu của HAH đạt 2.613 tỷ đồng, giảm 18% và lợi nhuận sau thuế đạt 371 tỷ đồng, giảm 64%.