"Bỏ ra trăm triệu đồng, sau 1-2 năm thu về tiền tỷ", câu chuyện tưởng như khó tin nhưng hoàn toàn có thực và thậm chí là không quá hiếm hoi trên thị trường chứng khoán Việt Nam 2 năm qua. Một trong số đó là cổ phiếu CTR của Tổng CTCP Công trình Viettel.

Đầu tháng 2/2019, giá cổ phiếu CTR chỉ khoảng 12.000 đồng/cp thì tính tới ngày 20/10/2021 đã đạt mức 91.000 đồng/cp, gấp 7,5 lần.

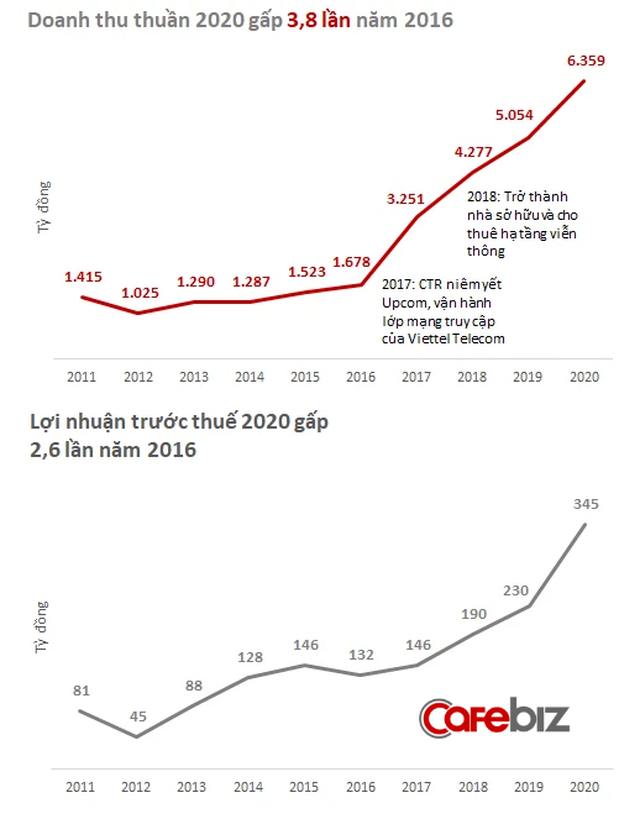

Nhưng việc CTR tăng giá mạnh mẽ hoàn toàn có cơ sở, phản ánh hiệu quả hoạt động kinh doanh của CTR trong thời gian vừa qua. Doanh thu thuần CTR năm 2020 đạt 6.359 tỷ đồng, gấp 4,5 lần so với năm 2011. Lợi nhuận trước thuế của doanh nghiệp này cũng đạt 345 tỷ đồng, tăng 4,3 lần so với 2011.

Nhờ đâu Tổng CTCP Công trình Viettel đạt được những kết quả ấn tượng như vậy?

Diễn biến giá của cổ phiếu CTR.

CTR đưa Viettel lên vị trí số 1 ngành viễn thông

Lật ngược lại lịch sử, CTR được thành lập năm 1995 với tư cách là đơn vị thi công trực thuộc Tập đoàn Điện tử Viễn thông Quân đội (SIGELCO) - tiền thân của Tập đoàn Viễn thông Quân đội Viettel.

Năm 2005, công ty được đổi tên thành Công ty TNHH Công trình Viettel, do Viettel làm chủ sở hữu 100%. Kể từ khi thành lập, CTR đã xây dựng hạ tầng viễn thông cho Viettel ở cả thị trường trong và ngoài nước như Campuchia, Lào, Myanmar, Peru và Mozambique.

Năm 2010, CTR tiến hành cổ phần hóa, giảm tỷ lệ cổ phần của Viettel từ 100% xuống còn 73,2%; CTR sau đó niêm yết trên UpCom vào cuối năm 2017. Trong tháng 12/2020, Viettel tiếp tục giảm tỷ lệ sở hữu xuống 65,7%. Viettel sẽ xem xét tiếp tục bán CTR nhưng chưa có kế hoạch thực hiện cụ thể do đang chờ chỉ thị mới từ Chính phủ.

Báo cáo phân tích của công ty chứng khoán Bản Việt hồi đầu năm 2021 đánh giá, CTR đóng vai trò quan trọng trong việc Viettel vươn lên dẫn đầu ngành viễn thông Việt Nam.

Viettel khởi đầu với tư cách là nhà thầu cho Quân đội và Tập đoàn viễn thông quốc gia – VNPT vào những năm 1990. Trong giai đoạn này, CTR chiếm 2/3 doanh thu của Viettel. Năm 2000, Viettel gia nhập thị trường viễn thông cố định và sau đó là thị trường viễn thông di động vào năm 2004.

Năm 2009, chỉ vài năm sau khi gia nhập thị trường, Viettel đã đạt thị phần 43% trên thị trường viễn thông di động nhờ vùng phủ sóng địa lý rộng lớn, chất lượng mạng tốt và giá cả phải chăng.

CTR đóng một vai trò quan trọng trong thành công này ví dụ như việc tổng công ty đã xây dựng 12,000 trạm cho Viettel chỉ trong năm 2009, tương đương với 25% tổng số trạm của Việt Nam tính đến năm 2009. Ngoài trạm trạm viễn thông, CTR còn xây dựng hạ tầng cáp truyền dẫn của Viettel.

Viettel và các công ty con đóng góp tới 85% doanh thu

Hiện CTR vận hành 5 mảng kinh doanh có sự tăng trưởng chủ yếu gắn liền với lĩnh vực viễn thông gồm: Tư vấn thiết kế- xây dựng, Đầu tư hạ tầng cho thuê, Giải pháp tích hợp, Vận hành khai thác, Công nghệ thông tin. Theo ước tính VCSC, Viettel và các công ty con chiếm 85% doanh thu CTR năm 2019.

Theo CTR, doanh thu xây dựng của CTR thường đi theo đầu tư cơ sở hạ tầng mạng lưới của Viettel trong khi doanh thu hoạt động được thúc đẩy bởi quy mô mạng Viettel.

Ngoài Viettel, tổng công này còn cung cấp dịch vụ xây dựng nhà ở (chưa đến 10% doanh thu năm 2019) cho các hộ gia đình cũng như các công ty bất động sản như Vingroup và FLC.

Trong khi đó, CMC Telecom, Bộ Công an và Myanmar Tower Development là một số khách hàng ngoài Viettel của CTR trong mảng vận hành.

Cuối cùng, mảng tích hợp hệ thống phục vụ các hộ gia đình, chính quyền thành phố và các tập đoàn có sự đóng góp cao nhất từ các khách hàng ngoài Viettel.

Một số dự án đáng chú ý của CTR trong phân khúc tích hợp hệ thống là hệ thống camera giám sát cho Ngân hàng OCB, cơ điện cho các showroom của VinFast, nhà thông minh và hệ thống an ninh cho dự án Vinhome Imperia Hải Phòng và dự án năng lượng mặt trời Thuận Minh 2 (50 MWp).

Doanh thu ổn định từ mô hình towerco

Towerco là gì? VCSC giải thích như sau: các công ty tower, hoặc các towerco, sở hữu hạ tầng viễn thông thụ động như các trạm trạm viễn thông và cho thuê chúng lại cho các nhà khai thác mạng di động ('MNOs / telcos').

Trong một thị trường viễn thông đang giai đoạn phát triển (như Việt Nam cho đến nay), nơi hạ tầng được coi là lợi thế cạnh tranh quan trọng cho một MNO, các MNOs sẽ có xu hướng tự sở hữu và vận hành tất cả các tài sản hạ tầng của họ.

Tuy nhiên, khi thị trường trở nên trưởng thành hơn, mô hình sở hữu này sẽ tạo ra sự trùng lặp hạ tầng và kém hiệu quả cho các MNOs ngoài việc làm giảm tập trung vào việc nâng cao chất lượng dịch vụ khách hàng bởi việc sở hữu gánh nặng tài sản cố định.

Bằng cách thuê ngoài hạ tầng thụ động từ các towerco, các MNOs có thể tập trung nhiều hơn vào chất lượng dịch vụ khách hàng của họ bên cạnh việc tiết kiệm chi phí từ việc chia sẻ tài sản vì các towerco có thể tận dụng quy mô để giảm chi phí sử dụng tài sản cho các MNOs.

Mô hình kinh doanh towerco tập trung vào việc xây dựng hoặc mua lại trạm viễn thông và sau đó cho các MNOs thuê theo hợp đồng dài hạn và thường không hủy ngang khoảng 5-10 năm. Towerco cũng chịu trách nhiệm vận hành và bảo trì các vị trí trạm và hạ tầng liên quan. Nguy cơ mất doanh thu là nhỏ nếu các towerco có các MNO lớn và tài chính tốt là khách thuê của họ.

Ngoài trạm, các towerco còn đầu tư và cho thuê các tài sản viễn thông và hạ tầng liên quan khác như hệ thống ăng ten phân tán, cáp quang và hệ thống năng lượng mặt trời (ví dụ, hệ thống năng lượng mặt trời cung cấp năng lượng cho các trạm viễn thông). Do đó dòng doanh thu của CTR ổn định và có thể dự đoán được.

Tăng trưởng tiêu dùng dữ liệu (data) di động thúc đẩy nhu cầu trạm mới

Người tiêu dùng Việt Nam đang tăng gia tiêu thụ dữ liệu di động. Theo Cục Viễn thông Việt Nam (VNTA), doanh thu dữ liệu di động của Việt Nam đã tăng từ khoảng 500 triệu USD năm 2015 lên cỡ 1 tỷ USD năm 2019, ngụ ý CAGR hơn 20% trong giai đoạn 2015-2019.

Tổng lượng tiêu thụ dữ liệu di động tăng với tốc độ nhanh hơn nhiều khi giá dữ liệu di động giảm hơn 4 lần trong vài năm qua theo phát biểu của VNPT năm 2019, VCSC cho biết. Mạng xã hội, game online, streaming video trực tuyến và cải tiến chất lượng video là những động lực chính của sự tăng trưởng này, theo quan điểm của công ty chứng khoán này.

Tiêu dùng dữ liệu di động bình quân đầu người vẫn thấp hơn các quốc gia khác, cho thấy dư địa tăng trưởng hơn nữa. Theo Liên minh Viễn thông Quốc tế (ITU), số thuê bao băng rộng di động có hoạt động chỉ chiếm 51% tổng số thuê bao di động tại Việt Nam năm 2019 so với Ấn Độ là 57%, Trung Quốc của 83%, Hàn Quốc là 85% và Singapore là 100%.

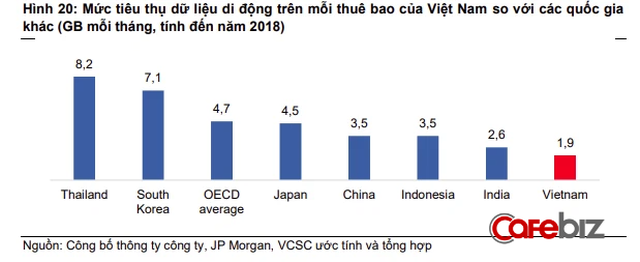

Trong khi đó, mức tiêu thụ dữ liệu di động hàng tháng của Việt Nam trung bình mỗi thuê chỉ 1,9 GB trong năm 2018, thấp hơn nhiều so với 3,5 GB của Indonesia, 3 của Trung Quốc 3.5 GB và 7,1 GB của Hàn Quốc trong năm 2018.

Đáng chú ý, 51% của thuê bao di động Việt Nam phát sinh tiêu thụ dữ liệu trong năm 2019 và 32% thuê bao vẫn sử dụng điện thoại thông thường (feature phone) tính đến cuối quý 2 năm 2020, theo MIC. Hơn nữa, theo MIC, doanh thu dữ liệu chỉ chiếm 23% doanh thu di động trong năm 2019, thấp hơn trung bình toàn cầu là 43%.

Lợi thế cạnh tranh về chuyên môn

Chuyên môn hàng đầu đem lại lợi thế về chi phí, đảm bảo vị trí trạm hiệu quả, và tận dụng lợi thế kinh doanh của Viettel. Như đã đề cập, CTR đã xây dựng hạ tầng viễn thông cho Viettel từ cuối những năm 1990 và được thừa hưởng mảng vận hành viễn thông của Viettel vào năm 2017.

Việc xây dựng 120.000 trạm viễn thông ở mười quốc gia khác nhau và vận hành hơn 35.000 trạm viễn thông là quy mô mà chỉ có một vài công ty towerco toàn cầu đạt được.

Chi phí đầu tư và vận hành thấp nhờ bí quyết kinh doanh, số hóa và khả năng nghiên cứu và phát triển (R&D) nội bộ. Theo Frost & Sullivan, hiệu quả chi phí xây dựng trạm tương quan chặt chẽ với quy mô, và các towerco lớn có thể có các giải pháp hiệu quả hơn thông qua R&D và thực hành tốt nhất (best practices).

Theo CTR, chi phí đầu tư trạm thấp hơn ít nhất 10% so với các MNOs khác và thấp hơn nhiều so với các trạm viễn thông được tài trợ bởi các nhà đầu tư tài chính. CTR cho rằng lợi thế chi phí này là do (1) kinh nghiệm sâu rộng trong xây dựng hạ tầng viễn thông, (2) văn hóa kiểm soát chi phí chặt chẽ giống như quân đội của Viettel, và (3) khả năng R&D nội bộ của Viettel cho phép các sáng kiến kỹ thuật tiết kiệm chi phí như thiết bị tự thiết kế và tự lắp ráp (ví dụ: hệ thống pin, cấu trúc trạm và thanh chiếu sáng). CTR cũng chuẩn hóa và số hóa 90% hoạt động của mình, giúp tăng năng suất của nhân viên.

Theo quan điểm của VCSC, cơ sở chi phí vượt trội của CTR sẽ cho phép công ty cung cấp mức giá cho thuê cạnh tranh so với các towerco khác cũng như hấp dẫn đối với các MNOs.

Ngoài ra tổng công ty này còn thành thạo trong việc xin giấy phép và đảm bảo vị trí trạm. Có được giấy phép cho trạm mới từ chính quyền địa phương và đảm bảo vị trí trạm thuận lợi là một trong những nhiệm vụ khó khăn nhất trong quá trình xây dựng trạm viễn thông mới.

Tận dụng lợi thế của Viettel

Ngoài việc là khách hàng chủ chốt trong các mảng xây dựng và vận hành của CTR, Viettel sẽ là khách thuê chính (anchor tenant) của các trạm viễn thông CTR. Mảng vận hành của tổng công ty này tăng trưởng ổn định được thúc đẩy bởi việc mở rộng hạ tầng của Viettel. VCSC dự báo CAGR 8% cho doanh thu vận hành giai đoạn 2020-2025.

CTR vận hành cả trạm viễn thông di động và cáp cố định cho Viettel. Do đó, doanh thu vận hành của CTR được kỳ vọng sẽ tăng trưởng cùng với việc mở rộng hạ tầng của Viettel, được thúc đẩy bởi tiêu thụ dữ liệu của người tiêu dùng và số thuê bao băng rộng cố định của Viettel.

Ngoài Việt Nam, CTR bắt đầu quản lý lớp mạng truy nhập viễn thông của Viettel tại Myanmar và Campuchia trong năm 2019 và có thêm nhiều công việc hơn trong năm 2020. CTR đặt mục tiêu tận dụng thành tích của mình tại hai thị trường này để cung cấp dịch vụ vận hành cho các MNO và các towerco khác trong khu vực ASEAN.

Ví dụ, CTR hiện đang quản lý vận hành cho towerco độc lập NTD tại Myanmar. Theo GSMA, thuê ngoài vận hành mạng phổ biến trên toàn cầu với 50% MNOs ở châu Âu đã thuê ngoài hoạt động mạng cho các nhà thầu bên ngoài tính tới năm 2019.

Mối quan hệ của CTR với Viettel đem lại vị thế thuận lợi so với các đối thủ tư nhân trong các thị trường được quản lý bởi Nhà nước như năng lượng và thành phố thông minh. Chính phủ vẫn điều tiết chặt chẽ thị trường năng lượng ở Việt Nam và cũng nắm vai trò điều phối chính trong các dự án đầu tư thành phố thông minh.