Năm qua, phép so sánh với máy bay trở nên phổ biến trong các bài luận về thị trường. Các chuyên gia thường tập trung vào khả năng cơ trưởng Jerome Powell – cơ trưởng của Cục Dự trữ Liên bang Mỹ (FED) – lái chiếc máy bay kinh tế hạ cánh êm đẹp. Liệu ông có thể hạ nhiệt lạm phát mà không gây ra một “vụ tai nạn”?

Dường như hành khách trên máy bay đang trở nên lo lắng. Chiến lược gia thị trường toàn cầu Matt King tại Citi cho biết: “Hãy sẵn sàng cho đợt giảm áp suất đột ngột”.

Trong lưu ý gửi cho khách hàng, ông King không phủ nhận hiệu suất tốt trên các thị trường trọng yếu từ đầu năm đến nay. Chỉ số S&P 500 và chỉ số MSCI World tăng khoảng 8%. Nguyên nhân được cho là nhờ những “cải thiện thực sự” về triển vọng kinh tế.

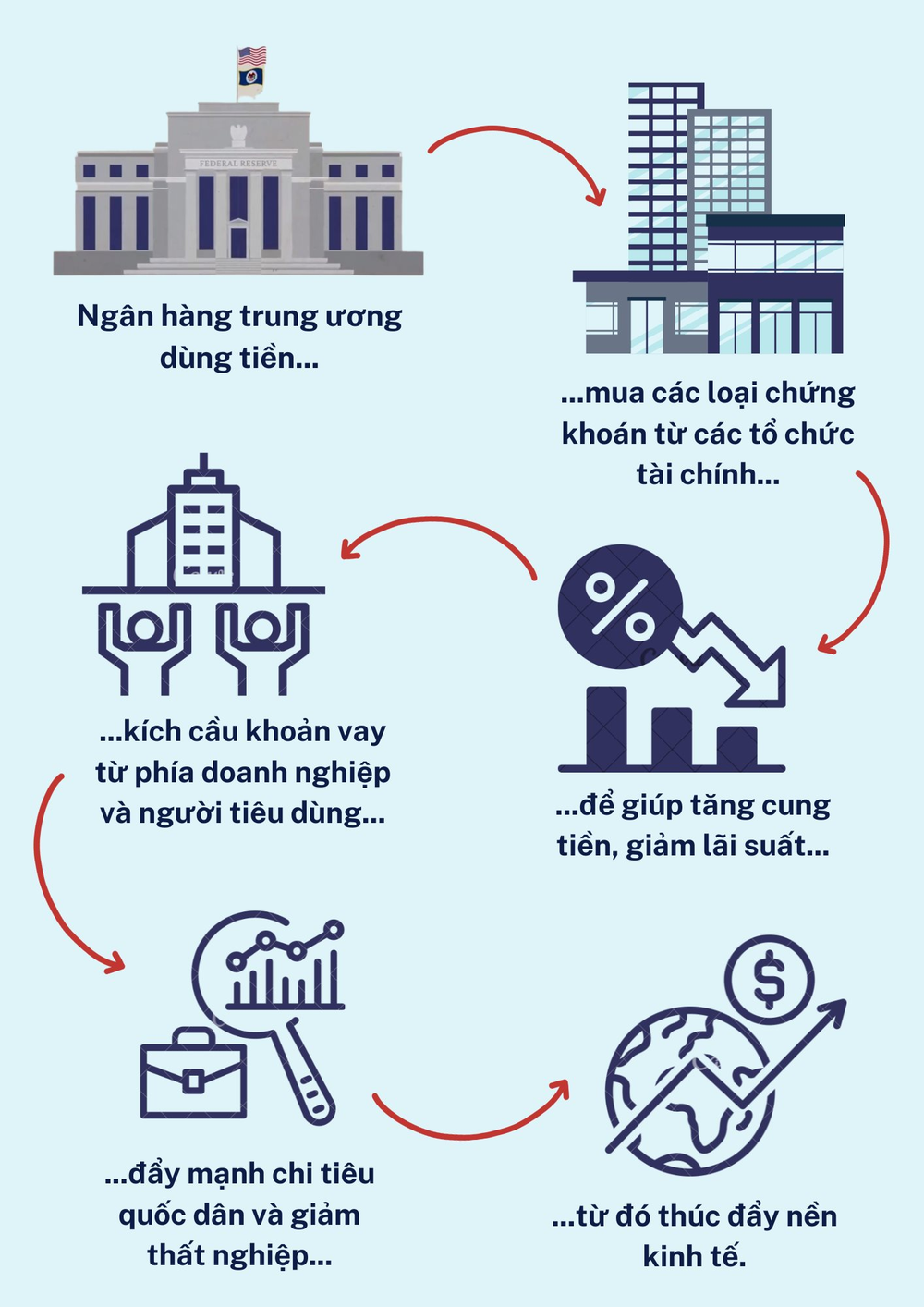

Song, vị chiến lược gia nói rằng đừng tin vào điều đó mà hãy nhìn vào giá tài sản, thứ đang biến động như thể ngân hàng trung ương thực hiện nới lỏng định lượng (QE). QE là việc ngân hàng trung ương mua các loại chứng khoán để bơm tiền mặt vào nền kinh tế, từ đó làm hạ lãi suất.

Nới lỏng định lượng (QE)

Matt King viết: “Các động thái của thị trường trong năm nay mang lại cảm giác giống như QE. Chứng khoán bình lặng đến kỳ lạ… lợi suất thực trở lại mức thấp nhất trong thời gian gần đây”.

Ông chỉ ra rằng ngay cả Bitcoin cũng đang tăng giá. Nếu ai cho rằng đó là do token này đã chứng minh được công dụng ý nghĩa nào đó thì họ đã nhầm. Thay vào đó, một chức năng hữu ích của loại tiền số này là để báo với thế giới rằng có một vấn đề lạ đang xảy ra trong hệ thống tài chính.

Trong trường hợp này, ông King cho biết đó là sự gia tăng dự trữ. Các ngân hàng trung ương đã bổ sung thêm 1.000 tỷ USD thanh khoản toàn cầu, hay còn gọi là QE thực. Điều đó đã thúc đẩy thị trường chứng khoán tăng thêm 10%.

Ngân hàng Nhật Bản (BOJ) chính là cơ quan đầu tiên bơm lượng tiền mặt lớn vào nền kinh tế. Cho đến cuối năm 2022, BOJ đã bổ sung hơn 200 tỷ USD dự trữ để bảo vệ chính sách cố hữu là giữ lãi suất trái phiếu ở mức thấp. Lúc đó, hầu hết các nhà quản lý quỹ đều chê cười ý kiến cho rằng điều này đang hỗ trợ giá tài sản toàn cầu. Bây giờ, điều đó được chấp nhận rộng rãi như một thực tế.

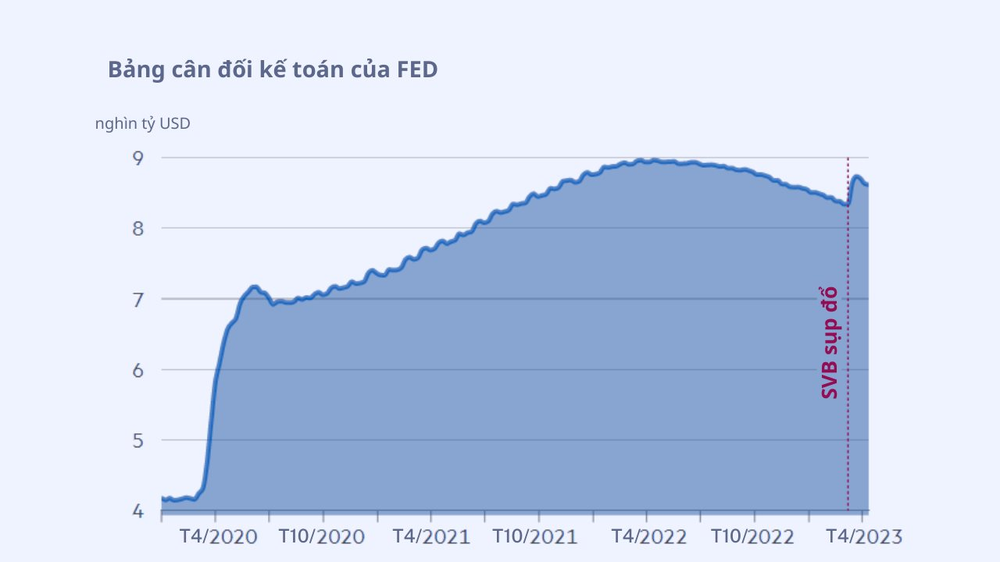

Fed chính là “ông bụt” tiếp theo. Cơ quan này đã can thiệp để giảm bớt áp lực sau cú sụp đổ của Ngân hàng Thung lũng Silicon (SVB) hồi tháng 3. Điều đó tương đương với việc đảo ngược 2/3 khoản cắt giảm bảng cân đối kế toán của ngân hàng trung ương trước đó.

Chiến lược gia King cho biết các yếu tốc thúc đẩy rất đa dạng và phức tạp, nhưng hầu hết chúng sẽ tạm ngưng hoặc bị đảo ngược hoàn toàn. Ông dự đoán điều đó có thể khiến thanh khoản toàn cầu giảm từ 600 tỷ USD đến 800 tỷ USD trong những tuần tới. Ông nhắn nhủ: “Hãy tiếp tục theo dõi dữ liệu và thắt dây an toàn”.

Dường như các nhà đầu tư cũng đang siết chặt dây an toàn để đề phòng. Cuộc khảo sát hàng tháng mới nhất đối với các nhà quản lý quỹ đã cho thấy tâm lý bi quan. Hiện có 63% nhà đầu tư dự đoán nền kinh tế sẽ suy yếu.

Điều đáng ngại nhất có lẽ là sự phân bổ cho trái phiếu đã tăng vọt lên mức cao nhất kể từ tháng 3/2009. Một phần là do các nhà đầu tư mua vào nhân lúc giá trái phiếu chính phủ giảm mạnh trong suốt năm 2022. Ngân hàng Bank of America (BofA) chỉ ra sự chênh lệch giữa cổ phiếu và trái phiếu của các nhà quản lý quỹ đã đạt đến mức lớn nhất kể từ cuộc khủng hoảng tài chính.

Mức độ này báo động điều gì?

Thị trường có khả năng phục hồi đáng kinh ngạc so với những gì mà mọi người lo lắng. Một cuộc suy thoái ư? Không có dấu hiệu cụ thể của điều đó. Vậy một cuộc khủng hoảng ngân hàng thì sao? Lại càng không. Đó là quan điểm của giám đốc đầu tư Fahad Kamal tại ngân hàng tư nhân SG Kleinwort Hambros. Ông nói rằng sự sụp đổ của SVB có thể châm lửa cho một trận hoả hoạn. Nhưng dường như không phải vậy.

Đối với Kamal, việc các ngân hàng trung ương rút cạn thanh khoản có thể là giọt nước tràn ly. Nhưng không có lý do nào thực sự gây ảnh hưởng đến mức phải chạy đi tìm nơi trú ẩn. Nhưng dù sao ông cũng đã nâng chấp nhận rủi ro lên mức trung lập trong vài tháng qua. Một phần là do thị trường đã thể hiện khả năng phục hồi cho đến năm 2023.

Giám đốc đầu tư Stéphane Monier của ngân hàng tư nhân Lombard Odier, là một trong số những người cảm thấy lo lắng. Ông đang cố giữ thái độ trung lập và tương đối lạc quan. Nhưng để làm được điều này, ông cần có một “cái nạng”, chẳng hạn như những công cụ phái sinh để bảo vệ danh mục đầu tư của mình. Nếu chỉ số S&P 500 giảm 15% hoặc hơn, thì 10% đầu tư vào cổ phiếu Mỹ của ông sẽ được bảo vệ.

Những người cả nghĩ rõ ràng không bao giờ hết được những mối lo. Cảnh báo của Citi đúng là nên được xem xét nghiêm túc. Nhưng có cảm giác như họ đang lo lắng mà chẳng mấy ai quan tâm.

Tham khảo FT