"Cổ phiếu tăng một phiên bằng gửi tiết kiệm cả năm", quan điểm này không sai nếu cổ phiếu tăng kịch trần. Về mặt lý thuyết, với biên độ một phiên trên HoSE là 7%, HNX là 10% và UPCoM là 15%, cổ phiếu tăng "hết nấc" có thể mang về cho nhà đầu tư số tiền hơn một năm gửi tiết kiệm bởi mặt bằng lãi suất tiền gửi 12 tháng tại các ngân hàng hiện chỉ dao động trong khoảng 5%.

Thế nhưng, thực tế không phải lúc nào cũng diễn ra như kỳ vọng. Xác suất để một cổ phiếu tăng kịch trần trong bối cảnh không có thông tin đột biến là rất thấp. Hơn 1.600 mã trên 3 sàn chứng khoán nhưng mỗi phiên thường chỉ có vài chục mã tăng hết biên độ, trong đó đa phần là những cái tên khá xa lạ với nhà đầu tư. Nhiều Bluechips thậm chí vài năm mới xuất hiện một phiên tăng trần.

Cũng cần nhấn mạnh rằng, nhà đầu tư chứng khoán không phải lúc nào cũng ra quyết định chính xác. Việc vừa mua cổ phiếu đã lỗ ngay trong phiên là chuyện không hiếm gặp. Thậm chí, ngay cả mua được giá tốt sau đó cổ phiếu tăng kịch trần, vẫn có không ít trường hợp nhà đầu tư bị lỗ khi "hàng" về tài khoản.

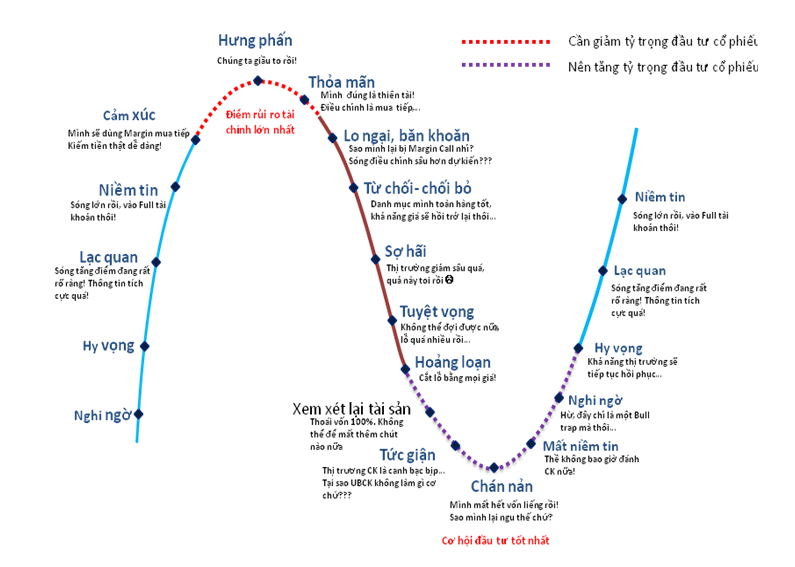

Hơn nữa, đầu tư chứng khoán không phải chuyện "ngày 1, ngày 2". Thời gian càng dài, việc duy trì hiệu suất đầu tư lại càng khó. Với việc cá nhân chiếm 80-90% giao dịch trên thị trường, biến động của cổ phiếu phụ thuộc rất nhiều vào yếu tố tâm lý nhà đầu tư, điều dễ bị ảnh hưởng bởi các vấn đề ngoài cơ bản.

Thực tế cho thấy, việc luôn luôn chiến thắng trên thị trường chứng khoán gần như là bất khả thi, đặc biệt với một môi trường khó lường như chứng khoán Việt Nam. "90% giao dịch trên thị trường là lỗ", bà Phạm Minh Hương, Chủ tịch HĐQT VNDirect từng chia sẻ tại ĐHĐCĐ thường niên 2023.

Đồng quan điểm, ông Trịnh Thanh Cần, CEO Kafi thậm chí còn cho rằng, xác suất cho phong cách đầu cơ lướt sóng giữ được tiền trong thời gian dài gần như không tới 1%. "Đa số việc kiếm được tiền từ việc lướt sóng lần này thì lần sau cũng sẽ trả lại. Cho nên, theo thống kê chung của thị trường, nhà đầu tư cá nhân hay bị thua lỗ là vì vậy", chuyên gia nhấn mạnh.

Không chỉ nhà đầu tư cá nhân, ngay cả các tổ chức lớn, quỹ ngoại với đội ngũ phân tích chuyên nghiệp, giàu kinh nghiệm cũng không thể luôn luôn chiến thắng. Điển hình như Pyn Elite Fund, quỹ ngoại quy mô đến gần 800 triệu EUR, chỉ đạt hiệu suất đầu tư vỏn vẹn 1,69% năm 2023, thua xa mức tăng của VN-Index và lãi tiền gửi tiết kiệm.

Cũng phải lưu ý rằng hiệu suất đầu tư phụ thuộc rất nhiều vào thời điểm. Như Pyn Elite Fund, quỹ vẫn ôm lượng lớn cổ phiếu ngân hàng nhưng hiệu suất đầu tư từ đầu năm 2024 lại khả quan hơn rất nhiều với mức tăng khoảng 14%. Con số này tương đương với mức tăng của VN-Index và cao hơn rất nhiều so với lãi suất tiền gửi.

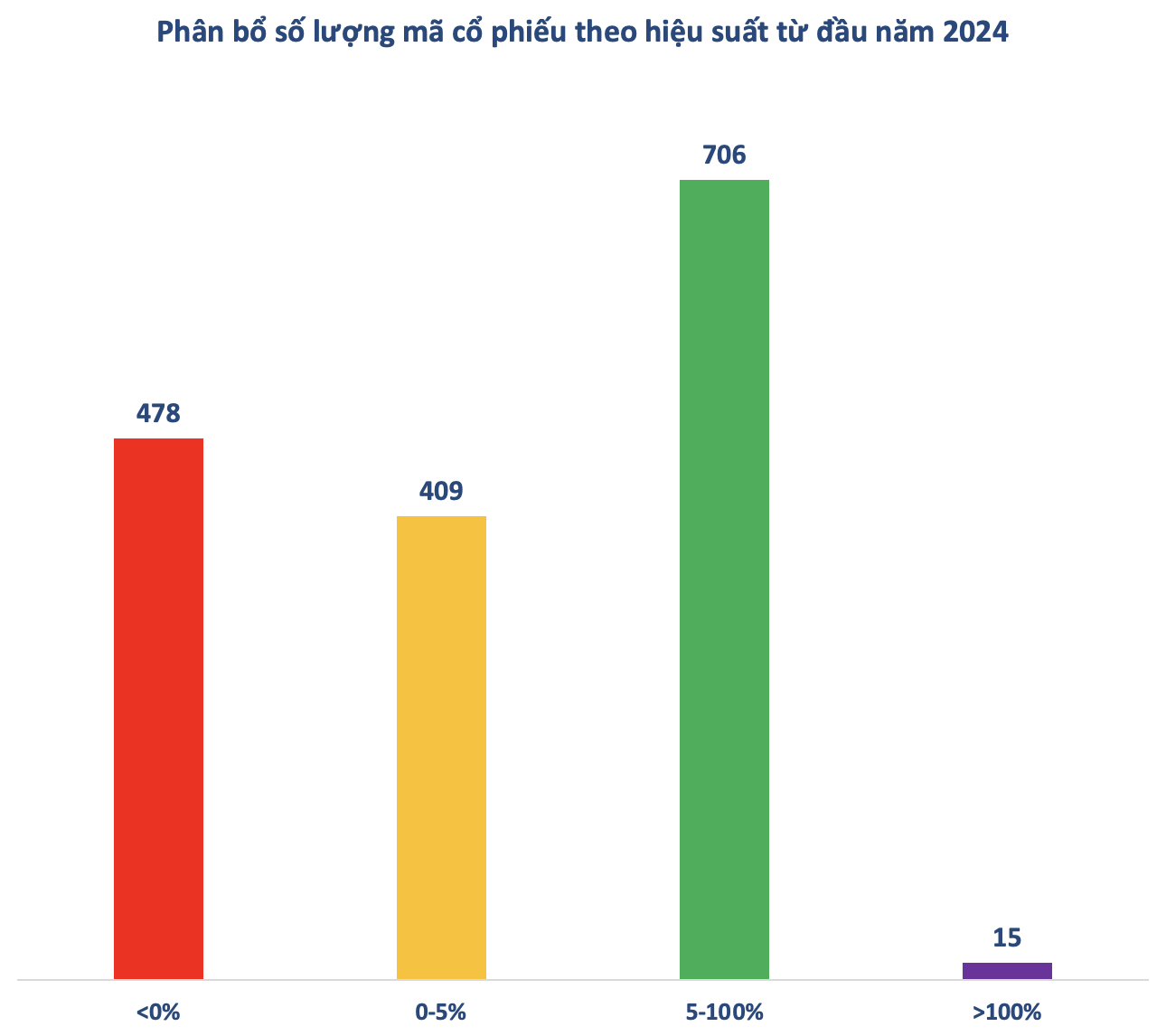

Thị trường chung khởi sắc, số lượng cổ phiếu tăng giá cũng áp đảo là điều dễ hiểu. Tuy nhiên, vẫn có đến 478 mã giảm điểm từ đầu năm 2024 đến nay. Tổng số lượng mã ghi nhận hiệu suất dưới 5% lên đến 887, chiếm 55% tổng số mã cổ phiếu trên thị trường. Điều này cho thấy xác suất nhà đầu tư "ôm" cổ phiếu từ đầu năm chưa thể lãi hơn gửi tiết kiệm là khá cao.

Mặt khác, thị trường cũng có đến 721 mã ghi nhận mức tăng trên 5% từ đầu năm 2024, trong đó có hàng trăm mã đạt mức tăng 2 chữ số, một số cổ phiếu thậm chí bằng lần. Những nhà đầu tư lựa chọn cổ phiếu, thời điểm ra vào hợp lý hoàn toàn có thể đạt hiệu suất đầu tư ấn tượng hơn nhiều so với gửi tiết kiệm.

Nhìn chung, mọi sự so sánh đều khập khiễng nhưng không thể phủ nhận chứng khoán vẫn là kênh đầu tư hấp dẫn. Với trường phái lướt sóng ngắn hạn, việc "timing" là rất quan trọng và điều này thực sự không đơn giản. Hơn nữa, khả năng sinh lời cao chắc chắn sẽ kèm theo rủi ro cũng cao, đặc biệt với những nhà đầu tư ưa mạo hiểm.

Còn với nhà đầu tư giá trị, công việc có vẻ "nhàn" hơn khi chỉ cần tìm được cổ phiếu phù hợp để nắm giữ dài hạn. Đương nhiên, điều này cũng không dễ dàng nhưng may mắn là thị trường chứng khoán Việt Nam cũng không thiếu những cổ phiếu phù hợp với chiến lược này, có thể kể đến như FPT, CAP, DP3, REE, SLS,… Và thực tế đã có nhiều nhà đầu tư thành công theo trường phái này.