Lý do khiến tiền gửi tăng đột biến

Theo dữ liệu của Tổ chức bảo đảm tiền gửi liên bang Mỹ (FDIC), kể từ khi đại dịch COVID-19 bùng phát tại Mỹ hồi tháng 1, các ngân hàng nước này đã tiếp nhận lượng tiền gửi cao kỉ lục lên tới 2 nghìn tỷ USD.

Chỉ riêng trong tháng 4 năm nay, giá trị tiền gửi đã tăng tới 865 tỷ USD, nhiều hơn kỉ lục tiền gửi của cả năm 2019.

Chính phủ Mỹ đã công bố các gói kích thích kinh tế trị giá hàng trăm tỉ USD dành cho các doanh nghiệp nhỏ và người dân thông qua hình thức phát tiền mặt hỗ trợ và trợ cấp thất nghiệp. Cục Dự trữ Liên bang (Fed) khởi động một loạt các biện pháp hỗ trợ thị trường tài chính, bao gồm chương trình mua trái phiếu không giới hạn.

Tâm lý lo lắng cho tương lai nhiều bất ổn do dịch bệnh đã thôi thúc từ cá nhân đến lãnh đạo các tập đoàn lớn tích trữ tiền mặt để đề phòng rủi ro.

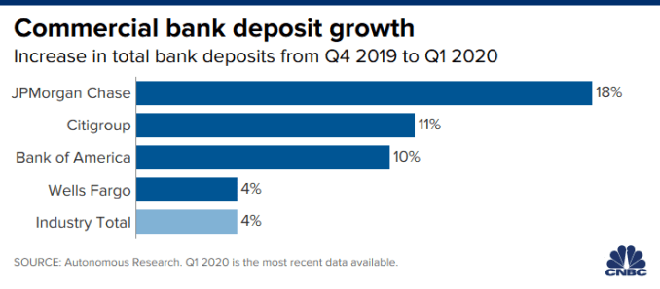

Theo FDIC, hơn 2/3 số tiền gửi này nằm trong tay 25 tổ chức tài chính lớn nhất của Mỹ, gồm các ngân hàng danh tiếng và có tài sản lớn nhất như JPMorgan Chase, Bank of America hay Citigroup. Các ngân hàng này đã đạt mức tăng trưởng cao hơn nhiều so với những ngân hàng còn lại trong quý I.

Brian Foran, nhà phân tích tại Autonomous Research cho biết, “Phân tích các con số này từ bất kì khía cạnh nào, chúng ta đều nhận thấy sự tăng trưởng là rất ngoạn mục. Các ngân hàng này đang ngập chìm trong tiền mặt, giống như họ đang bơi trong tiền vậy.”

Biểu đồ tăng trưởng tiền gửi của các ngân hàng Mỹ trong Quý 1 năm 2020 so với Quý 4 năm 2019 (Nguồn: Autonomous Research)

Lý giải sự ăn nên làm ra của các nhà băng trong mùa COVID-19

Có nhiều lý do giải thích cho các siêu ngân hàng Mỹ - những tổ chức tài chính đã sống sót sau cuộc khủng hoảng tài chính hồi năm 2008 - lại là những đối tượng hưởng lợi chính từ các khoản tiền gửi khổng lồ. Khi các bang bắt đầu ngừng hoạt động vào tháng 3, các tập đoàn lớn bao gồm Boeing và Ford đã ngay lập tức rút hàng chục tỷ USD, và số tiền đó ban đầu được gửi vào các ngân hàng để cho vay.

Các siêu ngân hàng cũng là đầu mối giải ngân cho một lượng lớn khách hàng trong Chương trình bảo vệ tiền lương - một chương trình hỗ trợ cho các doanh nghiệp nhỏ của chính phủ trị giá 660 tỷ USD. Vì ngân hàng chủ yếu giải nhân cho các khách hàng hiện tại trong hệ thống nên các khoản hỗ trợ sẽ được gửi trực tiếp vào tài khoản doanh nghiệp tại ngân hàng.

Các tổ chức tín dụng khác như ngân hàng ủy thác, tổ chức có nhiệm vụ giám sát các khoản đầu tư của các cơ quan quản lý tài sản như BlackRock hoặc Fidelity, nhận được tiền gửi khi chương trình mua trái phiếu của Fed sử dụng hàng tỷ USD thế chấp được đảm bảo bằng chứng khoán làm công cụ thanh toán. Ngân hàng JPMorgan và Citigroup có các bộ phận lưu ký rất lớn.

Ngoài ra, CNBC nêu, các siêu ngân hàng đơn giản là có lượng khách hàng bán lẻ nhiều nhất tại Mỹ. Người dân bình thường chỉ có vài lựa chọn để tiêu tiền trong thời gian ở nhà do lệnh phong tỏa. Theo Cơ quan phân tích kinh tế Mỹ, tỷ lệ tiết kiệm cá nhân trong tháng 4 đã đạt mức kỷ lục lên tới 33%. Thu nhập cá nhân thực tế đã tăng 10,5% trong tháng này do người dân nhận được tiền mặt hỗ trợ 1.200 USD và trợ cấp thất nghiệp. Do vậy, người dân Mỹ thực tế trong một số trường hợp có tổng thu nhập cao hơn thu nhập trung bình của một người lao động.

Tất cả số tiền này đều đổ vào tài khoản ngân hàng. Giám đốc điều hành của Bank of America Brian Moynihan chia sẻ với hãng tin CNBC tháng trước rằng các tài khoản vãng lai có số dư ít hơn 5.000 USD thực tế đang có số dư nhiều hơn tới 40% mức trước khi đại dịch xảy ra.

Lợi thế hậu khủng hoảng

Siêu ngân hàng, với mạng lưới chi nhánh rộng khắp trên cả nước, đang dựa vào lượng tiền gửi dồi dào như một lợi thế chính trong thời kỳ hậu khủng hoảng. Ngân hàng là một trong những kênh cho vay với lãi suất thấp nhất, giúp ngành in tiền ghi nhận số lãi kỷ lục ngay cả trong thời điểm lãi suất thấp.

Tuy vậy, theo ông Foran, các ngân hàng bên cạnh việc thận trọng với các khoản vay trong thời kỳ suy thoái, cũng đang loay hoay với việc giải ngân núi tiền mặt đang ngày càng phình to ra.

"Rất nhiều lãnh đạo ngân hàng nói: 'Thật ra, chúng tôi cạn kiệt ý tưởng đầu tư. Các ngân hàng đang có quá nhiều tiền mà không biết phải làm gì'."

Nếu sự bùng nổ của lượng tiền gửi chỉ là một dấu hiệu nhằm giảm bớt tác động kinh tế của đại dịch COVID, thì chúng ta vẫn còn phải dự đoán hệ quả tồi tệ nhất cho đợt chi tiêu mạnh tay nhất của chính phủ Mỹ. Một số chuyên gia nhận định về sự sụp đổ của đồng USD cùng với tỉ lệ lạm phát cao hơn. Những người khác nhìn thấy sự hình thành của thị trường bong bóng chứng khoán. Theo ông Foran, những người gửi tiền tiết kiệm sẽ chịu tác động ngay lập tức khi các ngân hàng quyết định hạ lãi suất huy động hơn nữa, vì đơn giản họ không cần tiền.

Mời độc giả theo dõi chúng tôi trên MXH Lotus