Câu chuyện hội nhập Cộng đồng kinh tế chung ASEAN (AEC) và Hiệp định Đối tác kinh tế chiến lược xuyên Thái Bình Dương (TPP) của Việt Nam trong lĩnh vực tài chính ngân hàng trên 4 phương diện: dịch vụ tài chính, tài khoản vốn, thị trường vốn, hạ tầng thanh toán.

So với lĩnh vực thương mại, hội nhập tài chính, ngân hàng đang chậm hơn. Chẳng hạn, các ngân hàng ở Singapore đã áp dụng tiêu chuẩn Basel III nhưng ngân hàng Việt Nam mới chỉ áp dụng Basel II.

Câu chuyện hội nhập Cộng đồng kinh tế chung ASEAN (AEC) và Hiệp định Đối tác kinh tế chiến lược xuyên Thái Bình Dương (TPP) của Việt Nam trong lĩnh vực tài chính ngân hàng trên 4 phương diện: dịch vụ tài chính, tài khoản vốn, thị trường vốn, hạ tầng thanh toán.

Đối với TPP, điều quan trọng đối với các ngân hàng Việt là thách thức về cạnh tranh dịch vụ khi TPP cho phép ngân hàng của 12 nước trong TPP được cung cấp dịch vụ tài chính ngân hàng xuyên biên giới.

Nghĩa là ngân hàng ở Mỹ có thể cung cấp dịch vụ về thẻ, chuyển tiền… cho người dân Việt Nam mà không cần có chi nhánh ngân hàng tại Việt Nam.

Bên cạnh đó, việc cạnh tranh chất xám sẽ rất khốc liệt trong thời gian tới khi TPP quy định không phân biệt quốc tịch đối với nhân sự cấp cao.

“Độ mở tài chính” mới chỉ 30%

Theo TS. Cấn Văn Lực, hiện Việt Nam đang đàm phán và ký kết khoảng 11 Hiệp định thương mại song phương (FTA) với các nước.

Hội nhập TPP và AEC, Việt Nam sẽ phải mở cửa thị trường tài chính ít nhất 70% trong thời gian tới. Hiện nay, “độ mở tài chính” của Việt Nam chỉ mới ở mức 30%.

Các ngân hàng thương mại Việt Nam đã đưa ra nhiều sản phẩm, dịch vụ, nhưng tính tới nay số lượng sản phẩm ngân hàng bán lẻ khoảng 83 sản phẩm và 97 sản phẩm bán buôn.

Quy mô thị trường tài chính Việt Nam (ngân hàng, chứng khoán, bảo hiểm, trái phiếu) bằng 150% GDP, chỉ cao hơn Lào, Campuchia và Indonesia. Thị trường tài chính Việt Nam còn rất nhiều tiềm năng để phát triển.

Cơ cấu thị trường tài chính mất cân đối, 75% là hệ thống ngân hàng, còn lại là thị trường chứng khoán, trái phiếu, bảo hiểm.

Do vậy, cần phải phát triển thị trường tài chính cân đối hơn, tránh phụ thuộc vốn quá nhiều vào ngân hàng.

Tín dụng ngân hàng dành cho tư nhân của Việt Nam là 100% GDP, cũng không quá cao khi bình quân tỷ lệ này của các ngân hàng trên thế giới khoảng 125% GDP.

Nguyên nhân, do thị trường vốn mất cân đối khi quy mô thị trường chứng khoán là 32% GDP, so với Trung Quốc 98% GDP, Indonesia 54%, Ấn Độ 86%...

Quy mô thị trường trái phiếu Việt Nam khá èo uột chỉ chiếm 20% GDP và chủ yếu là trái phiếu Chính phủ.

Quy mô “tí hon”

Hiện tổng tài sản của hệ thống ngân hàng Việt lớn hơn nhiều so với vốn chủ sở hữu của các ngân hàng. Tuy nhiên, tỷ lệ an toàn vốn tối thiểu (CAR) khá cao ở mức 12% (năm 2014 là 13%) so với quy định là 9%.

Nếu tỷ lệ CAR quá cao trên 20% thì lại không tốt vì điều đó cho thấy việc sử dụng vốn có vấn đề. Do vậy, làm sao tỷ lệ này phù hợp để đảm bảo rủi ro vừa đảm bảo sử dụng vốn hiệu quả.

Chi phí trên thu nhập của ngân hàng năm 2013 là 62%, nă 2014 là 57%-58%, cao so thông lệ quốc tế là 43%-45%, do các ngân hàng Việt Nam phải trích lập dự phòng rủi ro lớn để chủ động xử lý nợ xấu.

Do vậy, ngân hàng Việt phải tiếp tục giảm chi phí để giảm lãi suất trong thời gian tới.

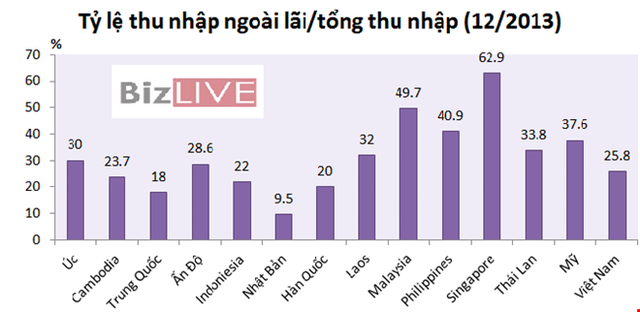

Nguồn thu chính của ngân hàng Việt hiện nay chủ yếu là tín dụng.

Tuy nhiên, hiện tỷ lệ thu nhập ngoài lãi cũng chiếm tới 26%, ở mức trung bình khá của so với các ngân hàng trên thế giới khoảng 30%-40%. Đối với ngân hàng ở nước phát triển như Singapore có tỷ lệ này rất cao là 63%.

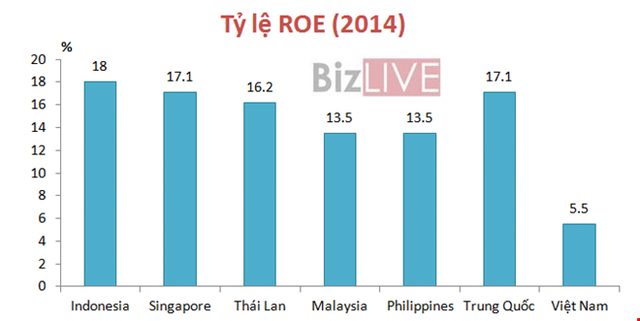

Khả năng sinh lời (ROE) của ngân hàng Việt rất thấp chỉ ở mức 5,5%, vì NIM (chênh lệch lãi suất đầu vào - đầu ra) chỉ 3%, thấp nhất so với ngân hàng khu vực.

Bên cạnh đó, ngân hàng Việt đang phải trích lập dự phòng rủi ro lớn để xử lý nợ xấu khiến tỷ lệ sinh lời rất thấp. Nếu không cải thiện tình hình này các ngân hàng Việt sẽ gặp khó khăn so với các ngân hàng khu vực.

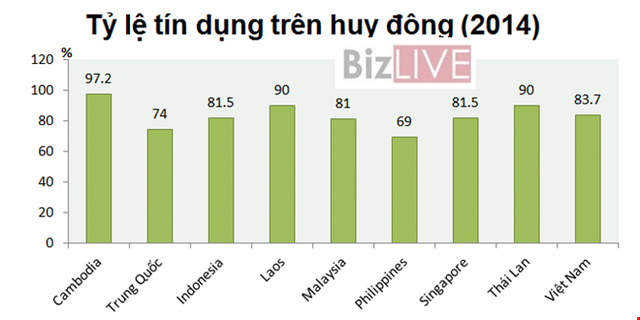

Rủi ro thanh khoản của ngân hàng Việt đã qua thời kỳ khó khăn khi tỷ lệ cho vay trên nguồn vốn huy động của hệ thống ngân hàng Việt đã giảm nhiều, từ mức 100% (huy động bao nhiêu cho vay bấy nhiêu), đến nay tỷ lệ này đã giảm còn trên 84%.

Trung Quốc quy định trong luật là 75%, nhưng các ngân hàng nước này đang đề nghị dỡ bỏ tỷ lệ này.

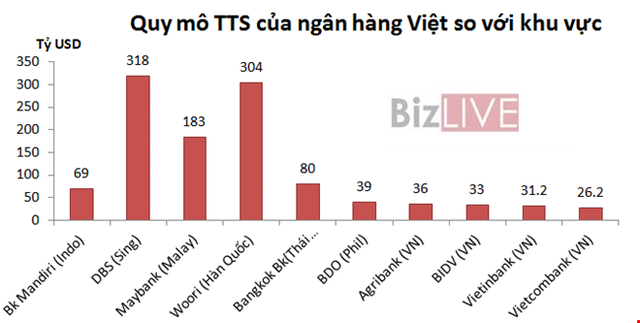

Quy mô của các ngân hàng Việt còn bé nhỏ so với khu vực mặc dù thời gian gần đây hệ thống ngân hàng đã tăng vốn nhanh.

Chẳng hạn, ngân hàng lớn nhất của Việt Nam hiện nay có quy mô tổng tài sản chỉ 36 tỷ USD, tương đương quy mô ngân hàng của Philippine, còn so với các ngân hàng Ấn Độ, Singappore, Indonesia thì vẫn còn nhỏ.

Chỉ 31% người lớn có tài khoản ngân hàng

Mặc dù số lượng ngân hàng Việt hiện nay đang bị cho là nhiều, nhưng sự phân bổ không đồng đều khiến tỷ lệ người lớn có tài khoản tại ngân hàng cũng chỉ chiếm 31%, mức trung bình của khu vực khi Indonesia, Laos, Philipines khoảng 20-27%, trong khi đó Thái Lan là 73%, Malaysia là 66%...

Tuy vậy, điều này cho thấy tiềm năng phát triển dịch vụ ngân hàng còn rất lớn.

Dư luận gần đây cho rằng số lượng ngân hàng Việt quá nhiều, tuy nhiên chưa chính xác vì các ngân hàng phân bổ không đều, chỉ tập trung ở các thành phố lớn, còn các tỉnh lẻ, vùng nông thôn, vùng xa xôi độ “phủ sóng” của ngân hàng chưa nhiều.

Câu chuyện quản trị của Việt đang được đánh giá ở mức thấp, chỉ bằng ½ Thái Lan. Các ngân hàng Việt phải phấn đấu trong công tác điều hành.

Mức độ tham gia của các ngân hàng nước ngoài còn thấp, hiện có 46 chi nhánh ngân hàng nước ngoài có mặt tại Việt Nam, nhưng chưa có nhiều ngân hàng con 100% vốn nước ngoài hiện diện tại Việt Nam.

Khi hội nhập TPP, AEC thì số lượng ngân hàng con 100% vốn nước sẽ xuất hiện nhiều tại Việt Nam, bình đẳng với ngân hàng Việt.

Theo TS. Cấn Văn lực, để hội nhập và phát triển, hệ thống ngân hàng Việt Nam, Chính phủ cần tháo gỡ vướng mắc xử lý nợ xấu, giải quyết dứt điểm nợ đọng xây dựng cơ bản, tăng vốn điều lệ các ngân hàng thương mại đúng lộ trình.

Cần có sự phối hợp giữa chính sách tài khóa và chính sách tiền tệ hiệu quả hơn…