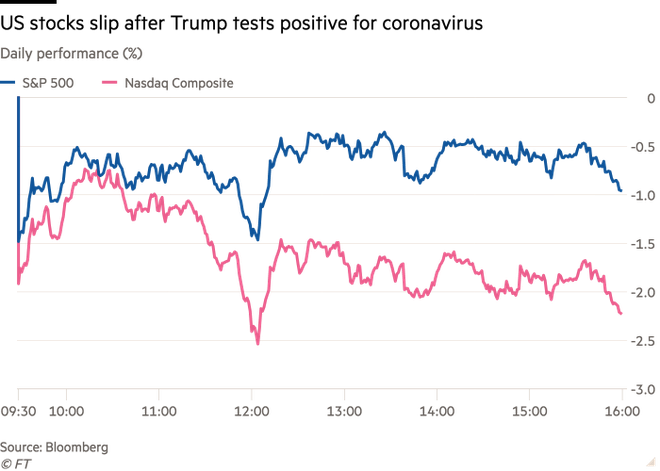

Kết thúc ngày giao dịch, chỉ số Dow Jones Industrial Average giảm 0.5%. Chỉ số S&P 500 giảm 1%. Trong khi đó, chỉ số Nasdaq giảm 2.2%.

Tại Châu Âu, chỉ số Stoxx Europe 600 đã phục hồi sau khi giảm nhẹ trước đó và đóng cửa ở mức tăng 0.2%. Ngược lại, chỉ số DAX của Đức giảm 0.3%.

Tại Châu Á, nhiều thị trường đóng cửa do nghỉ cuối tuần nên ảnh hưởng của thông tin Tổng thống Mỹ Donald Trump nhiễm Covid-19 chưa được ghi nhận.

Chỉ số S&P500 và Nasdaq Composite sau khi thông tin Tổng thống Donald Trump nhiễm Covid-19 được công bố.

Theo giả thiết về thị trường hiệu quả (Efficient market hypothesis), giá tài sản sẽ ngay lập tức phản ánh những thông tin được công bố bởi nhà đầu tư luôn quyết định “hợp lý”.

Do vậy, khi thông tin Tổng thống Donald Trump nhiễm Covid-19 được công bố, nhà đầu tư xem đây là một tin xấu dự báo về sự bất ổn của nước Mỹ về nhiều khía cạnh – bầu cử, kiểm soát dịch bệnh, và tái thiết nền kinh tế vốn bất ổn do tác động của Covid-19. Trong khi Mỹ là cường quốc số một thế giới với những ảnh hưởng sâu rộng về kinh tế và chính trị toàn cầu, thông tin này đã tạo ra những hiệu ứng lan tỏa (spillover effects) tới các thị trường khác, đặc biệt là Châu Âu.

Theo đánh giá của Mark Haefele, trưởng nhóm đầu tư của UBS Global Wealth Management, thông tin này làm gia tăng những bất ổn cho cuộc bầu cử Tổng thống sắp tới. Nó cũng gợi ý rằng nền kinh tế Mỹ không thể vận hành theo cách “thông thường”. Nếu thông tin này tạo nên sự thay đổi về chính sách y tế, nó có thể sẽ thúc đẩy những bất ổn về kinh tế và thị trường.

Tuy vậy, theo lý thuyết về tài chính hành vi (behavioural finance), không phải nhà đầu tư nào cũng hành động “hợp lý”. Họ có thể quá tự tin hoặc quá bi quan khi đón nhận thông tin để ra quyết định đầu tư. Do vậy, giá tài sản sẽ không phản ánh đúng mức thông tin. Trong trường hợp này, giá tài sản ở các thị trường khác nhau sẽ thay đổi khác nhau tùy thuộc vào “tâm trạng” của nhà đầu tư (investor sentiment).

Với nhà đầu tư có “tâm trạng” tích cực, giá tài sản có thể tăng lên. Chẳng hạn, nỗi lo ngại về sự bất ổn của nền kinh tế Mỹ có thể khiến làn sóng đầu tư dịch chuyển sang Châu Âu. Vì vậy, “tâm trạng” của các nhà đầu tư Châu Âu khá tích cực, khiến cho chỉ số Stoxx Europe 600 “lội ngược dòng”.

Ngược lại, trong trường hợp nhà đầu tư có “tâm trạng” tiêu cực, giá tài sản sẽ tiếp tục giảm, thậm chí giảm mạnh. Đầu tư theo đám đông (herding behaviour) cũng là một nguyên nhân làm cho giá tài sản biến động mà không liên quan chặt chẽ đến thông tin được công bố.

Thêm vào đó, do mỗi ngành có đặc thù khác nhau nên ảnh hưởng của thông tin đến giá cổ phiếu của từng ngành cũng khác nhau. Chẳng hạn, trong thời kì xảy ra dịch SARS năm 2003, trong khi nỗi lo ngại vì dịch bệnh này đã khiến thị trường tài chính Mỹ sụt giảm thì cổ phiếu các ngành Dược lại tăng giá bởi nhà đầu tư kì vọng vào tiềm năng của các công ty dược khi họ phát triển thành công vắc-xin.

Trong bối cảnh Tổng Thống Donald Trump đã phải chuyển đến Trung tâm Y tế Quân sự Walter Reed và đã được điều trị kháng thể thử nghiệm - dù kháng thể này chưa được phê duyệt sử dụng trong trường hợp khẩn cấp bởi FDA, thị trường được kì vọng sẽ tiếp tục có nhiều biến động do những thông tin bất ngờ sẽ được công bố, tùy thuộc vào tình hình sức khỏe của Tổng thống.

Mời độc giả theo dõi chúng tôi trên MXH Lotus