Cách đây vài giờ đồng hồ, ngân hàng lớn nhất Thụy Sĩ UBS đã chính thức đồng ý mua lại ông lớn Credit Suisse (CS) với giá 3,2 tỷ USD. Các chuyên gia đều nhận định đây là thương vụ mang tính lịch sử, rất phức tạp và có thể nói là “độc nhất vô nhị”.

Lần đầu tiên kể từ khủng hoảng tài chính 2008, chúng ta mới có 1 vụ sáp nhập giữa 2 ngân hàng đều đóng vai trò quan trọng đối với hệ thống tài chính.

Đặc biệt, thương vụ được chốt chỉ trong vài ngày trong nỗ lực ngăn chặn 1 cuộc khủng hoảng tài chính trên diện rộng. Chính phủ Thụy Sĩ cũng tham gia hậu thuẫn với cam kết sẽ chi 9 tỷ franc (tương đương 9,7 tỷ USD) để bù đắp cho UBS, đồng thời miễn trừ yêu cầu thương vụ cần phải được các cổ đông thông qua.

Các điều khoản của vụ sáp nhập là gì?

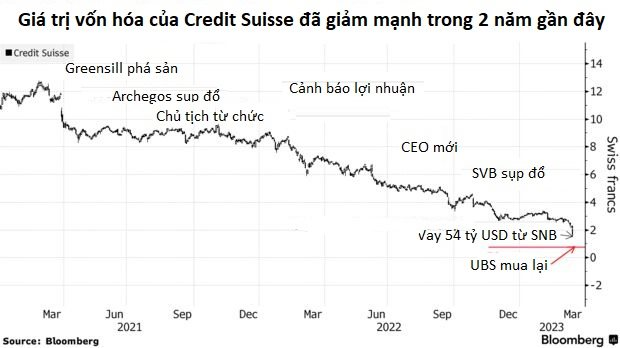

Các cổ đông của Credit Suisse sẽ nhận được cổ phần tại UBS với tỷ lệ 22,48 cổ phiếu Credit Suisse đổi được 1 cổ UBS. Đến thời điểm đóng cửa phiên gần nhất (17/3), giá trị vốn hóa của CS vào khoảng 7,4 tỷ franc, giảm mạnh so với mức 20 tỷ của 1 năm trước và hơn 100 tỷ ở thời kỳ đỉnh cao năm 2007.

Tuy nhiên những nhà đầu tư sở hữu trái phiếu của CS đang cảm thấy bất bình vì 16 tỷ franc trái phiếu loại AT1 sẽ bị ghi giảm giá trị xuống còn 0 đồng. Điều đó có nghĩa các trái chủ bị thiệt hại nhiều hơn trong khi đây là nhóm vẫn được coi là các chủ nợ được ưu tiên hơn so với các cổ đông sở hữu cổ phiếu khi 1 ngân hàng sụp đổ.

Tuy nhiên FINMA, cơ quan quản lý hệ thống tài chính Thụy Sĩ, cho biết chính sách như vậy sẽ giúp củng cố vốn cho CS, đồng thời giới chức muốn các nhà đầu tư tư nhân chia sẻ khó khăn với ngân hàng.

Ra đời sau khủng hoảng tài chính toàn cầu, AT1 là loại trái phiếu được thiết kế nhằm chuyển rủi ro từ người nộp thuế sang nhà đầu tư nếu 1 ngân hàng gặp rắc rối. Các trái phiếu AT1 có thể được chuyển đổi thành cổ phiếu hoặc bị ghi giảm giá trị khi nguồn vốn của ngân hàng giảm xuống dưới 1 ngưỡng nhất định.

Theo thông báo từ CS, thương vụ sẽ được hoàn tất vào cuối năm nay. Chính phủ Thụy Sĩ đã áp dụng cơ chế khẩn cấp để không cần sự phê duyệt của các cổ đông.

Chủ tịch Colm Kelleher và CEO Ralph Hamers của UBS tiếp tục giữ nguyên chức vụ của họ tại ngân hàng mới. Đại diện của FINMA cho biết ban lãnh đạo của CS vẫn đảm nhiệm chức vụ cho đến khi việc sáp nhập hoàn tất. Sau đó tương lai của họ sẽ do UBS quyết định.

Tương lai ra sao?

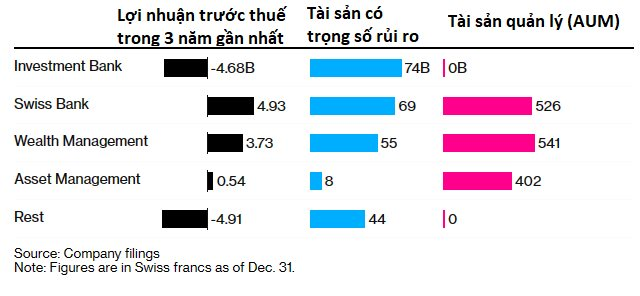

Theo ông Kelleher, UBS rất hào hứng với mảng quản lý tài sản và hoạt động kinh doanh tại Thụy Sĩ của CS. Còn mảng ngân hàng đầu tư của CS không phải là thứ hấp dẫn.

Thông cáo báo chí của UBS nhấn mạnh ngân hàng mới sẽ nắm trong tay tới 5.000 tỷ USD tài sản của khách hàng. Kelleher nhấn mạnh quyết tâm duy trì mảng kinh doanh tại Thụy Sĩ vốn đang rất có lãi của UBS, bất chấp những lo ngại vụ M&A này sẽ tạo ra thế độc quyền trên thị trường nội địa.

Trong khi đó mảng ngân hàng đầu tư sẽ phải co hẹp, gần như chấm dứt những hi vọng về việc chia tách bộ phận CS First Boston. “UBS dự định thu hẹp đáng kể mảng ngân hàng đầu tư của CS và sẽ điều chỉnh để phù hợp với văn hóa tránh rủi ro một cách bảo thủ của chúng tôi”, Kelleher phát biểu trong 1 buổi họp báo.

Mảng ngân hàng đầu tư thua lỗ trong nhiều năm gần đây.

Sẽ có bao nhiêu người bị sa thải?

Theo Kelleher, thời điểm hiện tại còn quá sớm để xác định bao nhiêu việc làm bị cắt giảm. Tuy nhiên UBS đã phát đi những tín hiệu con số sẽ không nhỏ với kế hoạch từ nay đến năm 2027 mỗi năm sẽ cắt giảm chi phí hơn 8 tỷ USD – bằng một nửa tổng chi phí của CS trong năm ngoái.

Chủ tịch UBS chia sẻ ông thấu hiểu những tháng tới sẽ rất khó khăn đối với các nhân viên của CS. Tuy nhiên ông cam kết UBS sẽ làm mọi thứ có thể để kết thúc sự bất ổn càng sớm càng tốt.

Chính phủ Thụy Sĩ hỗ trợ đến đâu?

Cả 2 ngân hàng đều được tiếp cận không giới hạn với các chương trình cung cấp thanh khoản của NHTW Thụy Sĩ SNB. Và chính phủ Thụy Sĩ hứa hẹn sẽ đền bù khoản lỗ 9 tỷ franc “xuất phát từ một số tài sản nhất định mà UBS phải thu nạp khi thực hiện thương vụ này, nếu như trong tương lai xuất hiện bất kỳ khoản thua lỗ nào vượt quá 1 ngưỡng nhất định”.

Cơ chế bảo lãnh này là cần thiết bởi vì có quá ít thời gian để tiến hành thẩm tra (due diligence) và trên sổ sách của CS có rất nhiều tài sản khó định giá mà UBS sẽ loại bỏ. Nếu như kết quả là UBS bị lỗ, ngân hàng này sẽ chịu 5 tỷ franc đầu tiên và 9 tỷ franc tiếp theo sẽ do chính phủ hỗ trợ.

Phía UBS khẳng định vì UBS là bên chịu thiệt hại đầu tiên, họ chắc chắn sẽ không sử dụng đến sự cơ chế bảo lãnh của chính phủ trừ khi đó là trường hợp thực sự cần thiết.

Tham khảo Bloomberg