Lợi nhuận có thể là chỉ tiêu để xác định thứ hạng của các ngân hàng. Tuy nhiên, để đánh giá công bằng hơn về hiệu quả trong hoạt động của từng nhà băng còn có nhiều tiêu chí khác, trong đó có chỉ tiêu quan trọng là tỷ lệ chi phí hoạt động trên tổng thu nhập hoạt động (cost to income ratio – CIR).

Về cơ bản, CIR càng thấp cho thấy ngân hàng hoạt động hiệu quả, tốn ít chi phí hoạt động hơn để tạo ra một đồng doanh thu. Thông thường, các ngân hàng càng lớn thì CIR sẽ thấp hơn các ngân hàng nhỏ.

Tuy nhiên, CIR đôi khi cũng mang tính thời điểm. Ví dụ như ngân hàng gia tăng đầu tư cho công nghệ thời gian đầu sẽ khiến chi phí hoạt động gia tăng khiến CIR cao lên, song về dài hạn khi khoản đầu tư đó hiệu quả sẽ giảm bớt chi phí vận hành, giúp cải thiện CIR.

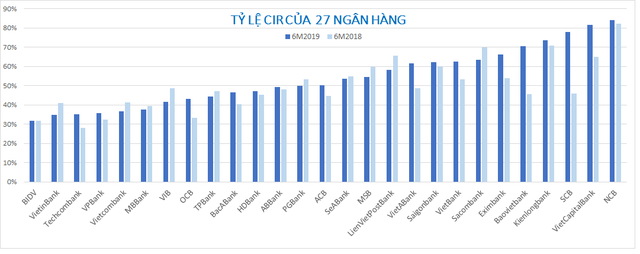

Thống kê từ 27 ngân hàng cho thấy CIR có sự phân hóa rõ rệt giữa các nhóm ngân hàng, dao động từ 30% cho tới hơn 80%.

Những ngân hàng có CIR thấp nhất bao gồm BIDV (32%), VietinBank (35%), Techcombank (35%), Vietcombank (37%), VPBank (36%) và MBBank (38%). Đây cũng đều là những ngân hàng có lợi nhuận cao nhất hệ thống.

Tiếp đến những ngân hàng có CIR ở mức trung bình từ 40-60% bao gồm VIB (42%), OCB (43%), TPBank (44%), ABBank (49%), ACB (50%), MSB (54%),…

Trong khi đó, có những ngân hàng có chi phí hoạt động chiếm tới hơn 60% như Saigonbank (62%), Sacombank (63%),….hoặc lên tới trên 80% như NCB (84%).

Như nhận xét ban đầu, có thể thấy, tỷ lệ CIR thấp chủ yếu ở các ngân hàng lớn. Tuy nhiên cũng có ngoại lệ, chẳng hạn như SCB và Sacombank, 2 ngân hàng tư nhân có quy mô lớn nhất với CIR lần lượt là 78% và 63%.

Trong 6 tháng đầu năm 2019, 11/27 ngân hàng có CIR giảm so với cùng kỳ năm 2018, bao gồm VietinBank, Vietcombank, MBBank, VIB, TPBank, PGBank, LienVietPostBank, SeABank, MSB, Sacombank.

Trong đó, ở nhóm ngân hàng có CIR thấp, VietinBank là ấn tượng nhất khi giảm từ mức 41% về 35%.

Trong bối cảnh tăng trưởng tín dụng ở mức rất thấp, nhà băng này đã gia tăng nguồn thu từ các hoạt động phi tín dụng đồng thời nỗ lực tiết kiệm chi phí, giúp lợi nhuận vẫn có tăng trưởng trong nửa đầu năm 2019.

Tương tự như VietinBank, MSB cũng cải thiện CIR từ 60% xuống 54% nhờ giảm chi phí hoạt động từ hơn 1.000 tỷ xuống còn 989 tỷ đồng. 9/11 ngân hàng còn lại giảm được CIR chủ yếu nhờ tăng trưởng doanh thu cao hơn nhiều so với tăng chi phí hoạt động.

Trong khi đó, số đông các ngân hàng khác có CIR tăng lên. Tại Techcombank, việc CIR tăng lên cũng khá dễ hiểu khi tổng thu nhập hoạt động chỉ tăng nhẹ 5% do không còn khoản thu nhập bất thường như cùng kỳ năm 2018 (từ bán TechcomFinance).

Trong khi đó, chi phí hoạt động của nhà băng này vẫn tăng tới 31%. Theo chia sẻ của lãnh đạo nhà băng này, chi phí tăng do ngân hàng đang trong quá trình đầu tư lớn về mặt công nghệ, chưa thể tối ưu ngay được chi phí.

Còn tại VPBank, CIR tăng từ mức 32% lên 36% do chi phí hoạt động tăng khá mạnh (28%). Cũng tương tự Techcombank, VPBank thời gian qua chi khá nhiều tiền để đầu tư ngân hàng số. Tính riêng ngân hàng mẹ, CIR tăng nhẹ từ 40,5% lên 41,3%. Còn công ty con FE Credit thì tăng từ 29% lên 31%.

Trong khi CIR ở Techcombank, VPBank, ACB,…có tăng nhẹ (mức tăng dưới 5%), thì nhiều ngân hàng khác như Eximbank, BaoViet Bank, SCB,… tăng mạnh do doanh thu sụt giảm. Cụ thể, CIR của Eximbank tăng từ 54% lên 66%, BaoVietBank tăng từ 45% lên 71%, SCB tăng từ 46% lên 78%.