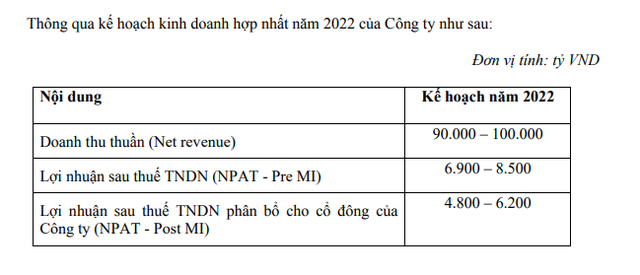

Mới đây Tập đoàn Masan công bố tài liệu Đại hội cổ đông năm 2022. Về kế hoạch kinh doanh, Hội đồng Quản trị đưa ra kế hoạch kinh doanh hợp nhất năm 2022 gồm 3 chỉ tiêu:

Doanh thu thuần năm 2022 đạt từ 90.000-100.000 tỷ đồng. Báo cáo kết quả kinh doanh đã được kiểm toán cho thấy doanh thu thuần hợp nhất của Masan đạt 88.629 tỷ đồng, tăng 14,8% so với con số 77.218 năm 2020. Như vậy kế hoạch kinh doanh năm 2022 đặt mục tiêu doanh thu thuần của Masan sẽ tăng từ 1,5%- 12,8%.

Lợi nhuận sau thuế đạt 6.900- 8.500 tỷ đồng. Số liệu kiểm toán năm 2021 cho thấy lợi nhuận sau thuế Masan đạt mức 10.101 tỷ đồng, gấp 7,24 lần so với mức 1.395 tỷ đồng năm 2020. Như vậy kế hoạch lợi nhuận của Masan sẽ giảm từ 15,8% đến 31,7%.

Lợi nhuận sau thuế TNDN phân bổ cho cổ đông đạt từ 4.800- 6.200 tỷ đồng. Con số này của năm 2021 của Masan là 8.563 tỷ đồng, gấp gần 7 lần mức 1.234 tỷ đồng năm 2020. Chỉ tiêu này cũng được Masan thận trọng đặt ra giảm từ 27,6% đến 43,9%.

Hội đồng quản trị Masan cũng trình Đại hội thông qua phương án chia cổ tức năm 2021 với mức chia cổ tức năm 2021 bằng tiền là 12%.

Trong năm 2022, Masan cũng lên kế hoạch phát hành cổ phần mới theo chương trình lựa chọn cho người lao động (ESOP). Mục tiêu của đợt phát hành này được sử dụng để tăng vốn điều lệ, phục vụ cho nhu cầu hoạt động kinh doanh và bổ sung vốn lưu động của Công ty.

Số lượng cổ phần dự kiến phát hành tối đa 0,5% tổng số cổ phần đang lưu hành. Mệnh giá phát hành là 10.000 đồng/cổ phần.

Ngoài ra Masan cũng lê kế hoạch chào bán dự kiến tối đa 142.372.483 cổ phần mới trong năm 2022 cho các nhà đầu tư chiến lược. Cụ thể tiêu chí lựa chọn nhà đầu tư được chào bán: (1) đối với nhà đầu tư chiến lược: là các tổ chức trong nước và nước ngoài có năng lực về tài chính hoặc trình độ công nghệ hỗ trợ sự phát triển hoạt động kinh doanh của Công ty và các công ty con trong Tập đoàn, (2) đối với nhà đầu tư chứng khoán chuyên nghiệp: là các tổ chức, cá nhân trong nước và nước ngoài đáp ứng các điều kiện theo quy định của pháp luật.

Số lượng nhà đầu tư cổ phần được chào bán cho không quá 99 nhà đầu tư chiến lược và/hoặc nhà đầu tư chứng khoán chuyên nghiệp.

Không chỉ phát hành cổ phiếu riêng lẻ, Masan cho biết đang lên phương án phát hành cổ phiếu để chuyển đổi trái phiếu và tăng vốn điều lệ. Tổng số cổ phiếu dự kiến phát hành toàn bộ số cổ phiếu được Chủ Sở Hữu Trái Phiếu yêu cầu thực hiện chuyển đổi (“Cổ Phiếu Chuyển Đổi”) một cách hợp lệ theo quy định của Các Văn Kiện Trái Phiếu và tối đa 5% tổng số lượng cổ phiếu đang lưu hành của Công ty sau khi chuyển đổi.

Bên cạnh đó Masan còn lên kế hoạch niêm yết các trái phiếu phát hành ra công chúng trong năm 2022 và cho đến trước Đại Hội đồng Cổ đông thường niên năm 2023.

Tờ trình Đại hội cổ đông cho biết Masan cũng có kế hoạch lên phương án phát hành trái phiếu chuyển đổi ra thị trường quốc tế và phương án phát hành cổ phiếu để chuyển đổi trái phiếu và tăng vốn điều lệ. Thời gian dự kiến phát hành trong năm 2022 và/hoặc 2023. Mệnh giá trái Phiếu dự kiến 100.000 USD và là bội số của 1.000 USD hoặc mệnh giá khác được phù hợp với thông lệ thị trường. Số lượng trái phiếu dự kiến phát hành tối đa 500.000.000 USD. Tiêu chí lựa chọn nhà đầu tư trái phiếu quốc tế của Masan là các tổ chức nước ngoài có năng lực tài chính, và có trình độ công nghệ hỗ trợ sự phát triển hoạt động kinh doanh của Công ty và các công ty thành viên thuộc Masan. Trái Phiếu được niêm yết trên Sở Giao dịch chứng khoán Singapore (SGX-ST).

Về thù lao của thành viên hội đồng Quản trị năm 2022 cũng được đề xuất là 0 đồng. Kế hoạch ngân sách cho chi phí hoạt động của Hội đồng Quản trị, bao gồm cả các ủy ban trực thuộc Hội đồng Quản trị (nếu có), trong năm 2022 là không quá 5 tỷ đồng.