Nguyên nhân là do tốc độ tăng trưởng giá trị thực xây dựng nhà để ở và không để ở dự kiến đạt 7,9% trong năm 2021, cao hơn 1,7% so với con số tăng trưởng 6,2% ước tính cho năm 2020.

Trong đó, dịch COVID-19 được kỳ vọng được kiểm soát nhờ độ phủ vaccine sẽ khiến các hoạt động kinh tế diễn ra sôi động hơn. Bên cạnh đó, tốc độ đô thị hóa nhanh (dự kiến tỷ lệ đô thị hóa đạt khoảng 38,5% trong năm 2020, tăng 1,16 điểm phần trăm so với 2019) cùng tăng trưởng dân số 0,9% mỗi năm sẽ thúc đẩy nhu cầu tiêu thụ vật liệu xây dựng.

Theo ước tính từ số liệu của CIC và Tổng điều tra dân số 2019, trong giai đoạn 2019– 2023, tổng nhu cầu nhà ở xây mới và thay thế sẽ ở mức 691,7 nghìn căn hộ, tương đương 2,5% số căn nhà cả nước năm 2019.

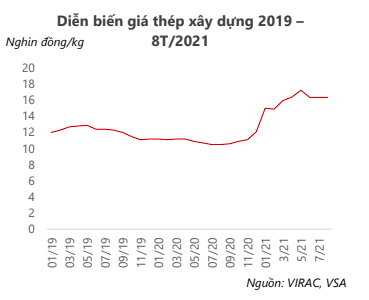

Đối với từng nhóm ngành, VIRAC phân tích: Đơn cử như nhóm ngành thép , giá thép xây dựng tăng mạnh trong năm 2021, bắt đầu chững lại trong quý 3 tuy nhiên vẫn đang ở mức cao do ảnh hưởng từ việc tăng giá nguyên vật liệu đầu vào gồm: quặng sắt, thép phế liệu, than mỡ luyện cốc, điện cực graphite... đều đang ở mức giá cao.

Bên cạnh đó, giá thép trong nước cũng bị ảnh hưởng theo xu hướng tăng giá của giá thép thế giới: Nhu cầu nhập khẩu sắt, thép của Trung Quốc tăng đã tác động tăng giá sắt, thép toàn cầu.

Ngoài ra, tại châu Âu và Mỹ, việc thiếu hụt nguồn cung sắt, thép do ảnh hưởng của dịch COVID-19 và thời gian giao hàng nguyên vật liệu đầu vào cho sản xuất kéo dài cũng là nguyên nhân chính khiến giá sắt, thép tăng mạnh.

Dù vậy, hiện sản xuất thép xây dựng trong nước được đánh giá đáp ứng nhu cầu tiêu thụ trong nước. Năng lực sản xuất thép xây dựng trong năm 2021 gia tăng nhanh với việc một số dự án thép đã đi vào hoạt động như Dự án Liên hợp gang thép Hòa Phát Dung Quất của Tập đoàn Hòa Phát, Dự án Nhà máy luyện thép Nghi Sơn năm 2020 vừa qua nên năng lực sản xuất của thép xây dựng hiện đạt khoảng 14 triệu tấn.

Tỷ trọng tiêu thụ nội địa vẫn chiếm tỷ trọng chủ đạo thường chiếm tỷ trọng trên 90% do các sản phẩm giá trị thấp nhưng cồng kềnh không thuận lợi cho hoạt động xuất khẩu. Thị trường ống thép tương đối tập trung, nằm trong tay 2 ông lớn Hòa Phát (30,41%) và Hoa Sen (20,66%).

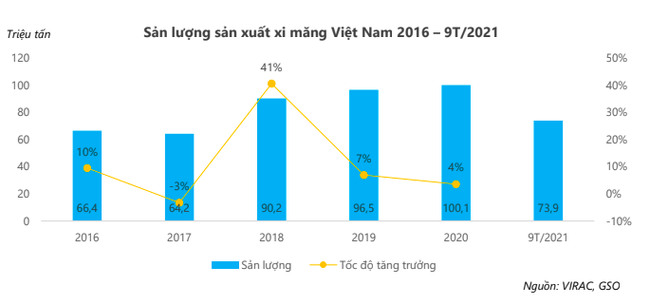

Với mặt hàng xi măng, VIRAC dự báo xuất khẩu clinker và xi măng 9 tháng đầu năm 2021 tăng trưởng 19% so với cùng kỳ về sản lượng, tăng trưởng mạnh trở lại kể từ quý 3/2021.

Tuy nhiên theo VIRAC đánh giá, xuất khẩu clinker và xi măng của Việt Nam sẽ tiếp tục tăng trưởng trong các tháng tiếp theo trong bối cảnh nhu cầu của Trung Quốc ở mức cao, nguồn cung nội địa thắt chặt bởi các chính sách bảo vệ môi trường và dự kiến cuộc khủng hoảng điện năng của Trung Quốc sẽ được tháo gỡ sau quý 4/2021; bắt buộc thị trường này phải tìm kiếm nguồn lực bên ngoài.

Việc xuất khẩu xi măng và clinker nằm trong kiểm soát của Chính phủ khi chịu giới hạn về mức trần xuất khẩu: chỉ 30-35% tổng sản lượng sản xuất.

Một số khó khăn của việc xuất khẩu xi măng được nhìn đến là nhiều thị trường chịu áp lực cạnh tranh mạnh từ xi măng Việt Nam đã gia tăng thuế tự vệ để bảo vệ sự phát triển của ngành công nghiệp xi măng trong nước, gồm có: Phillipines (áp thuế nhập khẩu khoảng 5% giá bán) hay Bangladesh (áp thêm 8% GTGT từ mức 15% lên 23%).

Điều này có thể tạo ra xu hướng áp thuế tại nhiều thị trường xuất khẩu khác của Việt Nam như Trung Quốc, Bangladesh, châu Phi.

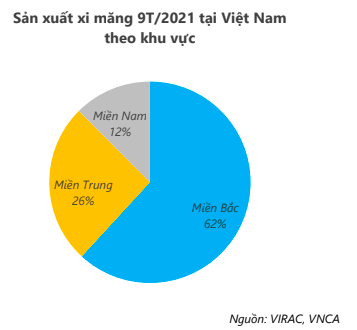

Mặc dù vậy, giá xi măng 3 miền đang không có quá nhiều biến động chủ yếu tác động giá thành các yếu tố đầu vào tăng cao như giá than, giá điện, giá nhân công... Tuy nhiên với sự gia tăng của các nhà máy sản xuất đã kiềm chế tốc độ gia tăng của mặt hàng này.

Giá xi măng hiện tại vẫn đang có sự chênh lệch theo khu vực, giá xi măng ai miền Nam đang ở mức tương đối cao. Đây cũng là khu vực thiếu cung khi chỉ có 8 nhà máy xi măng tại đây với công suất đạt 11.9 triệu tấn tại đây trong khi nhu cầu xi măng cũng lên đến hơn 23.61 triệu tấn.

Tuy vậy, dự báo trong bối cảnh các yếu tố đầu vào có xu hướng gia tăng nhưng giá xi măng tại khu vực khả năng vẫn giữ được giá bán do sản phẩm xi măng không có sự khác biệt, mức độ cạnh tranh ngành tương đối cao.