Năm 2021 là một năm khó quên đối với thị trường chứng khoán Việt Nam khi liên tục chứng kiến các cột mốc mới được thiết lập. Bất chấp diễn biến của dịch Covid-19, VN-Index vẫn bứt phá mạnh mẽ và nằm trong top thị trường tăng trưởng mạnh nhất trên thế giới.

Tuy thị trường chung bùng nổ, song không phải nhà đầu tư nào tham gia cũng được hưởng niềm vui chiến thắng. Bởi thị trường chứng khoán luôn rình rập vô số rủi ro và không dành cho những người thiếu kiến thức và kinh nghiệm. Vậy nên, để "sống sót" trên thị trường đầy biến động này, nhà đầu tư cần tuân thủ nguyên tắc quản trị rủi ro một cách chặt chẽ.

Chia sẻ tại Hội thảo "Nhận diện cơ hội và rủi ro năm 2022" do Công ty Chứng khoán Mirae Asset tổ chức, ông Nguyễn Duy Linh – Giám đốc chiến lược Mirae Asset cho biết: "Nhà đầu tư nào tham gia thị trường cũng mong muốn có mức sinh lời tốt nhất, song họ thường quên đi việc quản trị rủi ro cũng là yếu tố vô cùng quan trọng".

Theo phân tích của chuyên gia, trong một xu hướng uptrend của thị trường, bên cạnh những nhóm ngành tăng tốc vẫn còn rất nhiều nhóm đi lùi với mức tăng trưởng âm. Đưa ra ví dụ cụ thể với nhóm cổ phiếu thép, chuyên gia cho biết, khi chỉ số VN-Index vẫn tạo ra tỷ suất sinh lời 6% vào hồi đầu tháng 11, nhóm này lại có xu hướng giảm mạnh 25-30% từ vùng đỉnh thiếp lập trước đó.

Điều đó cho thấy, nếu nhà đầu tư lỡ mua đúng đỉnh mà không kiểm soát rủi ro chặt chẽ thì sẽ phải chịu thua lỗ nặng nề. Nếu không cắt lỗ kịp thời, nhà đầu tư không chỉ phải đối diện nguy cơ lỗ chồng lỗ mà còn mất cơ hội đầu tư ở những cổ phiếu tiềm năng khác.

Để quản trị rủi ro, ông Linh khuyên nhà đầu tư cần lưu ý 2 bước: (1) Trước khi thực hiện mua, nhà đầu tư cần xem xét mua cổ phiếu nào (tìm hiểu doanh nghiệp), mua bao nhiêu (cân đối danh mục tài sản) và bao giờ mua (lựa chọn thời điểm mua). Theo đó, quá trình kiểm soát này càng chặt chẽ và kỹ lưỡng sẽ càng loại đi càng nhiều rủi ro. (2) Sau khi thực hiện mua, nhà đầu tư cần quan tâm đến việc bán như thế nào (quản trị lợi nhuận). Trong trường hợp mua sai cổ phiếu, cần tuân thủ nguyên tắc cắt lỗ.

Vậy mức rủi ro bao nhiêu thì cần cắt lỗ? Giám đốc chiến lược đến từ Mirae Asset cho biết, quy tắc chung là nên cắt lỗ bằng một nửa mức lãi trung bình, mức lỗ tối đa sẽ tuỳ thuộc vào tỷ lệ lợi nhuận kiếm được.

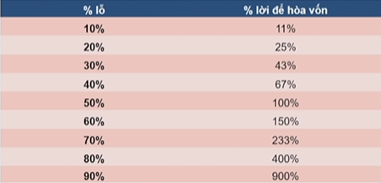

Trên lý thuyết là vậy, song chuyên gia khuyên nhà đầu tư nên tuân thủ cắt lỗ ở mức tối đa 7-8% so với mức giá mua. Bởi hồi phục thường khó hơn suy giảm nên thua lỗ càng lớn sẽ càng khó để trở về điểm hoà vốn.

Tỷ lệ hồi phục của một cổ phiếu để hòa vốn (Nguồn: Chứng khoán Mirae Asset)

"Một khoản lỗ lớn luôn bắt đầu từ những khoản lỗ nhỏ. Đối với một cổ phiếu mất 10% giá trị chỉ mất 11% để hòa vốn. Tuy nhiên, nếu cổ phiếu mất 50% giá trị sẽ phải tăng trưởng 100%, tức là tăng mạnh gấp đôi mức giảm mới quay về được mức giá ban đầu. Vốn dĩ, leo lên núi thì khó mà ngã xuống vực thì rất dễ, nên nhà đầu tư cần tuân nguyên tắc kiểm soát rủi ro một cách chặt chẽ", ông Nguyễn Duy Linh phân tích.

Nguyên tắc 1: Dựa trên mức lỗ cố định 7-8%

Trên thực tế, bài học "cắt lỗ" là bài học sơ đẳng đối với bất kỳ nhà đầu tư mới chân ướt chân ráo bước vào thị trường chứng khoán, song không phải nhà đầu tư nào cũng "thuộc bài". Chuyên gia cho rằng, có nhiều nhà đầu tư có tư duy sai lầm khi âm tài khoản nhưng vẫn khẳng định: "Tôi chỉ bán khi cổ phiếu quay trở lại hoà vốn".

"Sở dĩ, nguyên nhân dẫn đến điều này là nhà đầu tư không muốn chấp nhận thất bại và sai lầm của bản thân. Do đó, nhiều người biện hộ rằng cổ phiếu chỉ đang điều chỉnh và tiếp tục "gồng lỗ" với hy vọng giá sẽ tăng để chứng minh quyết định mua ban đầu là đúng. Song để tránh việc sẽ trở thành cổ đông dài hạn "bất đắc dĩ", nhà đầu tư cần học cách chấp nhận thị trường luôn đúng và bản thân đôi khi sẽ gặp phải sai lầm", chuyên gia nhận định.

Khi dựa trên mức lỗ cố định 7-8%, nhà đầu tư sẽ hạn chế được tối đa rủi ro thua lỗ. Nếu trong trường hợp cứ mua cổ phiếu đúng thời điểm thị trường đang suy yếu khiến mức lợi nhuận trung bình thấp dần thì cần thắt chặt lệnh dừng lỗ, có nghĩa sẽ thực hiện cắt ở mức 5-6% và giảm lượng margin. Kế hoạch quản trị hợp lý trong thời điểm đó là bán 50% số lượng cổ phiếu khi giảm 5% và bán nốt số còn lại khi giá trị giảm 7-8%.

Nguyên tắc 2: Sử dụng đường trung bình

Ông Nguyễn Duy Linh phân tích, đường trung bình động (MA) là cách phổ biến nhất để thiết lập các điểm cắt lỗ. Chúng dễ tính toán và được theo dõi rộng rãi. Các đường trung bình động chính bao gồm: Đường trung bình 5, 10, 20, 50, 100 và 200 ngày. Thông qua đường MA, nhà đầu tư xác định xem giá cổ phiếu đã đạt tới ngưỡng hỗ trợ hay kháng cự chưa.

Theo đó, chuyên gia khuyến nghị nên dùng đường trung bình MA10 và M20 để quản trị rủi ro. Theo đó, nhà đầu tư cần đóng vị thể 50% khi giá giảm dưới MA10, 50% tiếp theo khi MA10 cắt MA20 từ trên xuống.